Foto: Pablo La Rosa / adhocFOTOS

EMILIANO COTELO (EC): El Banco Central del Uruguay publica regularmente información sobre el desempeño financiero de las empresas aseguradoras que operan en nuestro país. Recientemente se conocieron las cifras del primer semestre de este año, que confirmaron un nuevo récord histórico para la facturación del sector, al sumar casi US$ 2.500 millones en el año móvil a junio.

Tras este hito, hoy les proponemos dedicar nuestro espacio de análisis económico a repasar qué está pasando con el mercado de seguros en Uruguay. ¿Cuáles seguros impulsan el crecimiento? ¿Cuánto cambió la industria en los últimos años? ¿Qué espacio de crecimiento puede tener el mercado y cuáles son sus principales desafíos? Lo conversamos con Alicia Corcoll, economista de Exante.

ROMINA ANDRIOLI (RA): Alicia, Emiliano comentada recién que los datos a junio confirmaron un nuevo récord de ventas. ¿Podemos empezar repasando las principales cifras del sector? Me refiero a cómo se compone ese volumen de negocios y a cuánto incide el Banco de Seguros del Estado, por ejemplo.

ALICIA CORCOLL (AC): Por supuesto. Actualmente en este mercado operan el Banco de Seguros y 15 empresas privadas. Tomando los doce meses a junio la industria facturó en conjunto esos US$ 2.500 millones que, como bien marcaba Emiliano, implican un nuevo máximo histórico. El primaje, que es como se denomina a las ventas en esta industria, ya venía marcando récords desde 2022 (cuando superó los US$ 2.000 millones), pero vimos en 2023 y en el primer semestre de 2024 un escalón adicional.

Yendo a lo que preguntabas respecto a cómo se reparte el volumen de negocios, del total del primaje unos US$ 1.750 millones (es decir un 70%) corresponden al Banco de Seguros del Estado y los otros US$ 750 millones (o sea un 30%) a las empresas privadas miradas en forma agregada.

Ahora, es importante tener presente que nuestro mercado asegurador tiene algunas particularidades, porque no todos los segmentos operan en competencia y en concreto tenemos al Banco de Seguros como el único actor en los seguros previsionales y en los de accidentes de trabajo.

RA: Detengámonos ahí. ¿Cuánto se mueve en esas dos ramas donde solo opera el Banco de Seguros? ¿Y cuánto cambia la conclusión en materia de dinámica de las ventas si miramos solo esa parte del mercado?

AC: Algo más de la mitad del primaje (de los US$ 2.500 millones en el año móvil a junio), corresponden a esos dos tipos de seguros. Recuerden que los seguros de accidentes de trabajo son monopolio de la entidad estatal por ley y, aunque los previsionales no lo son, en los hechos el Banco de Seguros es el único con actividad en ese segmento.

Es difícil explicar por qué las empresas privadas no están en estos seguros, pero en esencia se debe a los parámetros que regulan el sistema, que hacen que lo esperable sea que las empresas con actividad en el negocio enfrenten grandes pérdidas a nivel operativo, que deberían ser compensadas con resultados financieros positivos derivados de la inversión de los activos. Algunas aseguradoras privadas sí estuvieron en el pasado, hoy en día todas se han retirado.

Pero entonces, si nos quedamos solo con los seguros donde sí hay competencia, la facturación anual es de unos US$ 1.200 millones, cifra que también supone un máximo histórico y que se compone 37% por el Banco de Seguros y 63% por las aseguradoras privadas.

RA: De los números que mencionás infiero que el Banco de Seguros juega un rol importante también en los seguros donde hay competencia, aunque no es dominante. ¿Ustedes lo ven así? ¿Y cómo ha sido el desempeño de la aseguradora estatal frente al de las empresas privadas?

AC: Así es. Agrego que, si uno lo mira por tipo de seguro, salvo en algunos casos como los rurales o de ingeniería (en donde el Banco de Seguros tiene más de la mitad del total de ventas), en el resto suele ser un actor más, a veces principal y a veces no. El entorno se ha vuelto cada vez más competitivo en estos años y en casi todas las ramas de seguros tenemos a varias empresas con volúmenes interesantes.

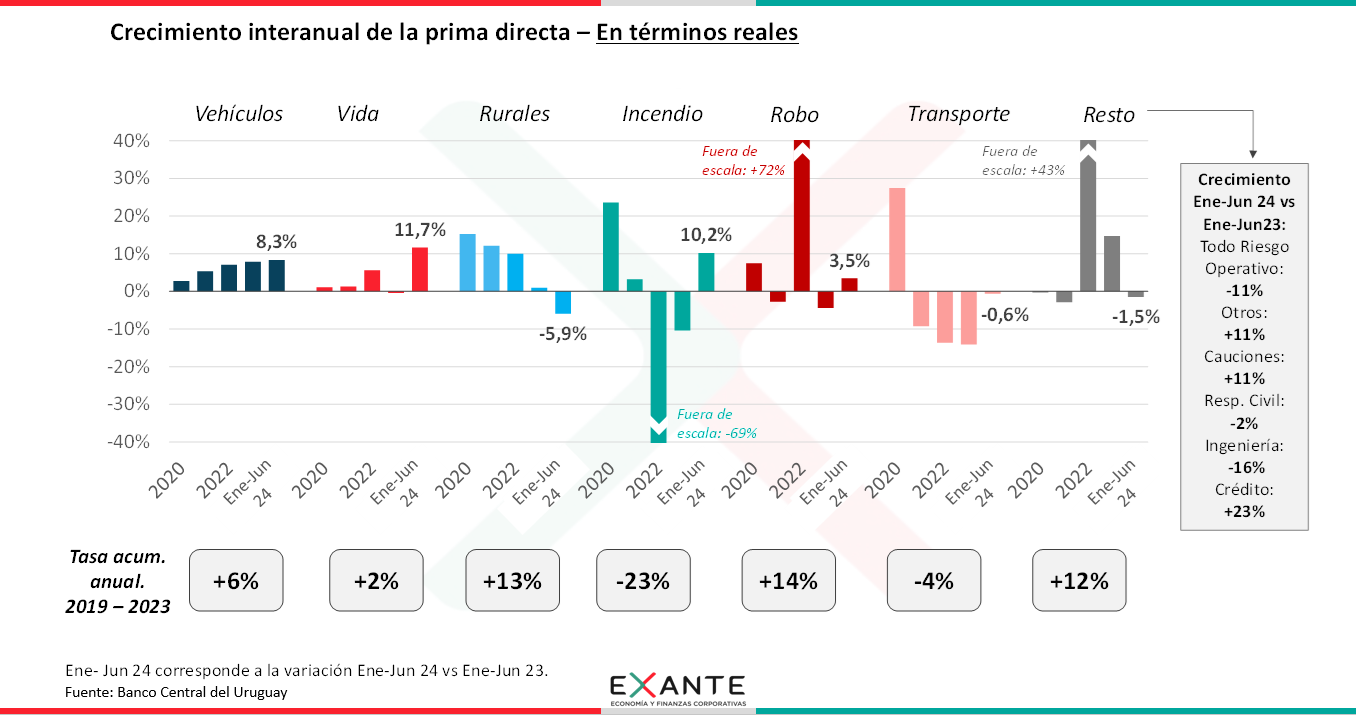

Mirando el desempeño más reciente, el crecimiento del primaje ha sido muy fuerte en ambos casos. Aclaro que no es trivial elegir la moneda en la cual calcular las comparaciones porque en el mercado hay seguros que se tranzan en dólares y otros en moneda nacional. Así que lo que voy a comentar son tasas en términos reales, es decir, en pesos, pero descontando también el efecto de la inflación. En esa medición las ventas del sector asegurador en las ramas en competencia han subido y mucho: en el Banco de Seguros un 5% interanual y en las empresas privadas un 7% interanual en enero-junio.

Además, es destacable que estos aumentos se dan luego de varios años de crecimiento en términos reales, ya que el primaje viene subiendo ininterrumpidamente desde el 2019, entre un 3% y un 5% anual. Son tasas de aumento mayores a las que tiene la economía en su conjunto.

RA: ¿Y qué tan generalizado es el crecimiento? ¿Lo impulsan los seguros más tradicionales o el aumento viene por nuevos tipos de coberturas?

AC: En el primer semestre de este año el crecimiento fue particularmente fuerte en seguros de vida, de incendio y de vehículos, donde las ventas subieron en términos reales 12%, 10% y 8% respectivamente. En cambio, en los seguros de transporte vimos estabilidad y en los rurales y algunas ramas más chicas caídas en términos reales (en rurales de 6% interanual).

Con esos desempeños, los seguros más tradicionales como los de vehículos y los de vida siguen siendo la mayor parte del mercado y si sumamos por ejemplo los seguros de robo e incendio ahí ya tenemos más o menos tres cuartos del primaje. Pero visto de otro modo, tenemos el otro cuarto de las ventas (unos US$ 300 millones), en coberturas no tradicionales, que es un número. Y esto lo vemos reflejado en el desarrollo que han tenido los seguros de responsabilidad civil, de ingeniería, de crédito o incluso los rurales. Para ponerlo en perspectiva, las ventas de seguros rurales crecieron casi 40% real versus 2019 (a pesar de su caída más reciente) y los de responsabilidad civil se incrementaron 30% en la misma comparación.

RA: Alicia, ¿cómo se reflejan estas tendencias en términos de rentabilidad? Lo pregunto porque el sector asegurador viene con crecimiento, pero también marcás que hay más competencia.

AC: Es una buena pregunta. Los resultados netos del conjunto de la industria fueron en los doce meses a junio de unos US$ 300 millones, que son muy buenos para la historia del sector. Implican que el Banco de Seguros y las empresas privadas están con resultados en términos del primaje de 13% y 8% en cada caso.

Pero si nos centramos en las ramas donde operan Banco de Seguros y los privados, esa mayor competencia se ve reflejada por ejemplo en que los resultados operativos han fluctuado bastante y que en algunos casos están en terreno negativo. El caso de los seguros de vehículos es ilustrativo, porque es uno de los segmentos más competidos y allí vemos desde el 2013 sistemáticamente pérdidas a ese nivel. En los de vida, donde también hay muchos actores, los resultados operativos son positivos, pero se han achicado.

Hay, por ende, un imperativo en esta industria de contener los costos. Eso debería darse aprovechando las propias economías de escala de un negocio más grande, pero también se debería sacar cada vez más provecho de los avances tecnológicos para bajar costos de distribución o tener mejores mediciones de riesgos que alimenten la toma de decisiones. No soy experta en esto, pero claramente son desafíos que se vienen.

RA: Para ahí quería ir, ya para cerrar. ¿Qué perspectivas y desafíos adicionales tiene el sector asegurador?

AC: Como vimos es un sector que está dinámico, pero el entorno se puso más competitivo y los costos son un tema a gestionar. Vinculado a este punto de que los resultados operativos están tensionados, un desafío para las empresas aseguradoras viene por el lado del manejo de las inversiones, porque lo cierto es que los resultados financieros han sido una palanca clave de la rentabilidad en los últimos años.

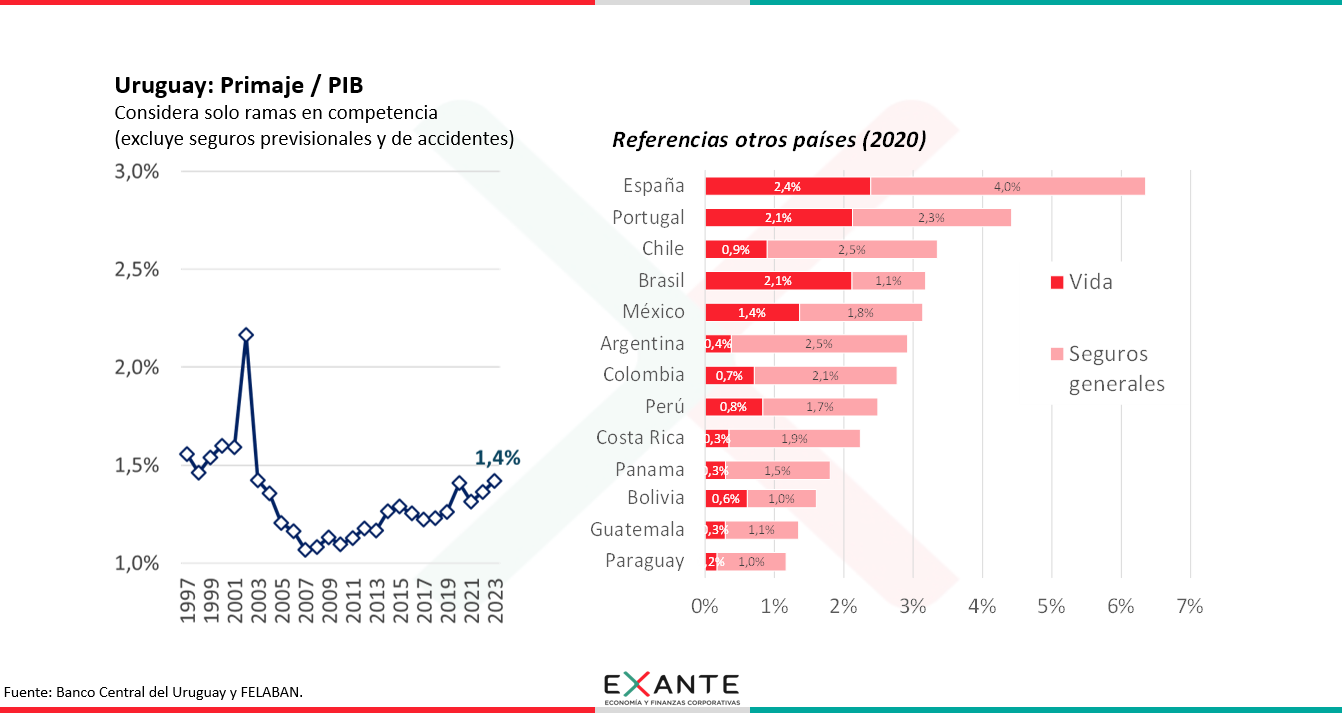

Ahora, espacio de crecimiento adicional debería de haber. Estamos en una economía que en general crece poco y esa es una restricción, pero la penetración de los seguros en relación al PIB de nuestro país es baja en la comparación internacional. En 2023 el primaje equivalía a un punto y medio del PIB si no contamos seguros previsionales y de accidentes. Puede haber temas que afecten la comparación por las características de los mercados, pero ése es un ratio modesto y menor al de referencias como Chile, Brasil, México o países europeos.

O sea que, en definitiva, tendría que haber margen para crecer, pero en esta coyuntura las empresas tendrán que esforzarse para encontrar sus avenidas de expansión, ya sea con sofisticación de productos, ofreciendo servicios adicionales o con otros empujes comerciales.