Foto: Ricardo Antúnez / adhocFOTOS

EMILIANO COTELO (EC): A pocas semanas de haber cerrado el 2023 el Banco Central del Uruguay publicó un conjunto de estadísticas sobre la dinámica del sistema bancario en nuestro país. Esas cifras confirmaron que 2023 culminó como un nuevo año de aumento en la operativa bancaria y también de su rentabilidad.

Con ese contexto, enfocamos nuestro espacio de análisis económico a revisar las claves del desempeño de los bancos durante el año pasado. ¿Cuánto crecieron los créditos y los depósitos? ¿Está subiendo la morosidad? ¿A qué responde la mayor rentabilidad de los bancos? Lo conversamos con la economista Alicia Corcoll, de Exante.

ROMINA ANDRIOLI (RA): Alicia, ¿te parece que comencemos ubicando los grandes números? Me refiero por ejemplo a qué volumen de créditos o depósitos tienen actualmente.

ALICIA CORCOLL (AC): Perfecto. Recuerden que actualmente operan en Uruguay unos nueve bancos privados, además del Banco República y del Banco Hipotecario. En conjunto, nuclean saldos de crédito por más de US$ 23.000 millones y saldos de depósitos y otras obligaciones por unos US$ 43.000 millones. También hay un volumen de crédito en manos de otras instituciones no bancarias sobre lo cual la información es parcial, pero que estimamos superaría los US$ 2.200 millones. Los números que vamos a estar comentando hoy refieren esencialmente al universo bancario (aunque en alguna dimensión que lo amerite podemos incluir ese otro volumen).

RA: Entendido. Analicemos primero lo que está pasando con el crédito. Ya adelantaba Emiliano que 2023 cerró como otro año de aumento. ¿De qué magnitud?

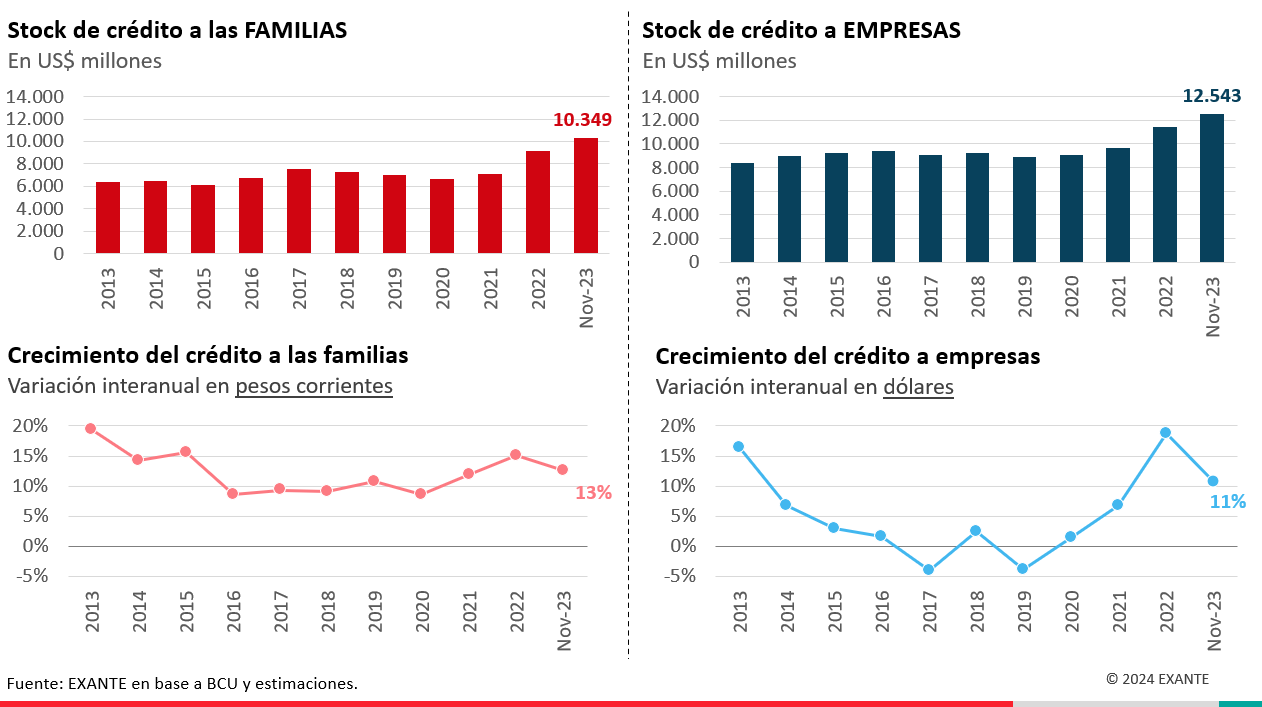

AC: Cierto, en 2023 el stock de créditos subió un 16% si lo medimos en dólares y fue el tercer año de crecimiento a tasas de dos dígitos… ya se había observado un aumento de 10% en 2021 y de 20% en 2022.

Es un claro contraste con la situación que se venía viendo en años previos, porque entre 2015 y 2020 el crédito de los bancos en términos consolidados no acumuló nada de crecimiento.

RA: ¿Y cómo se explica el crecimiento reciente? ¿Hay algún tipo de crédito específico que lo esté impulsando?

AC: Es generalizado. El crédito en Uruguay se compone en un 55% por crédito a empresas y un 45% por crédito a familias (considerando ahí créditos hipotecarios, automotores y otros créditos al consumo y no solo el saldo bancario sino también lo que estimamos que es de empresas no bancarias). Los datos con apertura llegan a noviembre y a esa fecha ambos segmentos crecieron, el crédito a empresas un 11% y el crédito a las familias un 13% medido en dólares.

En el crédito a empresas se cumple también que es el tercer año de aumento intenso y que eso deja atrás una fase larga de estancamiento. Tuvimos muchos años donde el crédito a empresas en Uruguay se mantenía sin cambios, pero a partir de 2021 pegó un escalón y ha seguido creciendo desde entonces. Hoy supera los US$ 12.000 millones.

Para el crédito a las familias conviene mirar las cifras en pesos, porque suelen ser operaciones que se pactan en moneda nacional. De hecho, solemos mirarlas en términos reales, para descontar el efecto de la inflación. Si lo analizamos así, acá de nuevo 2023 cerró como otro año de crecimiento importante, esta vez de 7% (el cual se da después de una suba real de 6% en 2022 y de un período largo de crecimiento moderado en años anteriores).

RA: Con estos crecimientos, ¿cómo queda parado Uruguay en términos de endeudamiento? Te lo pregunto porque es un tema que ha estado en el debate en estos meses, sobre todo en lo relacionado al crédito a personas y la usura.

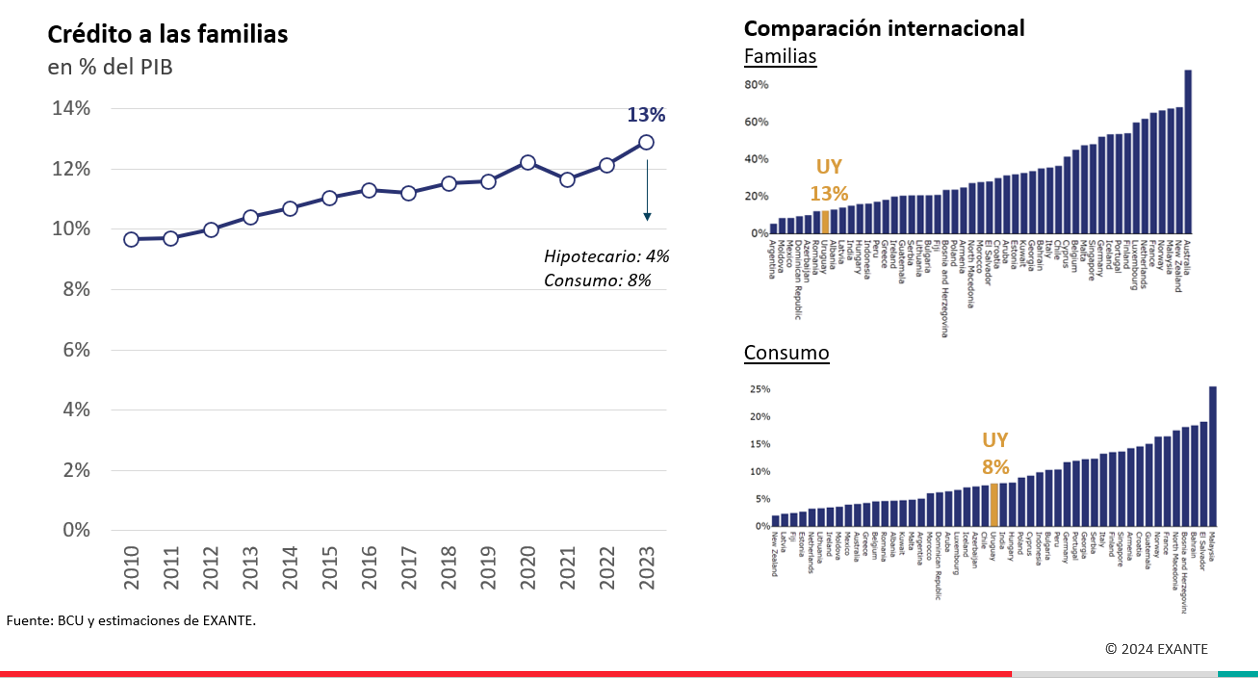

AC: La verdad es que con estos números, los ratios de en relación al PBI están en torno a 16% del PBI en crédito a empresas y de 13% del PBI en crédito a familias.

En ambos casos, cuando uno hace comparaciones internacionales, Uruguay se encuentra rezagado. Esto de alguna manera da la pauta de que habría espacio para un mayor desarrollo del crédito y de que a nivel sistema no habría un sobreendeudamiento. Esto no quiere decir por supuesto que no puedan existir problemas en algunos segmentos específicos, pero en términos generales parece haber más lugar para un mayor uso del crédito.

Justamente, con una penetración baja es esperable tener crecimiento y en contextos saludables deberíamos pensar en la expansión del crédito como algo positivo. Por ejemplo, a las empresas les permite financiar sus necesidades de capital de trabajo o sus proyectos de inversión, y a las personas les permite cubrir sus necesidades o adelantar consumos que de otra forma no podrían concretar. Sobre esto, me interesa marcar que el rezago que tiene Uruguay en crédito a las familias se da a instancias de que tenemos muy poco crédito hipotecario (equivale solo a un 4% del PBI y ahí quedamos ubicados bien abajo en los rankings comparativos), siendo que más crédito hipotecario ayudaría a un mayor acceso a la propiedad de la vivienda. En el resto del crédito al consumo, en tanto, el saldo equivale a un 8% del PBI y estamos en una situación intermedia.

RA: Ahora, el aumento del crédito es bastante intenso, ¿tuvo algún efecto adverso sobre la morosidad o situación de atraso en personas o empresas?

AC: Hubo en 2023 sí cierta suba en la morosidad (medida como la proporción de créditos vencidos dentro del total), pero la calificaría de moderada al ser de algunas décimas en el sistema bancario. Para tener como referencia, ese indicador de mora cerró el año pasado en 1,2% para el conjunto de la banca privada y en 1,8% para el Banco República. Los dos ratios bajos en una mirada histórica. En las empresas financieras no bancarias la mora es estructuralmente más alta y también ha subido un poco en 2023, pero tampoco está particularmente alta frente a parámetros de los últimos años.

Esa suba, aunque moderada, se enmarca como decías en esta fase de crecimiento intenso del crédito, que no solo es generalizada por tipo de crédito, sino que también lo es por tipo de institución. BROU, bancos privados y financieras no bancarias parecen estar todos con una presión competitiva importante y el aumento del crédito vino acompañado probablemente de una mayor toma de riesgos por parte de varios actores. Remarco el concepto de que puede haber algunos grupos con inconvenientes de pago, pero en términos agregados la mora no está en niveles preocupantes.

RA: Vayamos a los depósitos. ¿2023 también fue un año de aumento intenso? Durante la pandemia recuerdo que hablamos con ustedes acerca de un salto importante, producto de las restricciones de consumo que había en aquel momento. ¿Qué ocurrió luego con esa tendencia?

AC: Es verdad, ese fue un fenómeno que vimos acá en Uruguay y que estuvo muy estudiado a nivel internacional. Se conjugaron varias cosas: las restricciones derivaron efectivamente en menos oportunidad de consumo y también había mayor preferencia por mantener saldos líquidos por la incertidumbre del momento, así que los saldos depositados creciendo en muchas partes del mundo.

Pasado ese efecto, no vimos en Uruguay un desarme sino lo contrario: 2021 y 2022 fueron años de suba en los depósitos de 11% y 8% si los medimos en dólares. Sin embargo y a diferencia de lo ocurrió con los créditos, en los depósitos hubo una moderación el año pasado, porque 2023 cerró con una suba de solo 2% (que esconde un aumento en los depósitos en moneda nacional y una caída en los que están en moneda extranjera).

Sobre esto, hay dos comentarios interesantes: 1) que por más de que los depósitos en moneda nacional tuvieron un mejor comportamiento, los saldos siguen estando fuertemente dolarizados (la proporción en moneda extranjera sobre el total bajó un poco, pero sigue en torno al 75%) y 2) que la moderación se da en cuanto a saldos, pero la cantidad de cuentas de depósito tuvo de hecho en 2023 un nuevo incremento, de 180.000 cuentas (dejando un total de casi 3,3 millones de cuentas entre el BROU y los bancos privados, con un tamaño medio por cuenta que tendió a achicarse).

RA: Se nos va el tiempo, pero antes de cerrar quisiera pasar por el lado de la rentabilidad, que también subió en 2023. ¿De qué niveles hablamos y cómo se explica el aumento?

AC: 2023 fue un año positivo para la rentabilidad de esta industria. Hay heterogeneidad, pero a nivel agregado los resultados sobre activo alcanzaron a 2,5% en la banca privada y a 2,7% en el BROU, niveles que en el primer caso son los más altos por lo menos en los últimos 20 años y en el segundo caso los más altos desde 2018-2020. En montos, implicó cerrar el año con resultados positivos superiores a los US$ 1.200 millones tomados en conjunto, casi US$ 800 millones más que en 2022.

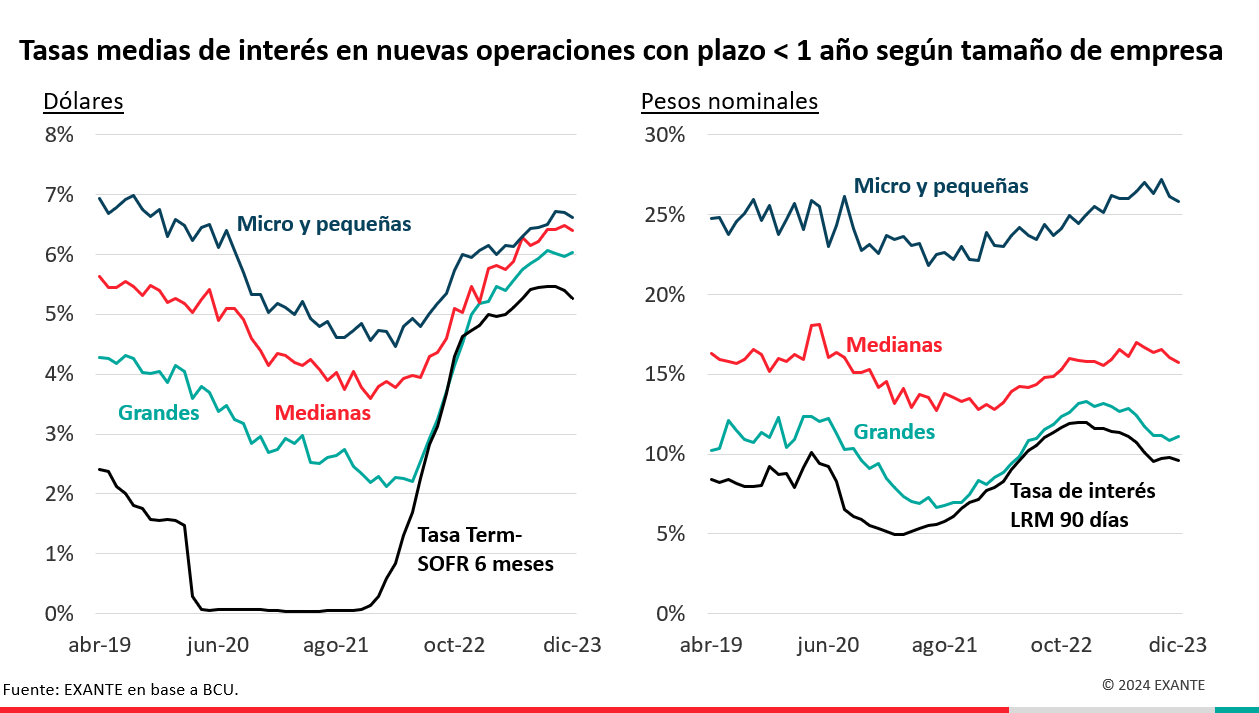

Lo que más incidió fue una evolución muy positiva de los márgenes financieros, porque de hecho con algo más de mora hubo cierto aumento de las pérdidas por previsiones y también hubo el año pasado un mayor peso de costos operativos (lo que jugó en sentido contrario). En la mejora de los márgenes fue clave la evolución de las tasas de interés – sobre todo internacionales – que subieron en la primera parte del año y se mantuvieron muy altas después, lo que ayudó a los bancos a rentabilizar sus activos (en la medida en que el sistema bancario uruguayo opera con mucha liquidez). Esto va a cambiar este año.

Algo a tener en cuenta al respecto es que si bien se espera que este 2024 sea un año de tasas de referencia más bajas (tanto a nivel global como local), eso podría no traducirse en forma inmediata en una baja en las tasas activas que los bancos aplican a sus empresas clientes. ¿Por qué? Porque los “spreads” entre las tasas activas y las tasas de referencia se han comprimido bastante y por ejemplo para las empresas más grandes las tasas cobradas en operaciones cortas son en promedio solo un punto más altas que las tasas de referencia (por referencia pienso en las tasas que se usan para fijar el costo de los créditos, como puede ser la LIBOR o SOFR en las operaciones en dólares o los rendimientos de las letras de regulación monetaria en las operaciones en pesos). Si los bancos buscaran un poco más de aire en esos “spreads”, podrían verse por un tiempo tasas de referencia a la baja y poca reacción en las activas.