Foto: Ricardo Antúnez / adhocFotos

EMILIANO COTELO (EC):

El pasado 17 de mayo se aprobó en el Parlamento la ley que crea el cheque electrónico, que había sido presentada en mayo del año pasado por el Ministerio de Economía y Finanzas a instancias de un Anteproyecto preparado por el Banco Central del Uruguay.

A raíz de este hito nos pareció oportuno dedicar nuestro espacio de análisis económico de hoy a repasar algunos datos clave que pongan en contexto esta ley: ¿cuánto se usa hoy en día el cheque en Uruguay? ¿cómo compara su operativa con el de otros medios de pago? ¿y qué experiencias han tenido otros países que tomaron iniciativas similares? Para eso, estamos en diálogo con la economista Alicia Corcoll, de Exante.

ROMINA ANDRIOLI (RA):

Alicia, si te parece comencemos ubicándonos en los grandes números. ¿Cuánto se usa hoy en día el cheque en nuestro país? ¿Qué datos hay disponibles sobre eso?

ALICIA CORCOLL (AC):

Sí, perfecto. Están los datos que publica el Banco Central en su reporte sobre el sistema de pagos minoristas, que es un informe donde se detalla la operativa de los distintos medios y canales de pago. Lo que se publica concretamente es la cantidad de transacciones que se hacen con cada instrumento y el monto involucrado.

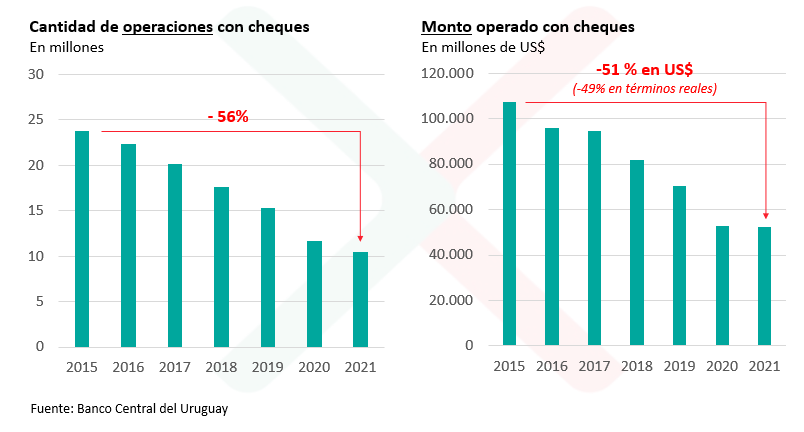

De ahí salen por ejemplo las estadísticas que en general se comentan sobre el uso de tarjetas de débito y crédito o de dinero electrónico. Allí también se publican las cifras para los cheques. La última información disponible es la de 2021, año en que se hicieron casi 11 millones de operaciones con cheques por unos US$ 53.000 millones (eso es más o menos el equivalente a un 90% del PBI de nuestro país).

RA: Son números enormes, claramente, pero ¿cómo ha sido su evolución en estos últimos años? Porque uno podría pensar que es un instrumento en desuso con todo el avance que han tenido las tarjetas y medios de pago electrónicos, ¿es así?

AC: Sí, se trata de una operativa realmente muy grande. El cheque es, después de las transferencias, el medio de pago que más se usa y por lejos. Por ejemplo, para poner esos US$ 53.000 millones en perspectiva, el año pasado las tarjetas de crédito y débito emitidas en Uruguay movieron conjuntamente unos US$ 12.500 millones, con débitos directos se movieron otros US$ 2.500 millones y con dinero electrónico se movieron unos US$ 1.000 millones más (en dinero electrónico se incluye a las tarjetas prepagas donde uno puede cargar dinero o recibir su sueldo y también el dinero de alimentación, o sea los anteriores tickets).

Ahora, por más de que el cheque sigue teniendo un peso preponderante en el sistema como surge de estos números que comentaba, es cierto que su uso ha venido cayendo durante los últimos años. Concretamente, si comparamos frente al 2015, la operativa se redujo prácticamente a la mitad: bajó 56% a nivel de cantidad de transacciones y 49% en términos de monto transado (medido en términos reales para descontar la inflación).

Lo que pasó al mismo tiempo, y que tiene sentido que haya sido así, es que aumentó muchísimo el uso de las transferencias electrónicas.

RA: Detengámonos ahí, el Banco Central cuando publicó estos informes destacaba justamente el aumento en las transferencias, ¿de qué tamaños de operativa estamos hablando y qué tan fuertes son los incrementos?

AC: Sí, el Banco Central viene destacándolo en sus informes porque el cambio de escala es súper notorio. Solo el año pasado se hicieron 113 millones de transferencias electrónicas por un total de US$ 295.000 millones (esto es 6 veces más que el monto pagado con cheques).

Frente al 2020 el aumento es de 24% en cantidad de transacciones, pero venimos de varios años con aumentos así o incluso más intensos. Y si comparamos contra 2015 para tomar el mismo período, la cantidad de transferencias se multiplicó por 8. Así que obviamente la dinámica contrasta mucho.

Medida en términos reales la plata involucrada en las transferencias aumentó 15% el año pasado, pero frente al 2015 también muestra un descenso (pero menor que el de los cheques) porque la verdad es que a medida que se generaliza su uso los montos promedios por operación también se van haciendo más chicos.

RA: Ahora, vayamos en particular a esta ley que se aprobó en mayo. ¿Cuáles son las principales implicancias? Decíamos al inicio que se crea el “cheque electrónico”, pero ¿qué quiere decir esto?

AC: Esta ley lo que hace es incluir una serie de cambios e incorporaciones a la llamada “Ley de Cheques” y al Código General del Proceso. Ahora los recorremos, pero básicamente lo que se busca es aggiornar o modernizar el marco jurídico aplicable en materia de cheques, aprovechando los avances tecnológicos para hacer más ágil y sencilla la experiencia para los usuarios y para mitigar riesgos operativos asociados a los procesos de compensación y liquidación de los cheques. El espíritu fue el de mantener lo más posible la normativa vigente actualmente, pero integrándole consideraciones respecto a procesos tecnológicos.

Uno de los principales destaques vienen justamente por el lado de la creación del cheque electrónico como ustedes marcaban, en el sentido de que la ley reconoce expresamente la existencia del cheque electrónico, el cual “nace, circula y se cancela de forma electrónica”. Con eso, se lo reconoce como un medio de pago. También se estableció que va a ser el Banco Central el encargado de regular toda la Ley de Cheques, así que será ese organismo el que reglamente los detalles de creación y circulación del cheque electrónico.

RA: ¿Y qué otras innovaciones conlleva?

AC: Dentro de las modificaciones, seguramente las más importantes o las que tienen más impacto a nivel de los usuarios es que 1) se aclara expresamente que los cheques pueden firmarse digitalmente (lo cual ya era posible por la ley de firma electrónica) y 2) que se permite que un cheque “común” pueda depositarse en el banco enviando una imagen digital del mismo, sin necesidad de ir presencialmente a la buzonera.

RA: ¿Cuál es el impacto que se espera que tenga esta ley? ¿Hay estimaciones oficiales? ¿O se sabe por ejemplo qué ocurrió en otros países que también tomaron iniciativas de este tipo?

AC: No nos consta que haya estimaciones concretas.

El año pasado cuando empezó a trascender este tema, desde el Banco Central se mencionó que una de las referencias que tomaron fue la actualización de la Ley de Cheques que hizo Argentina en 2019. Allí en Argentina pareciera que el uso de cheques electrónicos tuvo un impulso fuerte en los dos años posteriores y que bajó bastante el uso de cheques en papel (claro que también coincidió con el momento más severo de restricciones por la pandemia). Se esperaba que ya para este año se estuvieran emitiendo más cheques electrónicos que cheques comunes.

Igual, más allá del impacto concreto sobre los números de operativa, esta medida se enmarca en términos más generales dentro de una “hoja de ruta” que se trazó la actual administración del Banco Central, que se puso como uno de sus objetivos el de modernizar el sistema de pagos. Así que deberíamos valorar esta medida justamente como un paso que se está tomando en esa dirección.

El propio presidente del Banco Central, Diego Labat, mencionó en el último almuerzo de ADM que “el cheque es un instrumento que va a quedar en desuso” pero que “actualmente es un instrumento que se sigue usando” y que esperan que la iniciativa “de buenos resultados, aunque sea limitados, a lo que dure el uso del cheque”.

Uno lo que podría esperar también es que haya una serie de procesos en torno a los cheques que tiendan a minimizarse a medida que se vaya popularizando el cheque digital. Eso debería ir generando más capacidad de control y eficiencia y por esa vía una disminución de los costos.