El mercado de crédito al consumo profundizó la desaceleración.

EMILIANO COTELO (EC): La empresa Pronto! difunde regularmente un Monitor del Mercado de Crédito al Consumo y en su última edición advirtió que el volumen total prestado en el mercado uruguayo cayó por primera vez desde que hacen este relevamiento.

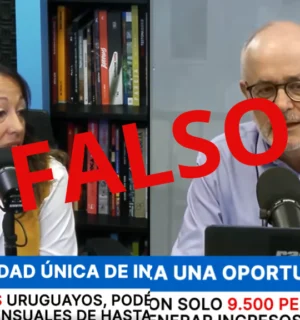

Con este dato sobre la mesa, nos pareció interesante detenernos en los efectos que está teniendo este contexto de pandemia y recesión en el acceso al crédito de las personas. Para eso, estamos con la economista Tamara Schandy, de Exante.

Tamara, ¿cuán fuerte fue el freno del crédito en estos últimos meses?

TAMARA SCHANDY (TS): Con los datos a abril, que son los últimos que tenemos cerrados para todo el mercado, se ve una caída del volumen total de crédito a las familias de 2 % interanual en términos reales. Como adelantabas tú al inicio y destacó Pronto! en su último monitor del mercado, se trata de una situación muy atípica. Este es un mercado que en general viene creciendo sostenidamente, con tasas que se fueron moderando en la medida en que la economía perdió dinamismo en los últimos años y el propio consumo fue desacelerándose, pero que hasta ahora seguían en terreno positivo.

Por ejemplo, el año pasado, con la economía bastante frenada y el mercado de trabajo mostrando dificultades, el volumen total de crédito a las familias había crecido 1,6 % en términos reales.

Igual pienso que para muchos oyentes quizás la primera intuición es que 2 % de caída no es mucho para lo que fue el cambio en la coyuntura económica luego de la irrupción del coronavirus, pero no perdamos de vista que estamos hablando de volumen total prestado, no de nuevos créditos.

EC: ¿Por qué esa aclaración?

TS: Porque muchos de estos préstamos están dados a plazos largos y el volumen total se mueve “poco” con lo que sucede mes a mes. Pensemos por ejemplo en los créditos hipotecarios. Si un banco no prestara completamente nada en un mes, su volumen total prestado igual caería muy poquito, solo por las cuotas que sus clientes cancelasen ese mes.

Visto así, la caída del volumen total de crédito que recién mencionaba es una señal a tener en cuenta, pero como dato de coyuntura es más relevante aún saber qué pasó con la concesión de nuevos créditos en estos últimos meses. La información sobre eso es un poco más difícil de obtener, pero hay algunos datos contundentes en las series que publica el Banco Central. Por ejemplo, en abril la cantidad de nuevos préstamos hipotecarios cayó casi 60 % por debajo de la del mismo mes del año pasado y la de nuevos préstamos para la compra de autos bajo aproximadamente 70 %.

EC: ¿Y qué pasó con el resto de los créditos? Me refiero a los que no tienen un propósito específico; a los préstamos personales “comunes” de los bancos y de las empresas financieras no bancarias.

TS: Allí la información de nuevos créditos es más parcial. Seguramente las caídas no fueron tan severas como las que recién mencionaba para préstamos hipotecarios y para compra de autos, pero a juzgar por lo que fue el freno del consumo en la economía debe haber sido igual muy importante.

Para las financieras ya hay datos de créditos correspondientes a mayo (para los bancos todavía no). Allí se ve cierto repunte, al menos a nivel agregado, así que es posible que el impacto fuera duro pero con cierto componente transitorio.

De hecho, pensando en las perspectivas, es razonable que los préstamos personales “comunes” como tú los llamabas sean los primeros en volver a crecer en la medida en que se empieza a reactivar la economía. Las decisiones de tomar un crédito hipotecario o un crédito para comprar un auto pueden quedar más pospuestas en este contexto de tan alta incertidumbre sobre el contexto económico. Y esto al mirar las tasas de crecimiento agregadas es un punto importante, porque en los últimos años el crecimiento del mercado venía estando dado, justamente, por el dinamismo de los créditos hipotecarios y para la compra de 0 km.

EC: Justamente por ese lado quería ir ¿Cómo se compone hoy el día el endeudamiento que tienen tomado las familias en Uruguay?

TS: En total, estamos hablando de un volumen total de crédito (considerando a los bancos públicos, a los bancos privados y a las financieras no bancarias) de unos US$ 6.200 millones. De ese volumen, aproximadamente US$ 2.300 millones (algo menos de 40 %) son préstamos hipotecarios y a nivel de la banca privada venían creciendo en forma bastante intensa (a razón de casi 20 % interanual en pesos) antes de la pandemia. El crédito automotor tiene un volumen mucho menor (unos US$ 200 millones en total, solo un 3 % del endeudamiento agregado de las familias), pero también venía destacando por su intensidad de crecimiento. En 2017 y 2018, que fue el boom de los préstamos a tasa cero para compra de autos, el volumen creció a razón de 50 % interanual. El año pasado el ritmo de expansión se moderó, pero también estábamos viendo tasas del orden de 20 % interanual pesos en la banca privada. Eso quiere decir que creció más de 10 % real interanual, incluso cuando la venta de 0 km venía bajando.

El resto del mercado lo compone el crédito al consumo más tradicional, en la forma de vales, órdenes de pago o saldos por el uso de tarjetas de crédito. Eso tiene un volumen agregado de unos US$ 3.600 millones (casi el 60 % total) y venía creciendo más moderadamente (entre 0,5 % y 1 % en términos reales) desde hace ya bastante tiempo. En todo caso la novedad antes del coronavirus estaba siendo más bien el cambio en las dinámica por jugador: el BROU se estaba acelerando, mientras que los bancos privados (mirados en su conjunto al menos) venían creciendo algo menos allí y las financieras no bancarias (también consideradas en su conjunto) tampoco estaban aportando mucho a la expansión (venían con una cartera agregada más bien constante en términos reales).

EC: Recién adelantabas algunas reflexiones respecto a las perspectivas y decías que en este contexto las personas podrían estar más reticentes a tomar crédito para comprar una casa o para cambiar el auto. ¿La caída que vimos en el volumen de préstamos a raíz del COVID-19 es enteramente un tema de demanda? ¿O es que los que prestan también están siendo más precavidos con sus criterios para otorgar nuevos créditos?

TS: Eso no lo podemos leer de las estadísticas oficiales. Te diría que de nuestra experiencia de trabajo con clientes de esta industria parecería que la caída de mayo tuvo un componente grande de demanda, sobre todo en lo que hace al crédito al consumo. Con la confianza del consumidor deteriorada, con las solicitudes de desempleo volando en marzo y abril y sobre todo estando cerrados los comercios, la cantidad de pedidos de préstamos para el consumo bajó mucho.

Eso no quiere decir igual que no pueda haber instituciones que dado este shock endurezcan sus criterios de concesión de nuevos préstamos para evitar problemas de morosidad en el futuro, pero el panorama general en los últimos meses parece haber sido más de menos pedidos de crédito que de más rechazos por parte de los que dan los créditos.

Por eso es que en mi comentario anterior asociaba a las perspectivas a cómo siga la historia desde el punto de vista de las decisiones de consumo y de endeudamiento de los hogares. Sin embargo, con más de 200.000 personas en seguro de paro y una perspectiva de caída del salario real este año, es evidente que también habrá una restricción de oferta en algunos casos.

***

Foto: adhoc FOTOS/ Javier Calvelo