Foto: Javier Calvelo / adhocFOTOS

La discusión política en estas últimas semanas estuvo centrada en el aumento de la inflación y en la pérdida de poder adquisitivo de los salarios que eso conlleva.

Para lo que va del 2022 no se publicaron todavía datos oficiales sobre lo que está pasando con el consumo o con la actividad comercial en este contexto negativo para los ingresos, pero nos pareció oportuno repasar qué está ocurriendo con el acceso al crédito a las personas. Para eso, estamos con la economista Alicia Corcoll, de Exante.

ROMINA ANDRIOLI (RA): Alicia, si te parece arranquemos ubicando a los oyentes acerca de a cuánto asciende hoy por hoy el endeudamiento que tienen las familias en Uruguay.

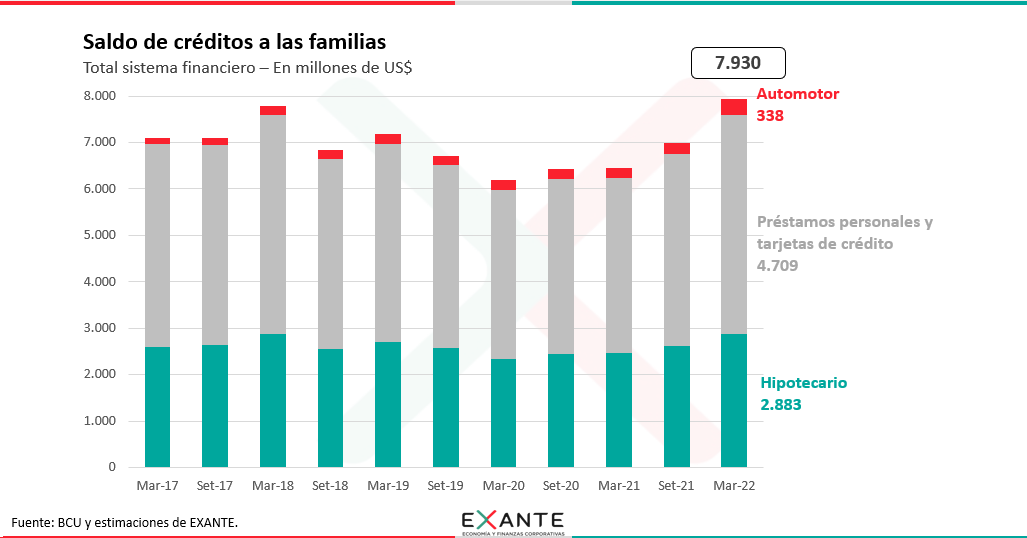

ALICIA CORCOLL (AC): Perfecto. Los últimos datos disponibles llegan a marzo y mostraban que las personas físicas debían a los bancos y a las empresas financieras no bancarias más grandes unos US$ 7.900 millones aproximadamente. De ese saldo, US$ 2.900 millones (un 37%) son préstamos hipotecarios y US$ 340 millones (solo un 4%) son créditos automotores. El resto, o sea US$ 4.700 millones (casi un 60%), corresponde a créditos al consumo sin un fin específico: vales, órdenes de compra o saldos por el uso de tarjetas de créditos.

Aclaro que estos números surgen de estimaciones que realizamos en Exante en base los datos disponibles en el Banco Central y otras fuentes de información. Hay también un volumen adicional de crédito con cooperativas y con financieras de menor tamaño o que operan con un perfil netamente digital, a las que hoy en día no se les exige reportar información. Por ende, podemos estar subestimando un poco el saldo total de crédito a las familias.

RA: Ahora, ¿ese saldo está subiendo? Porque como decía Emiliano recién se está poniendo mucha atención actualmente a lo que está pasando con el poder adquisitivo de los hogares con el aumento de la inflación. ¿Cómo está comportándose el endeudamiento de las familias en este contexto?

AC: Con los datos a marzo se está viendo un aumento del saldo de crédito a las familias de 4% frente a los niveles de un año atrás medido en términos reales. Lo medimos así y no en dólares porque son créditos que en general se dan en moneda nacional.

Acá me parece importante marcar que el crédito a las familias se estancó en 2020 durante el peor momento de la pandemia, pero no llegó a caer. Durante el año pasado empezó a tener una reactivación (cerrando con un aumento de 2% en términos reales). Así que podríamos decir que el crédito a las familias tuvo una evolución bastante más positiva que la que tuvieron otras variables macroeconómicas en Uruguay durante ese período. Y desde esa perspectiva, entonces, no parece que haya habido una restricción importante sino más bien que el crédito a las familias ha venido funcionando como un sostén de la demanda interna (amortigua el impacto negativo de la caída de los salarios sobre el consumo).

Ahora este aumento de 4% a marzo está implicando una aceleración del crédito a las personas en lo que va este año. Es un crecimiento intenso y bastante generalizado.

RA: Vayamos para ahí, Alicia. ¿A qué responde este mayor dinamismo del crédito? Decías que viene siendo generalizado.

AC: Obviamente que si lo abrimos por tipo de crédito o por institución hay matices, pero en general estamos viendo subas en casi todos los segmentos. Esa es una diferencia con la dinámica que hubo hasta mediados del año pasado, cuando eran más bien los bancos (y dentro de ellos los privados) los que impulsaban el crecimiento. Ahora en estos últimos meses se vio un repunte en casi todos los actores.

Lo pongo en números. Por un lado, el crédito a las familias de los bancos privados, que había sido el más golpeado por la pandemia, está creciendo ahora a tasas muy fuertes: 8% en el crédito hipotecario, 20% en crédito automotor y casi 10% en el resto de los créditos al consumo (siempre en términos reales).

Y finalmente por el lado de las financieras no bancarias el aumento es bien significativo: 6% real interanual (después de haber estado cayendo en 2020 y buena parte del 2021). Acá el cambio fue realmente notorio en los últimos meses.

RA: Está claro que es un aumento importante y que no parece haber restricciones, pero ¿qué está pasando con el costo de esos créditos? ¿Se ha encarecido?

AC: No. Si uno mira la evolución de las tasas medias de interés para este tipo de préstamos según lo que publica el Banco Central hay una baja persistente.

En los créditos para compra de vivienda la tasa media en unidades indexadas (moneda en la que se suele operar) promediaba un 4,8% en marzo, cuando a fines de 2020 promediaba 5,7% y antes de la pandemia estaba algo arriba de 6%. Para los préstamos al consumo las tasas de interés varían mucho según el plazo, el monto, si hay o no retención de haberes, entre otros. Si tomamos como referencia las tasas medias de las operaciones bancarias en pesos de préstamos chicos a más de un año la tasa promediaba un 83%: siete puntos menos que un año atrás y treinta puntos menos que a fines de 2019.

Esta evolución se enmarca en un contexto de agresividad comercial, porque como decíamos antes el crecimiento del crédito a las personas está siendo bien generalizado. La presión competitiva también se refleja en que muchas instituciones han estado impulsando aumentos en los montos prestados y un alargamiento de los plazos (buscando de alguna forma capturar una mayor porción del crédito que toma cada persona que se endeuda).

RA: Alicia, vayamos a la otra cara de este aumento del crédito, ¿qué está pasando con la morosidad de los préstamos a las familias? ¿Hay mayores problemas de pago?

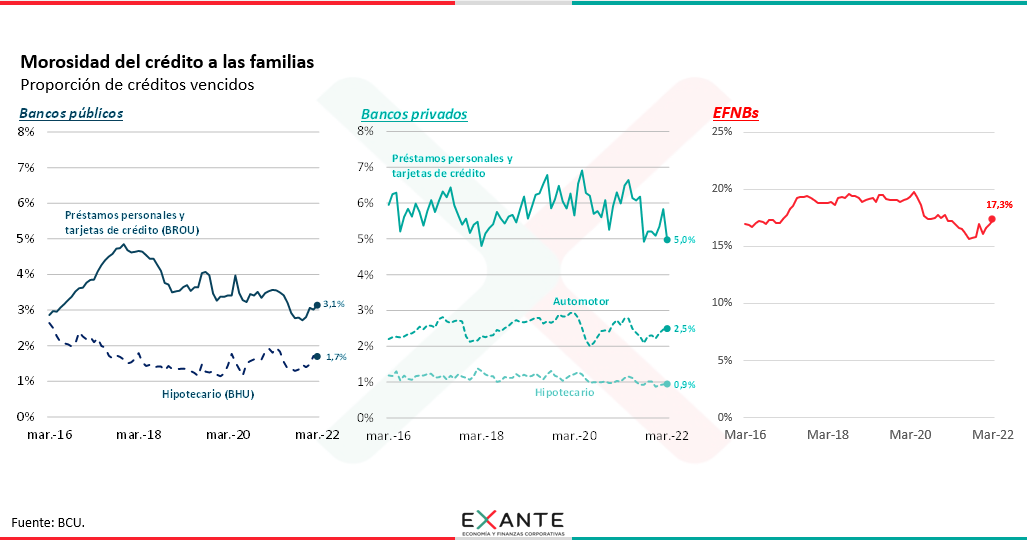

AC: En los últimos meses hubo cierto incremento de la morosidad en los bancos públicos y en algunos segmentos del crédito de los bancos privados, pero aún así estamos con una mora más baja que la que había en 2019 previo al COVID (y que de hecho sigue baja en una mirada histórica). Los saldos que prestan las financieras no bancarias tradicionalmente tienen una mayor morosidad y se vio también un aumento en lo que va del 2022, pero de vuelta la proporción de créditos vencidos es menor a la que había antes de la pandemia. No parece haber problemas serios por este lado.

RA: Ya para ir cerrando, ¿cómo puede impactar esta evolución del crédito a las familias sobre el consumo? ¿Qué perspectivas manejan para los próximos meses?

AC: Nosotros en Exante tenemos una proyección de consumo privado que seguiría al alza este año, siguiendo la recuperación que empezó en la segunda mitad de 2021. Esperamos que suba 4,5% este año y que cierre en niveles parecidos a los de fines de 2019.

Este pronóstico igual tiene un signo de interrogación, porque la suba de la inflación está implicando que la recuperación de los salarios va a quedar postergada para el 2023. No es para nada menor estar proyectando un aumento del consumo con salarios (y pasividades) que caen en términos reales.

Como decíamos hace unos minutos, el dinamismo del crédito a las personas seguramente está ayudando a mantener el consumo. Además, es posible que otro tipo de ingresos no salariales sí tengan una evolución positiva acompañando los mayores niveles de actividad económica (de hecho, los ingresos de los hogares venían subiendo pese a la baja del salario, al menos hasta el primer trimestre del año). Lo otro que puede incidir a favor del consumo es que, como en muchas partes del mundo, se estén canalizando los ahorros involuntarios de 2020 y 2021 (cuando los hogares, sobre todo los de ingresos más altos, ahorraron por no poder gastar en medio de las restricciones por Covid).