La afectación de los precios de exportación de los productos uruguayos está siendo moderada.

EMILIANO COTELO (EC): En las últimas semanas hemos estado siguiendo con atención los impactos económicos de esta crisis del coronavirus en el mundo y por supuesto también aquí, en Uruguay. Hemos mirado a las bolsas, a las tasas de interés, a las proyecciones de PIB y de tipo de cambio, pero hoy les proponemos poner el foco en otra perspectiva clave: los precios de los commodities.

¿Qué está pasando en el mundo con las cotizaciones de los productos que son más importantes en nuestra matriz de exportaciones? Lo conversamos con el economista Pablo Rosselli, socio de Exante.

ROMINA ANDRIOLI (RA): La semana pasada analizábamos con ustedes en el programa la caída enorme que ha tenido el precio del petróleo en los mercados internacionales. Ahora, ¿cómo le está yendo en esta crisis internacional a los precios de los productos que Uruguay exporta? ¿También bajan con esta perspectiva de caída de la demanda y recesión en muchas de las economías consumidoras?

PABLO ROSSELLI (PR): En términos muy generales la primera gran conclusión es que la afectación de nuestros precios de exportación, al menos por el momento, viene siendo moderada. Es un panorama muy diferente al que tenemos con los precios del petróleo, que cayeron por un doble efecto de menor demanda y de un anuncio de muy fuerte aumento de la oferta de crudo sobre mediados de marzo tras el desacuerdo entre Arabia Saudita y Rusia. Pero, además, debemos tener presente que el consumo de petróleo y derivados es de los más severamente afectados en esta crisis tan particular, en donde está parado el transporte aéreo, en donde las personas no salen de sus casas y en la que en general hay restricciones de movilidad y transporte en todo el mundo. En los commodities agrícolas por supuesto también hay afectación de la demanda, pero no tan severa.

RA: Vayamos a los números,te propongo empezar por los granos ¿Cómo ha sido la evolución de precios en productos como la soja o el trigo en estas últimas semanas?

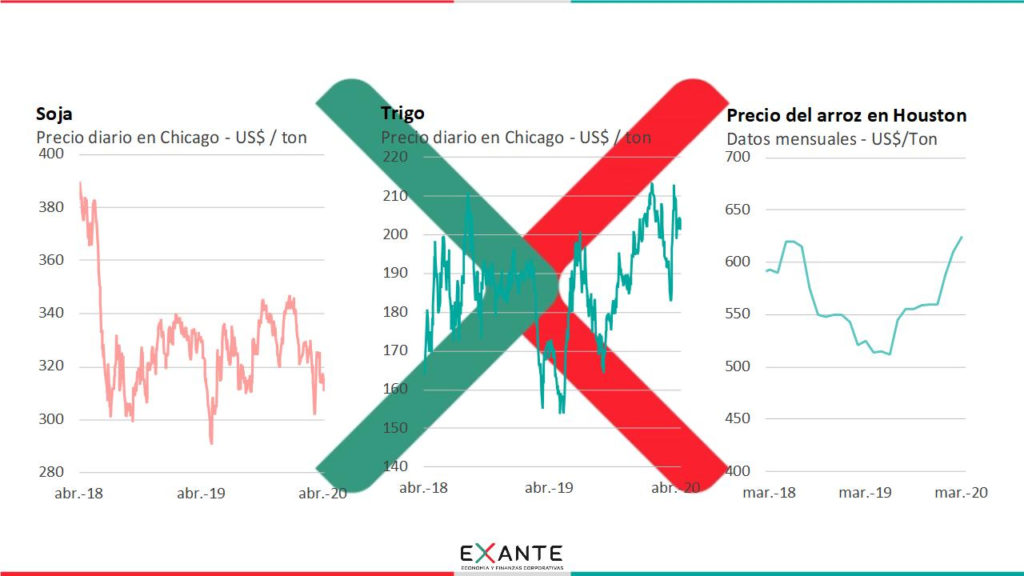

PR: Es un buen comienzo, porque además son cotizaciones que están disponibles diariamente, a diferencia de las de otros productos. Yendo a los números, al cierre de ayer, el precio de la soja en Chicago estaba en US$ 311 por tonelada para el contrato más próximo, que es el de mayo. Eso supone un nivel 10 % inferior al de inicios de año, pero está dentro del rango “normal” de fluctuación que hemos visto en los últimos años. De hecho, el pico más bajo que se alcanzó fue de US$ 302 por tonelada a mediados de marzo, que tampoco no es tan bajo en comparación con el pasado reciente. Sin ir más lejos en mayo del año pasado, por ejemplo, habíamos visto cotizaciones de menos de US$ 300 por tonelada.

Y en relación con los cultivos de invierno, también tenemos referencias diarias para el trigo. En ese caso la cotización ayer cerró en US$ 202 por tonelada. El piso en esta referencia también se dio a mediados de marzo y fue de US$ 183 por tonelada, por lo que tampoco estamos hablando de niveles muy bajos en comparación con los rangos de precios de los últimos años. De hecho, la cotización del trigo bajó solo 2 % frente al nivel de cierre de 2019, que había sido de US$ 205 la tonelada.

RA: ¿Y qué pasa con las referencias para otros cultivos, como la cebada o el arroz por ejemplo?

PR: En el caso de la cebada los contratos en general se pactan usando la referencia de los futuros del trigo, por lo cual vale lo mismo que comentábamos recién, estamos con un panorama de precios de los cereales de invierno no tan desfavorable dado el contexto crítico a nivel de la economía global que estamos atravesando. Y si a eso le sumamos la devaluación que procesó Uruguay en estos últimos meses, los márgenes de los cultivos de invierno deberían ser relativamente buenos. Ahora, eso no quiere decir que toda esta situación en torno al coronavirus no tenga impactos. En la cebada, por ejemplo, trascendió en estos días que habrá un sensible recorte del área contratada por las malterías.

Respecto al arroz, allí el producto es menos homogéneo y es más difícil tener una referencia única de precio, como miramos en el caso de la soja o el trigo. Seguimos varias referencias de precios en el mundo, de Estados Unidos y también de Asia. Y allí los datos no son diarios sino mensuales. La buena noticia es que en este producto no sólo no estamos viendo bajas sino que los valores vienen teniendo una evolución alcista. Concretamente, en la referencia de Houston (que es la de calidad más comparable a la nuestra) la cotización de marzo pauta un aumento de 11 % respecto al cierre de diciembre y en la referencia de Bangkok, la suba es de 17 % en la misma comparación. Los analistas internacionales suelen atribuir esto a que el arroz es un bien de consumo de los que los economistas llamamos “inferior”. Eso quiere decir que su demanda aumenta en momentos de menores ingresos y por lo tanto típicamente uno debiera esperar que su consumo aumente en momentos recesivos. De hecho, algunos países asiáticos incluso están promoviendo una acumulación de los stocks nacionales en estos meses y estableciendo restricciones a las exportaciones. No sabemos exactamente cómo se va a mover el precio de exportación del arroz de Uruguay (como dije, se trata de productos y mercados menos homogéneos), pero no deberíamos ver una gran depresión de precios si las referencias del mercado internacional van en alza.

RA: Siguiendo el recorrido por el ranking de exportaciones de Uruguay, ¿cómo viene evolucionando el mercado de exportación de carnes? Veníamos de un 2019 muy bueno en precios, pero eso ya había empezado a cambiar al inicio de año¿qué sucedió en las últimas semanas?

PR: Efectivamente, en 2019 el precio de exportación de la carne tuvo una evolución extraordinaria, subió 30 % en la comparación punta a punta y llegamos a ver precios de US$ 4.500 por tonelada carcasa, que son valores muy elevados en una perspectiva histórica. Eso se dio en un contexto de muy buenas oportunidades de colocación en China en particular. Sin embargo, como decías recién, a comienzos d año la demanda china aflojó bastante abruptamente y los precios de hecho empezaron a caer incluso antes de la irrupción del coronavirus, alcanzando los menores registros en febrero. En marzo en general se empezó a retomar una mayor fluidez de negocios con China (recordemos que China tuvo el punto más álgido de su crisis sanitaria antes que occidente), aunque empezaron las dificultades en Europa. Si miramos nuestros precios promedio de exportación, los datos semanales de INAC tienen bastante volatilidad, pero en las últimas 4 semanas promediaron unos US$ 4.000 por tonelada carcasa. No es un mal precio en absoluto, pero la industria está enfrentando de todas maneras dificultades de colocación, en particular en Europa como decía antes, y es muy probable que los valores tengan alguna baja adicional en este contexto. De hecho, en los últimos días trascendió que la industria está previendo no completar algo más de un cuarto de la cuota Hilton que vence el próximo junio. Eso es algo que no tiene antecedentes.

RA: Entre los grandes productos de exportación solo nos queda mirar a los lácteos y a la celulosa ¿qué novedades ha habido en esos mercados?

PR: A nivel de los lácteos, las referencias más habituales son los valores que resultan de los remates realizados cada dos semanas por la compañía Fonterra en Nueva Zelanda (que es la mayor exportadora de lácteos en el mundo). Si nos concentramos en el precio de la leche en polvo entera, que es el principal rubro de exportación, los últimos datos de mediados de abril muestran una caída del 10 % respecto al cierre del año pasado, pero tampoco en este caso estamos frente a precios alarmantemente bajos en una perspectiva histórica.

En la celulosa, en cambio, veníamos de un muy mal 2019 a nivel de precios. El precio medio de exportación de Brasil había caído 33 % y el de Chile 40 % el año pasado. En este caso no estamos viendo bajas adicionales en este comienzo de 2020, hay incluso una recuperación en los valores de Brasil de marzo, pero muy moderada.

RA: A partir de este repaso entonces, ¿cómo ven el panorama hacia adelante?

PR: Evidentemente es positivo para nuestro país que los precios de los commodities que exportamos estén “soportando” relativamente bien este contexto de incertidumbre tan alta que estamos viendo en los mercados y de crisis a nivel de la economía global. Pero hay que guardar cautela. La caída de la demanda será muy relevante este año. Ayer se divulgaron nuevas proyecciones del FMI que implican una caída del PIB global de 3 % este año. Eso es una pérdida de 6 % del PIB respecto a lo que se esperaba solo 3 meses atrás. También hay incertidumbre sobre la evolución de las paridades cambiarias y sobre el precio del petróleo, dos variables que tienden a correlacionar con los precios de nuestros commodities de exportación, en la medida en que inciden de forma muy relevante sobre los costos de producción en dólares. Desde esa perspectiva, el desplome reciente de los precios del petróleo y el fuerte aumento del dólar en el mundo pueden terminar imprimiendo presiones bajistas en los precios de los commodities agrícolas en próximos meses.

Pero reitero, de momento al menos, el panorama es relativamente positivo y lo cierto es que en los casos en los que existen curvas de futuros, los mercados no parecen estar anticipando caídas para los próximos meses.

***

Foto: Javier Calvelo/ adhocFotos

|