Foto: AFP

EMILIANO COTELO (EC): A menos de dos meses de las elecciones presidenciales en Estados Unidos y con los últimos sondeos de opinión pública marcando un escenario de paridad, Donald Trump y Kamala Harris tuvieron su primer debate presidencial ayer.

En el debate se abordaron temas muy diversos, pero dentro del bloque económico se puso énfasis en el impacto que las propuestas de los distintos candidatos pueden tener sobre las finanzas públicas de ese país.

La necesidad de actuar sobre el desequilibro fiscal ha sido un gran ausente en esta campaña electoral, pese a las advertencias que vienen haciendo los analistas internacionales sobre el tema. La revista The Economist titulaba en una de sus columnas recientes “La perspectiva fiscal de Estados Unidos es desastrosa, pero olvidada”.

En ese contexto, nos pareció oportuno dedicar el espacio de análisis económico de hoy a entender qué tan grande ha sido el deterioro en las cuentas públicas en este último tiempo y con qué margen de acción asumirá el próximo gobierno. Para eso estamos en contacto con el economista Mathias Consolandich, gerente de la consultora Exante.

ROMINA ANDRIOLI (RA): Empecemos por los grandes números. ¿Cuál es el nivel de déficit fiscal en Estados Unidos?

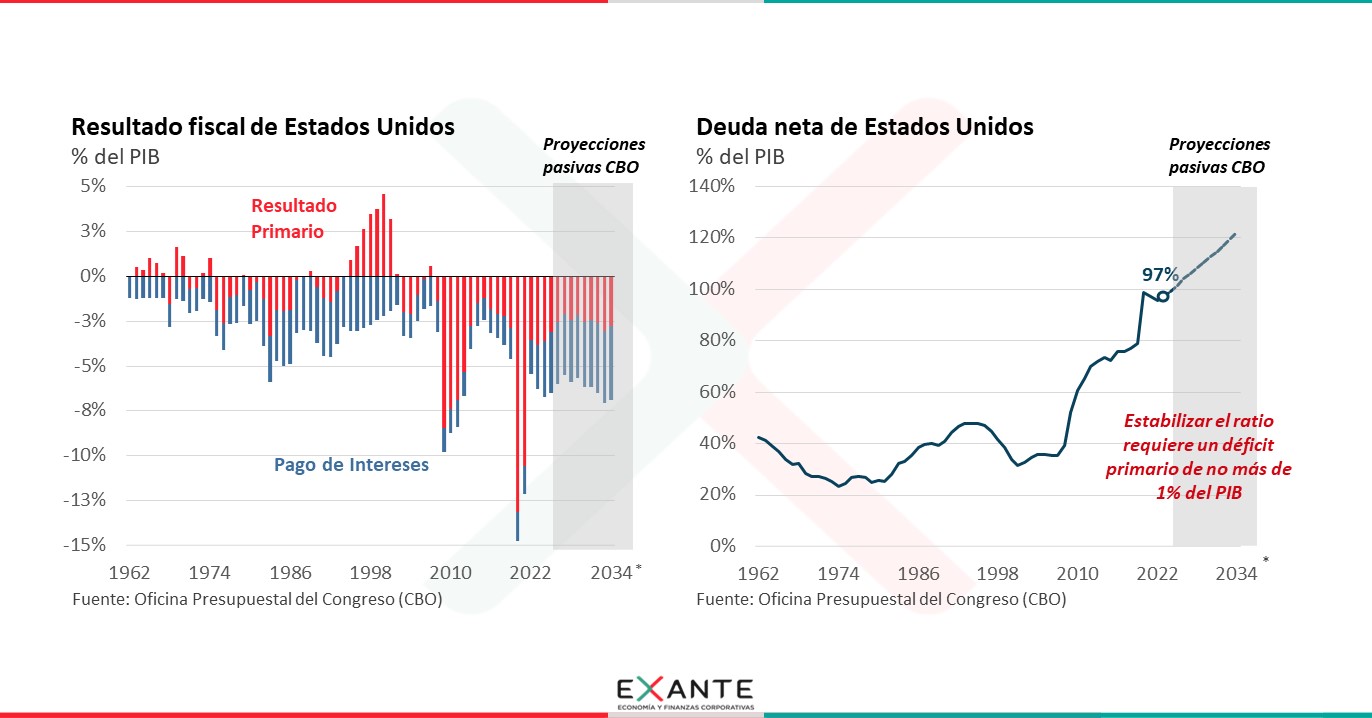

MATHÍAS CONSOLANDICH (MC): Estados Unidos cerró el año pasado con un déficit fiscal de 6,3% del PIB. Ese es un valor altísimo para lo que fue su historia. De hecho, es el más alto desde la segunda guerra mundial para acá si excluimos los registros que se alcanzaron durante la pandemia de COVID entre 2020 y 2021 o en los años posteriores a la crisis del 2008.

También es un valor muy alto en una comparación frente a otros países… aunque esa comparación no es muy adecuada, dado el rol que cumple el dólar y los títulos de deuda americana en los mercados financieros globales. Eso le permite a Estados Unidos sostener niveles de déficits más elevados que lo que podrían tener otros países “normales”.

En cualquier caso, el desequilibrio es relevante, y se ha venido profundizando en la última década. Esto le valió una rebaja en su calificación crediticia por parte de Fitch el año pasado y está despertando temores sobre la sostenibilidad de las finanzas públicas y la trayectoria alcista de la deuda.

RA: ¿A que obedeció ese deterioro de las cuentas públicas en los últimos años?

MC: Por un lado, se observó un mayor nivel de déficit primario, esto es, el resultado antes del pago de intereses. Entre 2014 y 2018 el déficit primario fue de entre 1,5% y 2% del producto. Durante la pandemia vimos registros atípicos en un contexto de fuerte expansividad fiscal (de más de 10% del PIB), pero en los últimos años rondó en 4% del PIB.

Ese deterioro del resultado primario recogió un incremento sostenido del gasto de la administración federal con relación al producto y un menor nivel de recaudación tributaria (ante recortes de impuestos).

El segundo elemento relevante para explicar el deterioro reciente es el aumento de la carga de intereses de la deuda pública. El pago de intereses como proporción del producto pasó de 1,6% en 2020 a 2,4% en 2023. No veíamos una carga tan grande de los intereses desde fines de la década de los 80’, cuando se hicieron necesarias medidas de ajuste fiscal importantes para cortar con esa dinámica.

RA: ¿Ese aumento de la carga de intereses se debe a que se tuvo que tomar más deuda pública para financiar el déficit?

MC: En buena medida sí. La deuda pública pasó de alrededor de 75% del PIB entre 2014 y 2018 a 97% del PIB al cierre del año pasado, en parte por los déficits sostenidos en el tiempo, pero sobre todo por el mayor gasto que se incurrió en pandemia. Un mayor nivel de deuda supone mayor carga por pago de intereses.

Pero también aumentó fuertemente el costo de financiar esa deuda, porque las tasas de interés subieron fuertemente en los últimos años en un marco en el que la Fed tuvo una política monetaria contractiva para combatir la inflación. Esto hizo que tomar deuda fuera más caro.

Mirando hacia delante, la Oficina Presupuestal del Congreso presentó algunas estimaciones “pasivas” sobre la trayectoria que seguirían las cuentas públicas si no se realizan cambios de política fiscal. Estimaron que en los próximos 10 años la carga de intereses aumentaría a 4% del PIB y que la deuda pública superaría los 120% del producto. De ahí la necesidad de actuar sobre el desequilibrio fiscal.

RA: Sin embargo, un eventual ajuste fiscal no ha estado presente en campaña y ciertamente no estuvo presente en ninguno de los discursos de los candidatos en el debate. De hecho, las acusaciones giraban en torno a cuál de los dos programas iban a empeorar aún más la situación fiscal, ¿verdad?

MC: Totalmente y eso es porque las iniciativas de ambos candidatos ponen mayor presión a las cuentas públicas.

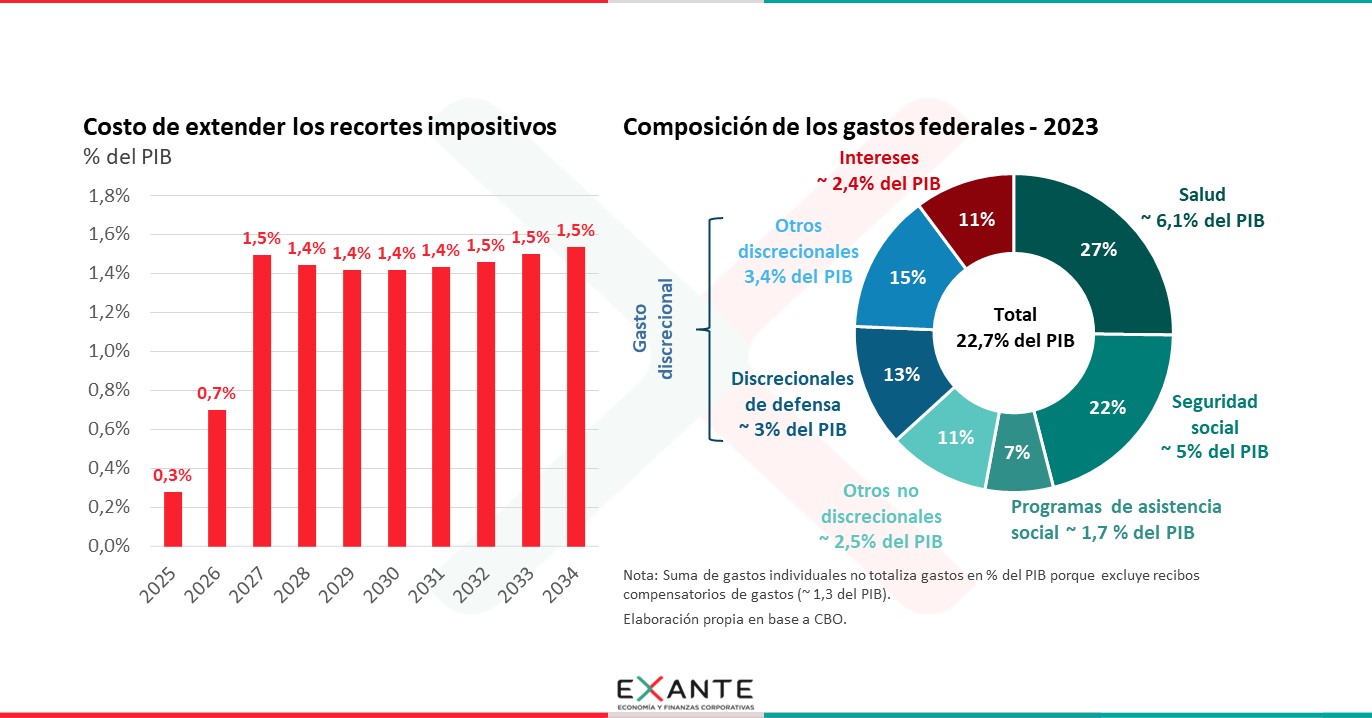

En el caso de Trump, la medida central de política fiscal es extender los recortes de impuestos a la renta de personas físicas que entraron en vigor en su presidencia pasada y que vencen el año que viene. Según estimaciones de la Oficina del Congreso, extender los recortes tiene un costo promedio equivalente a 1,3% del PIB por año. También se plantea una nueva rebaja del impuesto a la renta de las empresas y exoneraciones de otros impuestos a la seguridad social.

Si bien el partido republicano plantea mitigar esta renuncia fiscal con recortes del gasto público e ingresos derivados de un mayor crecimiento alentado por la rebaja tributaria y nuevos aranceles, eso no parece plausible.

RA: ¿Por qué sería difícil compensar esa pérdida de ingresos de ese modo Mathías?

MC: Desde el lado de los ingresos, porque las propuestas proteccionistas de Trump van a generar una recaudación acotada. Los ingresos por aranceles en Estados Unidos son una porción muy pequeña de la recaudación total del fisco.

Por otro lado, la idea de que menores impuestos se recuperan con mayor crecimiento económico no tiene mayor sustento en la evidencia empírica. Además, otras propuestas de la plataforma de Trump, como la deportación masiva de migrantes, tendrán efectos negativos sobre la actividad económica y por ende la recaudación.

Y en lo que hace a la reducción del gasto público, este ha mostrado ser extremadamente rígido. El gasto total del gobierno federal son casi 23% del PIB. De eso, algo más de dos tercios se compone de gastos no discrecionales y por tanto no puede ser modificado por voluntad única del Poder Ejecutivo. Además, del gasto discrecional, la mitad corresponde a gastos en defensa nacional, que sabemos que es una partida que siempre resulta compleja de reducir desde un punto de vista político. Por tanto, el gasto más discrecional sobre el cual en general actúan las administraciones totaliza solo 3,4% del PIB. La propia experiencia de la administración previa de Trump mostró que ese gasto no se pudo reducir de un modo sustantivo.

RA: ¿Y en el caso de Harris? ¿También las propuestas conducen a un incremento del déficit?

MC: También. Es cierto que hay un conjunto de medidas que apuntan a aumentar los impuestos. Pero incluso si esto se llevara adelante, cosa que no es nada seguro porque para hacerlo requiere mayoría en el Congreso y a pesar de que la elección está abierta los sondeos apuntan a que el senado seguiría en control del Partido Republicano, hay que tener en cuenta que también hay gastos incrementales comprometidos en otras promesas de campaña (típicamente en lo que refiere a políticas sociales e inversión en infraestructura).

En el debate, Harris hizo referencia a que el plan de Trump sería peor para las cuentas públicas que el suyo, y probablemente tenga razón, o al menos así lo plantean las estimaciones que circularon en estos días. El déficit bajo Trump ascendería de 6% del PIB a 8% del PIB por año. Pero bajo Harris también emporaría a 7% del PIB por año.

En definitiva, parece haber diferencias claras en el foco de la política fiscal: Trump propone menos impuestos e introducir nuevos aranceles, mientras que Harris propone aumentar impuestos a los sectores de ingresos más altos y destinar recursos a personas de ingresos más bajos. Si bien cuantificar el impacto es algo complejo, ambos enfoques aumentarían aún más el nivel de déficit, que como decíamos ya es alarmante.

RA: ¿Qué cabe esperar en este contexto entonces? Si no se procesa ningún ajuste, ¿cómo se asegura la sostenibilidad de las finanzas públicas en Estados Unidos?

MC: A ver, resulta claro que el déficit fiscal condicionará la agenda del próximo gobierno, independientemente de quien gane.

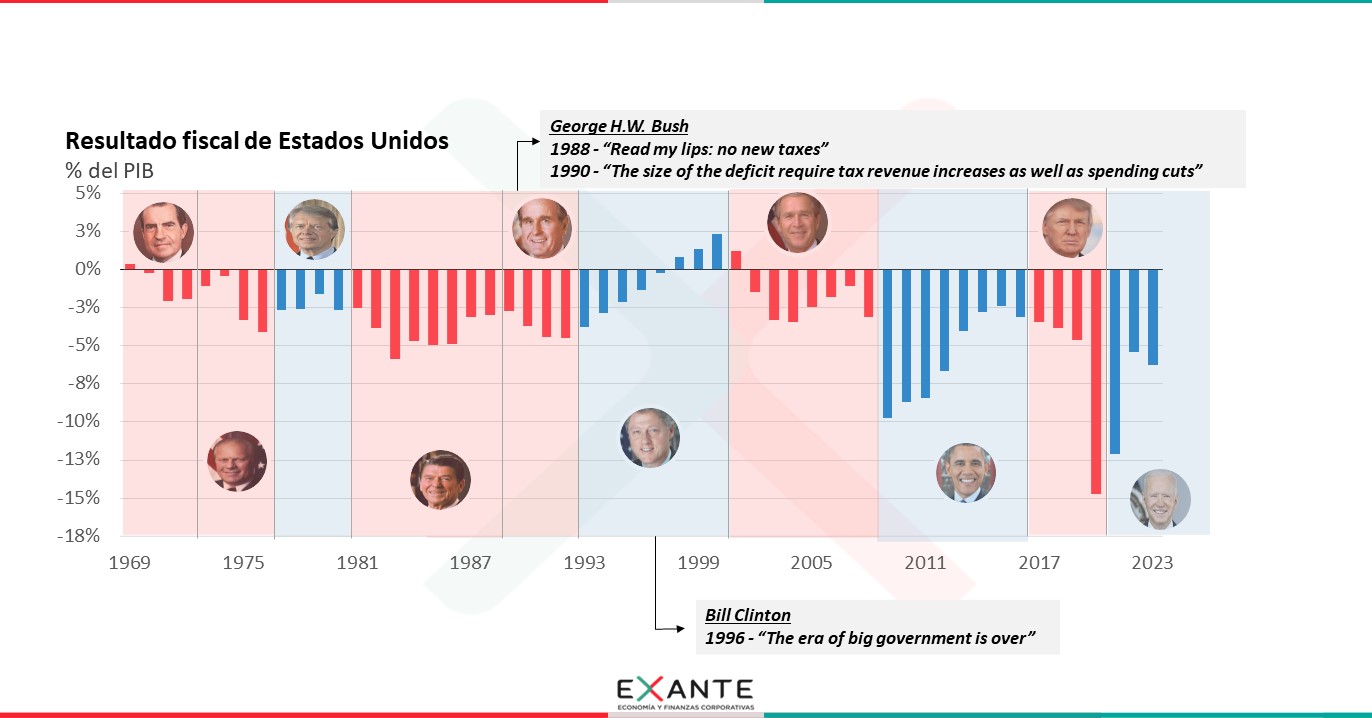

Es cierto que no parece haber vocación por ajustar las cuentas públicas, pero la historia nos mostró que, en episodios similares en el pasado, tanto Demócratas como Republicanos terminaron priorizando la responsabilidad fiscal. George Bush padre, republicano, dispuso contra su original discurso electoral aumentos de impuestos a inicios de la década de 1990. Del mismo modo, durante la presidencia de Bill Clinton, demócrata, se redujo el gasto público en 3% del PIB. Por lo tanto, no debemos descartar que el ajuste lo termine procesando quien gane en noviembre. Para estabilizar el ratio deuda/PIB se requiere un déficit primario de no más de 1% del PIB. Decíamos que actualmente está en 3% del PIB.

Otra alternativa al ajuste fiscal podría ser una salida inflacionaria. Sin embargo, a nuestro juicio estamos lejos de una salida inflacionaria al problema fiscal. La Reserva Federal probablemente defenderá su independencia y su objetivo de inflación. Nos resulta difícil concebir que termine ganando la dominancia fiscal. Los niveles de inflación requeridos para licuar la deuda probablemente son “intolerablemente” altos para la ciudadanía y tampoco estamos viendo una presión desde los mercados sobre el financiamiento de Estados Unidos.