Foto: Javier Calvelo/ adhocFOTOS

EMILIANO COTELO (EC): En las últimas semanas se intensificaron las discusiones sobre el bajo valor del dólar en Uruguay y el rol que juega la política monetaria en esa caída del tipo de cambio que afecta la competitividad de las empresas uruguayas.

Desde el Ministerio de Economía y Finanzas y desde el Banco Central, se plantea que la política monetaria tiene poco o nada que ver con esa baja del dólar, mientras que entre los analistas se observan posiciones diferentes. Por otro lado, la directora de la asesoría macro del MEF, Marcela Bensión, entre otros comentarios, reparó en la importancia de que los exportadores tengan coberturas cambiarias.

Sobre estos asuntos es el análisis que les proponemos hoy con la consultora Exante. Para eso estamos en contacto con Mathías Consolandich.

ROMINA ANDRIOLI (RA): Ya hemos hablado con ustedes otras veces en el programa sobre esto, pero ¿qué tan serio es el problema de competitividad que tiene Uruguay?

MATHÍAS CONSOLANDICH (MC): En Uruguay tuvimos una caída bien importante del dólar el año pasado (de 10%) que siguió acentuándose en el arranque de 2023. Como comentamos otras veces, en el tramo final del año pasado ese descenso del tipo de cambio estuvo muy en línea con el comportamiento que mostró el dólar en el mundo, pero la caída que se observó en los primeros nueve meses de 2022 fue notoriamente diferente a lo que pasó afuera, el dólar subía en gran parte del mundo y bajaba en nuestro país.

Eso ha determinado que Uruguay esté caro frente a todas las referencias relevantes. Una parte importante de que estemos caros obedece a algunos fundamentos como precios altos de las materias primas, el buen desempeño que en los últimos dos años tuvieron las exportaciones, la inversión extranjera directa y el bajo nivel de riesgo país que tiene Uruguay. Pero a nuestro juicio también hay factores domésticos detrás de los bajos valores del dólar y, entrando en los temas que se han debatido en estos días, en Exante pensamos que la política monetaria también está jugando un rol relevante.

RA: ¿Y por qué este es un tema de tanto debate? En estos días salieron varios analistas señalando a la política monetaria como un factor que explica al menos parte de la caída del dólar. Otros, al igual que las autoridades del MEF y del Banco Central, dicen que eso no es así y sostienen que Uruguay no ha recibido ingresos de capitales especulativos de corto plazo. ¿Cómo están viendo ustedes desde Exante esta discusión?

MC: En primer lugar, nos parece importante señalar que, a nivel empírico, es muy complejo cuantificar de un modo objetivo y sólido el efecto que tiene o no tiene la política monetaria y la tasa de interés sobre el valor del dólar. Y si es muy difícil cuantificar de un modo robusto esos posibles efectos, razonablemente habrá discusiones.

Ahora, la teoría económica nos dice que, si las tasas de interés en pesos son más altas, con todo lo demás igual, uno tendría que esperar que la moneda uruguaya tienda a apreciarse (o que el dólar baje). Y, de hecho, ese es uno de los mecanismos por los cuales subir las tasas de interés termina operando en favor de un descenso de la inflación.

RA: ¿Cómo es eso? ¿De qué manera un aumento de la tasa de interés deriva en una baja de la inflación?

MC: De varias maneras. Cuando el Banco Central sube la tasa de interés se despliegan tres mecanismos o tres canales de trasmisión de la política monetaria. En primer lugar, el crédito se encarece, llevando a que las familias y las empresas tomen menos crédito, lo que le quita dinamismo a la demanda interna. Lo que pasa con ese canal en Uruguay es que es muy débil. El stock de crédito del sistema financiero (bancos y empresas administradoras de crédito) totalizó unos 22 mil millones de dólares al cierre del año pasado. De ese total, 10 mil millones están en dólares (y su dinámica no se ve afectada, entonces, por las tasas en pesos que fija el BCU) y los otros 12 mil millones están en moneda nacional. Pero del crédito en moneda nacional, hay gran parte que son créditos hipotecarios que están en unidades indexadas a plazos muy largos y otros créditos al consumo que también están en UI. Entonces, el stock de crédito en pesos nominales, que es el que realmente se ve afectado por la política monetaria, es un volumen de crédito mucho más pequeño. Por esa razón, decimos que el canal crediticio de la política monetaria es débil. Y dicho eso, además, ese crédito subió fuertemente el año pasado (a pesar de las mayores tasas de interés).

Otro canal de trasmisión es el de expectativas. Las expectativas sobre la inflación futura inciden en la inflación de cada momento. Cuando el Banco Central sube las tasas de interés, se supone que las expectativas de inflación se ajustan a la baja y eso ayuda a que efectivamente baje la inflación. Sobre este canal, sin embargo, hay bastante consenso de que por ahora es poco potente en Uruguay.

Y hay un tercer canal que es el cambiario, que es producto de que, en términos comparativos, una tasa de interés en pesos más alta hace que sea más atractivo invertir en pesos y eso induce una baja del dólar que ayuda a reducir la inflación.

RA: Pero en este punto hay discusiones entre analistas, y desde el gobierno se señala que no se observan movimientos de capitales especulativos típicos de ese mecanismo al que haces referencia.¿Cómo lo ven ustedes?

MC: Es cierto que no se observan ingresos de capitales especulativos de corto plazo, como bien se señala y como sí se han observado en otros momentos.

Sin embargo, sigue siendo cierto que cuando el Banco Central sube las tasas de interés se hace más atractivo invertir en pesos, no solo para extranjeros o para instituciones financieras que puedan invertir en pesos con carácter especulativo, sino para todos los agentes. Y hay un conjunto de agentes del sector privado no financiero que son vendedores de dólares en el mercado uruguayo: los venden en parte porque su negocio operativo es que reciben dólares y precisan pesos y probablemente también como parte de una decisión de inversión y de gestión de su liquidez. De nuevo, a nivel empírico, no podemos saber cuánto responde a cada cosa, pero en Exante pensamos que en línea con lo que se piensa cuando se habla de los efectos de las tasas de interés sobre las monedas de otros países, tasas de interés en pesos más altas vienen acompañadas de un tipo de cambio más bajo en el corto plazo.

Pero para que esto quede más claro, podemos llevar el contra argumento hasta un extremo.

RA: A ver, ¿a qué te referís con eso?

MC: A lo siguiente: Esta discusión surge porque el BCU ha subido las tasas de interés para combatir la inflación. Y al mismo tiempo, se sostiene que la baja del dólar tiene poco o nada que ver con la suba de tasas de interés. Tomemos por un momento por buena esa conclusión.

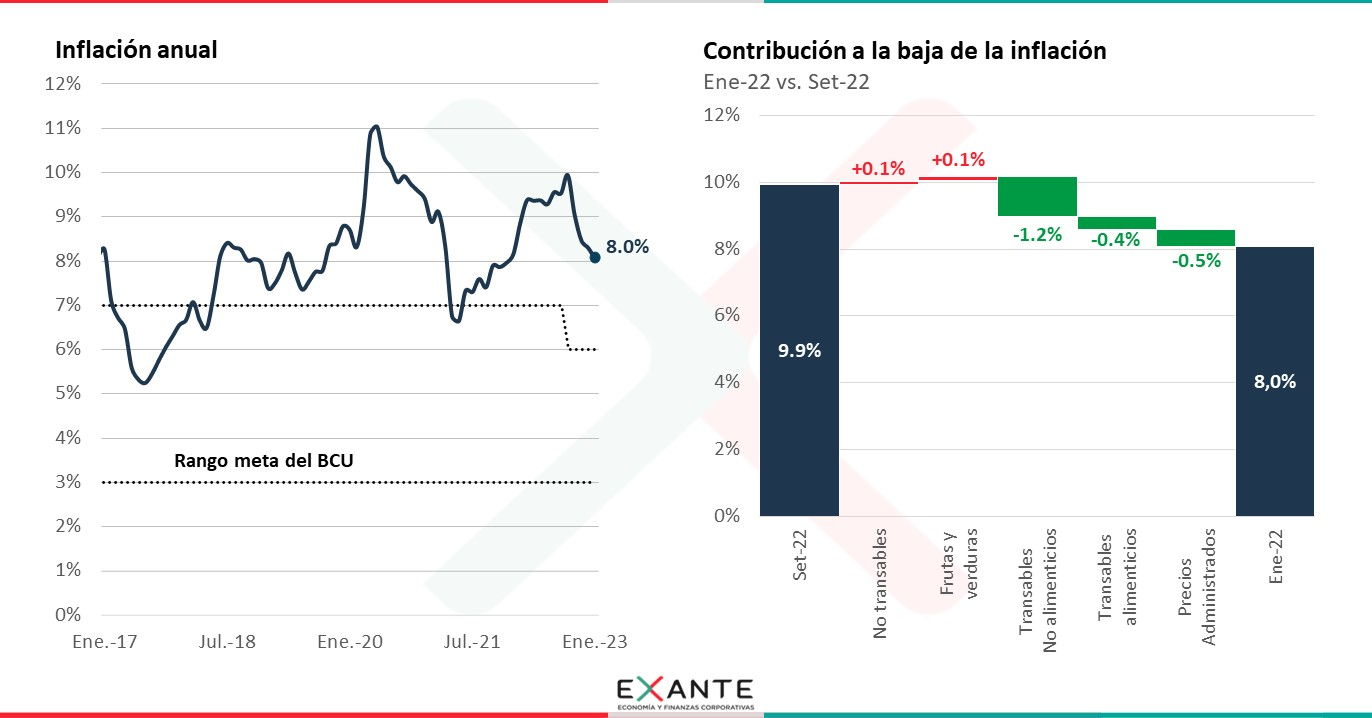

Ahora, cuando uno mira lo que pasó con la inflación en estos últimos meses, la caída que tuvimos desde el 10% anual hasta acá ocurrió básicamente por un descenso de la inflación de los bienes transables (cuyos precios están muy atados a los precios internacionales). Ahí pasaron dos cosas, una caída importante en los precios internacionales de las materias primas, sobre lo cual la política monetaria no influye y la otra fue la baja del dólar. Si nos ponemos en el extremo de que la caída del dólar es absolutamente independiente de la política monetaria, uno tendría que concluir que prácticamente toda la desinflación que tuvimos en los últimos meses ha sido independiente de la política monetaria, y llevando las cosas al extremo, deberíamos cuestionarnos entonces para qué se han subido las tasas de interés.

Lógicamente, nosotros creemos que esa sería una conclusión errónea.

RA: Entiendo el punto. Para ustedes, entonces, la política monetaria ha tenido un papel en la baja del dólar.

MC: Sí, aunque es difícil de cuantificar con precisión. Más aún y como dijimos otras veces, pensamos que es correcto que el BCU haya subido las tasas de interés para detener la suba de la inflación que vimos en 2022, para encausarla en una senda decreciente y para tratar de incidir también sobre las expectativas de los agentes.

Por supuesto siempre va a haber un debate en torno de hasta dónde tendría que haber subido las tasas, si un poco menos o un poco más, y por cuánto tiempo las tiene que mantener en los niveles actuales. Todos esos temas pueden ser de debate, pero nos parece importante identificar correctamente los dilemas que en todo momento enfrenta la política económica, y subir las tasas de interés tiene, en todo el mundo y en Uruguay también, efectos adversos en la actividad económica porque enlentece el crédito, cosa que en Uruguay no se ha observado mucho, y porque afecta la competitividad, cosa que en Uruguay si se ha observado.

Se puede decir también que los efectos adversos de la política monetaria contractiva son de carácter transitorio y está bien, pero a corto plazo hay costos de combatir la inflación, y eso trae inevitablemente posturas que pueden ser diferentes.

RA: Ya para ir cerrando y ante esta situación de baja competitividad, ¿Cómo ven ustedes el tema de las coberturas cambiarias que ha estado tan arriba de la mesa estos días? ¿Podemos primero explicar lo que son?

MC: En una cobertura cambiaria uno puede comprar o vender dólares a futuro. ¿Cuál es el precio al cuál compra o vende? Es el precio de hoy más un componente que surge de la diferencia entre las tasas en pesos y las tasas en dólares. Como en Uruguay las tasas en pesos son siempre mayores que las tasas en dólares, el precio de venta de un dólar a futuro siempre es mayor al de hoy.

RA: ¿Y por qué se usan poco en Uruguay? ¿Hay algún tema cultural de los empresarios como se sostiene desde el gobierno o hay otros motivos.

MC: Se usan poco sí. En Exante no tenemos una explicación clara de por qué se usan tan poco pero en general somos reticentes a recurrir a argumentos de índole cultural, porque quizás sean pertinentes, pero podemos terminar atribuyendo a factores culturales cosas que simplemente no logramos comprender.

Dicho eso, a nuestro juicio es claro que los sectores exportadores deberían utilizar más las coberturas cambiarias, pero las coberturas cambiaras son un instrumento que puede ser muy útil como manejo del riesgo de competitividad en el corto plazo, pero solo en el corto plazo, porque las ventas de dólares a futuro que cualquier exportador va a hacer, van a ser ventas a plazos relativamente cortos, donde se tiene mucha certeza sobre los dólares con los que se va a contar y que por ende podría vender.

Pero las caídas del tipo de cambio terminan al final afectando el valor de las siguientes ventas a futuro que una empresa vaya a hacer. Por lo tanto, el uso de coberturas cambiarias es un elemento para mitigar sin duda los riesgos de competitividad en el corto plazo, pero no constituye un instrumento apropiado para protegerse de problemas mas persistentes de competitividad como se están configurando en Uruguay.