Foto: Ricardo Antúnez / AdhocFotos

EMILIANO COTELO (EC):

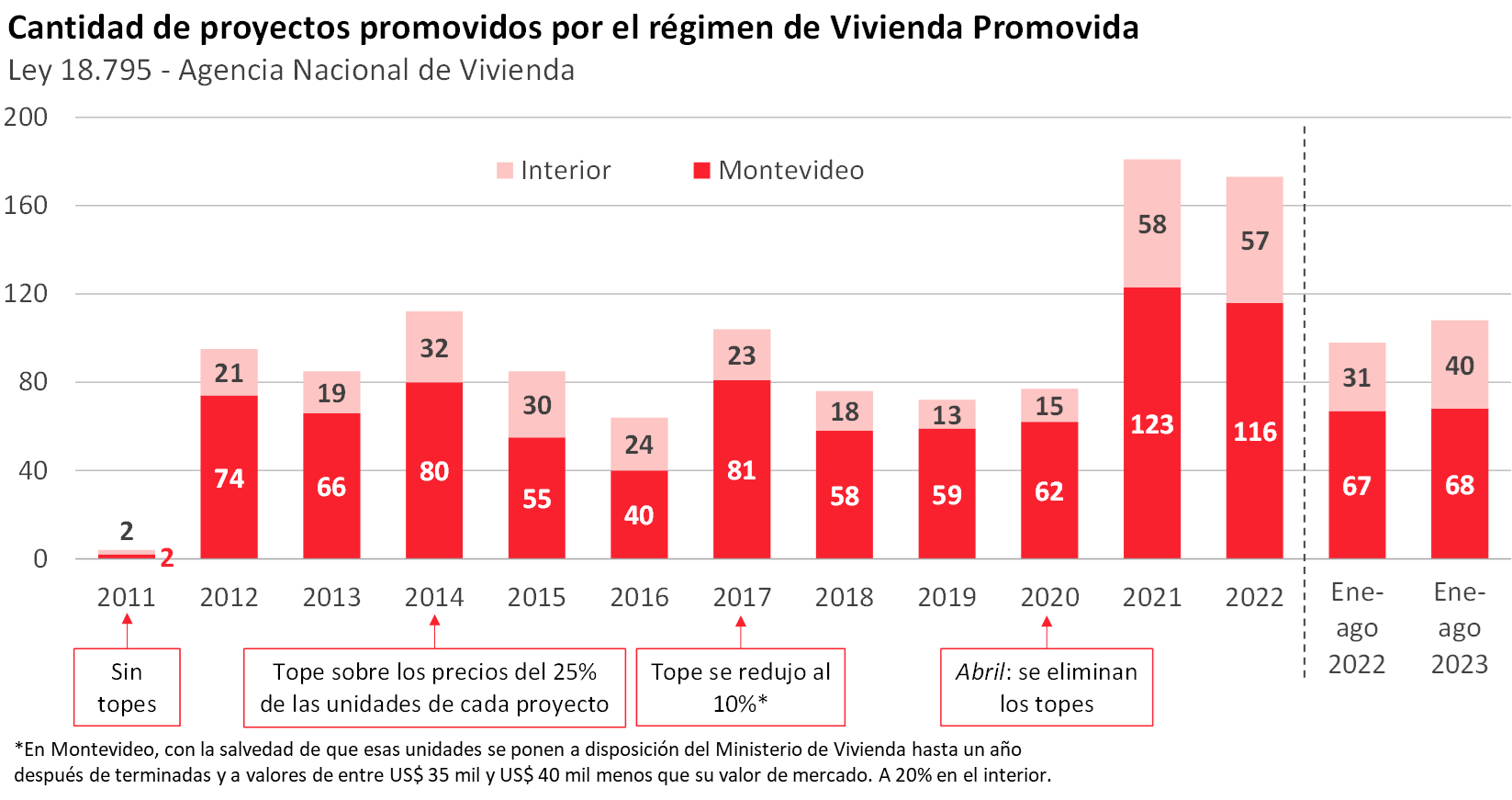

Tras los cambios reglamentarios introducidos en 2020 sobre el régimen de Vivienda Promovida (antes llamadas Viviendas de Interés Social), 2021 fue un año récord de proyectos amparados en este esquema.

Si bien la cantidad fue algo menor en 2022, igual se mantuvo muy alta en comparación con años previos y al menos hasta agosto de este año los datos de la Agencia Nacional de Vivienda muestran también un dinamismo importante, con una suba de 10% en la cantidad de proyectos promovidos bajo este régimen frente al mismo período de un año atrás.

Con ese telón de fondo, nos pareció oportuno repasar cómo viene siendo el uso de este instrumento y cómo puede impactar sobre la actividad de la construcción en los próximos meses. Para eso, En Perspectiva conversamos con la economista Delfina Matos, de EXANTE.

ROMINA ANDRIOLI (RA): Delfina, empecemos por comentar los números disponibles para este año, ¿cuántos proyectos de Vivienda Promovida se vienen registrando?

DELFINA MATOS (DM): Sí, perfecto. Entre enero y agosto de este año se promovieron 108 proyectos bajo el régimen de Vivienda Promovida. Como decía Emiliano, esta cantidad es 10% superior a la del mismo período del año pasado, cuando se habían promovido 98 proyectos, un número ya alto en la comparación histórica. Sin embargo, es algo más baja que el pico de 116 proyectos que se promovieron en enero-agosto de 2021, aunque no deja de ser un número muy alto en comparación con años previos. De hecho, previo a 2021, se venían promoviendo en promedio unos 55 proyectos en los primeros ocho meses de cada año, por lo que actualmente estamos hablando de prácticamente el doble de eso.

Además, Romina, estas cifras refieren a proyectos que fueron efectivamente promovidos, por lo que si contempláramos también los proyectos en estudio y los que quedaron inactivos, estaríamos hablando de un número todavía más grande de proyectos ingresados.

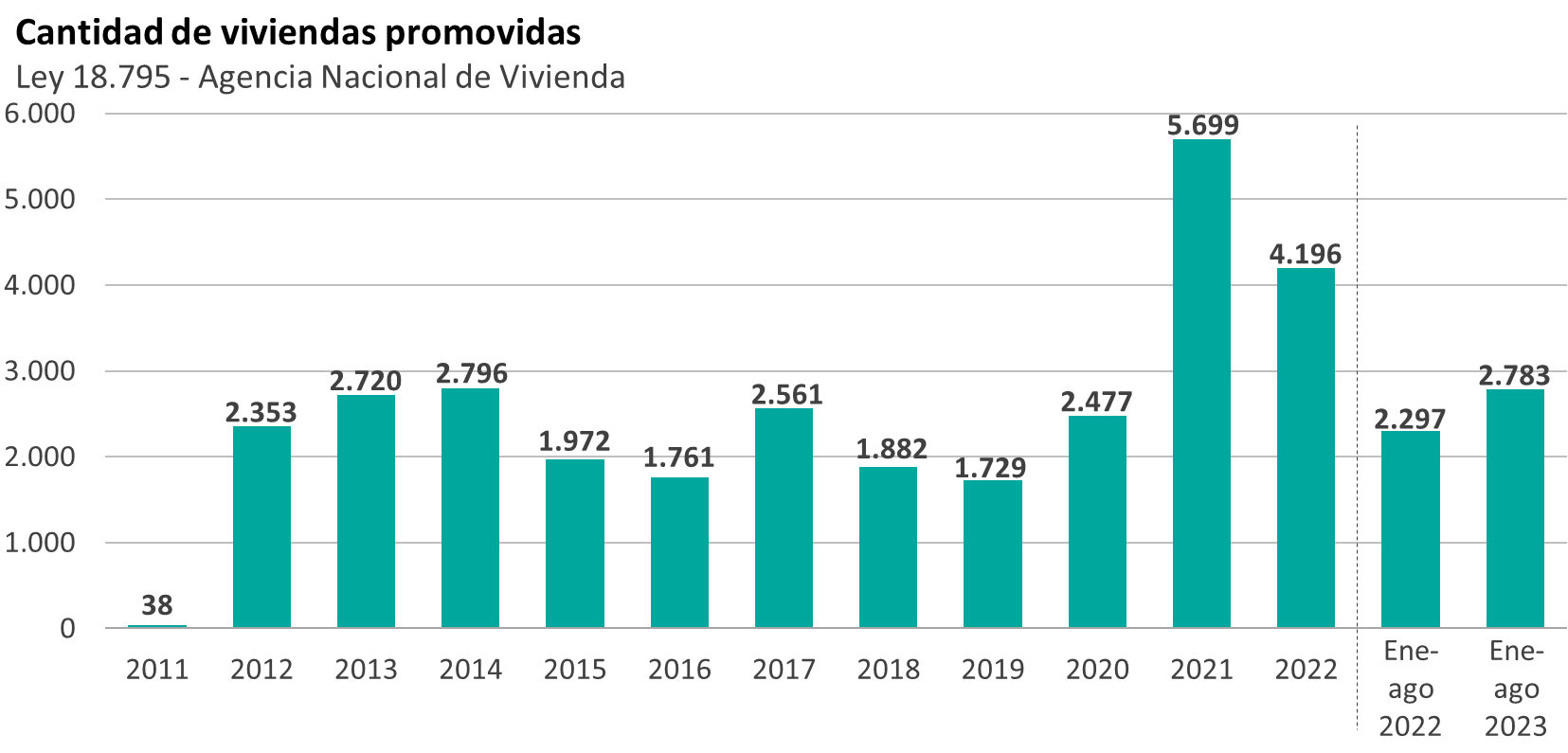

RA – ¿Y se da la misma conclusión si miramos los datos en términos de cantidad de viviendas involucradas en esos proyectos?

DM – Sí… en lo que va de este año a agosto esos 108 proyectos incluyeron unas 2.780 viviendas. Comparando con el mismo lapso del año pasado, supone una suba de 21%, de mayor magnitud que en la cantidad de proyectos, por lo que podemos decir que se trata de proyectos de mayor dimensión. Mientras tanto, al igual que en el caso de la cantidad de proyectos, si comparamos la cantidad de viviendas con lo que había sido el récord de 2021, unas 3.180 viviendas, el número de este año resulta menor… pero de todas formas sigue significando una expansión importante… Consideremos que en los años previos la cantidad de viviendas había sido de unas 1.400 aproximadamente (tomando siempre cifras a agosto).

RA – En oportunidades anteriores hemos comentado que el alto ritmo de proyectos presentados y promovidos bajo este régimen en los últimos años respondía bastante a los cambios reglamentarios que se hicieron en 2020, ¿no es así?

DM – Cierto, el impulso que ha tenido este régimen de beneficios fiscales durante los últimos años se explica, esencialmente, por los cambios reglamentarios que se introdujeron en abril de 2020, que levantaron varias de las restricciones que tenía el régimen hasta ese momento. No voy a entrar en detalle, pero fundamentalmente refirieron a la eliminación de los topes de precios para venta y arrendamiento de las viviendas y la flexibilización de ciertas restricciones sobre la construcción de las unidades y el uso que se le puede dar a las plantas bajas de los edificios.

Podemos decir que estas medidas fueron determinantes para volver a hacer atractivas las inversiones bajo este régimen de exoneraciones fiscales y además han alentado cambios en el patrón de uso de este esquema.

RA – A ver Delfina, ¿a qué cambios te estás refiriendo?

DM – Bueno, uno de ellos es la distribución por departamento. Antes de 2021, alrededor del 80% de los proyectos que se promovían se ubicaban en Montevideo y el resto mayoritariamente en Canelones y en menor medida en Maldonado… Pero, desde 2021 estamos viendo una concentración menor de proyectos en la capital y, como contrapartida, se han incrementado la cantidad de proyectos en el resto del país.

La suba ha sido importante en Canelones que ya era un destino habitual, aunque también se han destacado otros departamentos que solían ser muy minoritarios o no tenían proyecto alguno. Para poner algún ejemplo, entre 2018 y 2020 el 80% de los proyectos promovidos se ubicaban en Montevideo, el 10% en Canelones y el 5% en Maldonado y solo se promovieron proyectos en otros 2 o 4 departamentos en cada año. En cambio, en 2021, 2022 y este año, la participación de Montevideo bajó desde ese 80% a un 65% en promedio. La de Maldonado se mantuvo en 5%, la de Canelones se duplicó hasta un 20% y se promovieron proyectos en varios departamentos más, entre 5 y 9 en cada año (destacándose Paysandú, Florida, Colonia y Salto).

RA – Está claro. Ahora, el lunes conversamos con Alicia Corcoll sobre las cifras de actividad económica del segundo trimestre, que mostraron caídas tanto en la construcción como a nivel de la inversión. ¿Cómo cierra eso con este dinamismo que estamos viendo en la construcción residencial?

DM – Sí, como decís, las cifras del PBI para el segundo trimestre marcaron caídas fuertes de la construcción y de la inversión tanto en la comparación con el segundo trimestre del año pasado como frente al primer trimestre de este año… luego de haber crecido durante enero-marzo.

Estas caídas eran esperables, al considerar que ya para el segundo trimestre habían finalizado las obras e inversiones asociadas a la segunda planta de celulosa de UPM y que las del Ferrocarril Central se van acercando a su fin y por ende fueron perdiendo intensidad.

Ahora, el propio Banco Central destaca que esos efectos fueron determinantes en las caídas y al mismo tiempo marca que dentro de la construcción en general se vio un mayor dinamismo, sobre todo en obras viales y en líneas de energía y de comunicación.

Además, es importante tener presente que incluso después de este descenso más reciente, estamos con niveles de actividad en la construcción que son de los más elevados en 6-7 años. Y lo mismo se concluye para la inversión.

RA – Bien, entonces ¿qué esperan en EXANTE para la actividad de la construcción en los próximos meses? ¿El dinamismo en la construcción residencial se mantendría?

DM – En EXANTE estamos aguardando que, una vez que el fin de las obras de UPM2 deje de impactar sobre las cifras de la construcción, la actividad de este sector debería volver a evolucionar al alza. Por eso, si bien en el promedio de este año vamos a ver una caída de alrededor de 2%, ya para el promedio del año que viene esperamos un crecimiento de más de 1%… y de hecho estamos previendo que la construcción ya vuelva a mostrar tasas positivas a partir del último tramo de este 2023, lo que nos dejaría una suba de 2% al comparar el cierre de 2024 con el de este año.

En ese pronóstico contemplamos sí que se mantendría un buen dinamismo a nivel de la construcción residencial (en línea con lo que veníamos hablando de proyectos de Vivienda Promovida pero también con más construcción en proyectos no amparados en ese régimen) y a su vez a nivel de obras viales que están en agenda. Hoy no lo comentamos, pero también la inversión empresarial amparada por el régimen de promoción de inversiones (es decir, los proyectos promovidos por la COMAP) ha venido mostrando un buen dinamismo y muchos de ellos suponen actividad de construcción. Todo esto debería contribuir a dar soporte a la actividad al sector. Probablemente no veremos aumentos tan fuertes como los de los últimos años, pero aguardamos algo de crecimiento adicional… y desde niveles, que como decía recién, son buenos en una mirada de largo plazo.