EMILIANO COTELO (EC): El precio internacional de la soja tocó en la primera quincena de mayo su valor más bajo en 10 años. Si bien ahora repuntó y volvió a ubicarse algo por encima de los US$ 300 por tonelada en Chicago, la cotización está aproximadamente 20 % por debajo de los niveles de un año atrás.

¿Cuánto incide la “guerra comercial” entre Estados Unidos y China y cuánto otros elementos más propios del mercado de la soja? ¿Qué pasa con otros precios de commodities también relevantes para las exportaciones uruguayas? Les proponemos analizarlo en diálogo con la economista Tamara Schandy, de la consultora Deloitte.

ROMINA ANDRIOLI (RA): Tamara, te propongo comenzar por el precio de la soja, que como decía Emiliano recién está en torno de sus niveles más bajos de los últimos años. ¿Cuáles son los principales elementos detrás de la caída de los últimos meses?

TAMARA SCHANDY (TS): Como decía Emiliano, justo en estos últimos 15 días ha habido cierto repunte de precios, pero en términos generales seguimos con valores relativamente bajos. Si miramos los futuros más próximos en Chicago, la cotización cerró el viernes en US$ 305 por tonelada. Eso es casi 20 % menos que un año atrás, aunque ha habido un rebote de aproximadamente 5 % desde el mínimo de US$ 291 por tonelada que vimos a mediados de mayo.

Hay varios elementos operando simultáneamente sobre los precios. Por un lado, por supuesto está el resurgimiento de las tensiones comerciales entre China y Estados Unidos, con el riesgo de una escalada mayor de aranceles que gravan al ingreso de soja a China.

Ahora, cuando Trump mandó el primer tuit que reavivó el temor del mercado por la intensificación de la “guerra comercial” hace algunas semanas, en realidad los precios de la soja ya venían bajo presión. Un elemento que impactó fuertemente a la baja fue la aparición de una epidemia de gripe porcina en China, que derivó en el sacrificio de millones de chanchos. La alimentación de los cerdos es uno de los usos que da China a la soja, por lo cual esto tuvo un impacto muy fuerte en la previsión de importaciones de soja por parte de China este año. Un informe del USDA de hace algunas semanas estimaba una caída del orden de 10 %. Y a todo esto se suma, del lado de la oferta, que es un año de producción muy buena en América del Sur y que se prevé que los stocks de soja en Estados Unidos y en el mundo sigan muy altos.

RA: ¿Qué pasa con otros precios de productos agrícolas en el mundo? Estoy pensando en el trigo, por ejemplo, ¿también allí hay presión a la baja de precios?

TS: En el caso del trigo, venimos de un par de semanas particularmente buenas. El futuro más cercano en Chicago estaba el viernes en US$ 180 por tonelada, que es un 17 % más que el valor de cierre de abril.

De todos modos, también en este caso estamos en registros inferiores a los de un año atrás. La caída no es tan importante como en el caso de la soja y no estamos hablando de mínimos históricos, pero con la cotización del viernes estábamos con una baja en torno de 8 % interanual.

En el caso del trigo las proyecciones internacionales apuntan a una importante recuperación de la producción y los stocks mundiales en la campaña 2019/2020. Ése es probablemente un factor que limita el potencial de suba de precios.

RA: ¿Y en los demás productos? ¿Es muy generalizado este panorama de precios internacionales más bajos que un año atrás?

TS: En algunos otros productos agrícolas sí. En el caso del arroz, por ejemplo, no hay una única referencia internacional de precios, pero si miramos los precios de Houston, de Tailandia y de Vietnam (que suelen ser referencias usuales) en mayo estamos viendo valores claramente inferiores a los de un año atrás. En Estados y Vietnam las bajas son del orden de 20 %, mientras que en Tailandia es de 11 % según el último reporte de USDA.

Sin embargo, también tenemos otros productos de exportación donde la evolución de los precios internacionales es más favorable. En ese grupo destaca fuertemente la industria láctea. Allí los valores de referencia en Nueva Zelanda han tenido un repunte formidable en los últimos meses. Cuando miramos la comparación con mayo del año pasado eso no se luce mucho porque los precios habían tenido una caída enorme en la segunda mitad de 2018, pero si medimos en relación a diciembre son subas realmente fuertes. En los remates de Fonterra en Nueva Zelanda, la leche en polvo entera acumula un aumento de precios de más de 20 %, la referencia del queso cheddar un aumento de 32 % y en el caso de la manteca el incremento es de más de 40 % en lo que va de 2019.

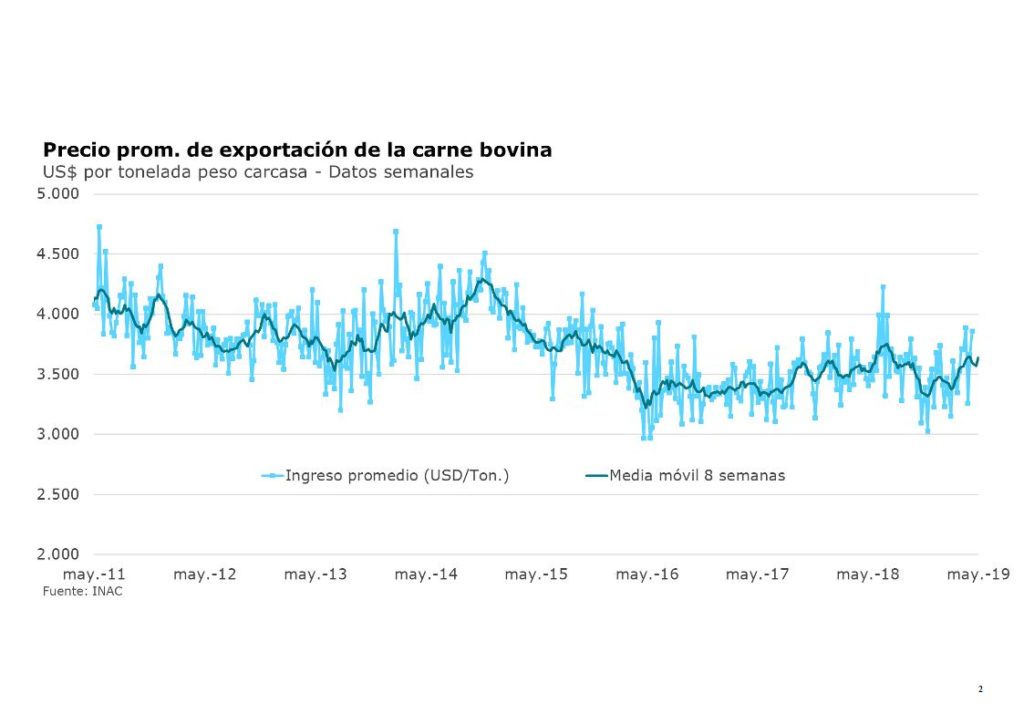

RA: ¿Y qué pasa con la carne?

TS: Allí es más difícil tomar una referencia externa. Más bien lo que solemos monitorear en Deloitte es el precio promedio de exportación de la industria uruguaya, que se publica semanalmente. Los últimos datos de INAC marcaban un precio promedio ligeramente arriba de US$ 3.800 por tonelada para la carne bovina, que supone un incremento acumulado de 10 % en lo que va de 2019 y precios aproximadamente 5 % más altos que un año atrás.

Son precios relativamente buenos si los comparamos con años anteriores, aunque no tanto como los que veíamos hasta 2014, en pleno boom de commodities.

RA: Y para terminar la recorrida, ¿qué está sucediendo en el mercado internacional de la celulosa? ¿cuáles son las últimas novedades en materia de precios?

TS: Este es un sector donde hay poca información pública de precios de referencia, pero los precios de la celulosa tuvieron un rally muy fuerte en 2017 y 2018. Si miramos los precios de exportación de la región, por ejemplo, en octubre del año pasado los precios estaban en torno de los máximos valores históricos. Desde entonces ha habido un aflojamiento, pero que igual deja precios relativamente buenos en una perspectiva histórica.

Si miramos las propias exportaciones uruguayas desde Urunet, las operaciones de mayo de 2019 marcaron un precio medio por tonelada de US$ 628. Eso es 10 % menos que el promedio de diciembre, por ejemplo. Es más o menos igual que el precio medio que se observaba en mayo de 2018, pero es más de 30 % más alto que el valor de mayo de 2017.

RA: Para terminar, ¿cómo están viendo las perspectivas de precios para los próximos meses?

TS: Obviamente hay factores puntuales en cada uno de los mercados. Si miramos lo que marcan los contratos a futuro, en los casos en que los hay, las señales son mixtas. En el caso del trigo y la soja, por ejemplo, los futuros marcan cierto espacio de suba de precios. En el caso de los lácteos, por el contrario, parecen anticipar cierto aflojamiento luego del aumento tan intenso que tuvieron en los últimos meses.

Cuando hacemos nuestras proyecciones de actividad y de balanza de pagos para Uruguay, en general no estamos asumiendo vaivenes muy grandes de precios. Más allá de las cuestiones de oferta y demanda en cada mercado, nos parece que para monitorear las perspectivas también va a ser clave lo que suceda con el ritmo de crecimiento de la economía mundial. Por ahora venimos viendo cierto enlentecimiento en algunos países y una corrección moderada de las proyecciones de expansión para 2019 y 2020. Pero éste es un elemento clave para las perspectivas de los precios de commodities, porque la demanda claramente tiene una correlación importante con el ciclo mundial.

***