Luego de las elecciones nacionales la calificadora publicó un informe con los principales desafíos que tendrá que afrontar el nuevo gobierno.

EMILIANO COTELO (EC): Tras las elecciones del domingo pasado, la agencia calificadora de crédito Standard & Poor’s publicó un nuevo informe sobre los desafíos que deberá enfrentar la próxima administración en materia económica.

Dentro del informe, el aspecto que más destacó es el mantenimiento de la nota de la deuda soberana uruguaya en niveles de “BBB”, un escalón por encima del mínimo de “grado inversor”. ¿En qué se basó para justificar esa decisión? ¿Qué espera concretamente esta calificadora en materia de crecimiento económico y para la dinámica de las cuentas públicas en nuestro país? Para analizar todo esto en detalle, estamos en contacto con el economista Luciano Magnífico, de la consultora Deloitte.

ROMINA ANDRIOLI (RA): Luciano, antes de entrar de lleno con los destaques del comunicado, repasemos un poco cómo se han venido comportando las principales cifras fiscales en este último tiempo.

LUCIANO MAGNÍFICO (LM): Hay dos variables que me parece son claves para hacer este ejercicio: lo que está ocurriendo con el déficit fiscal y lo que está pasando con la dinámica de la deuda pública.

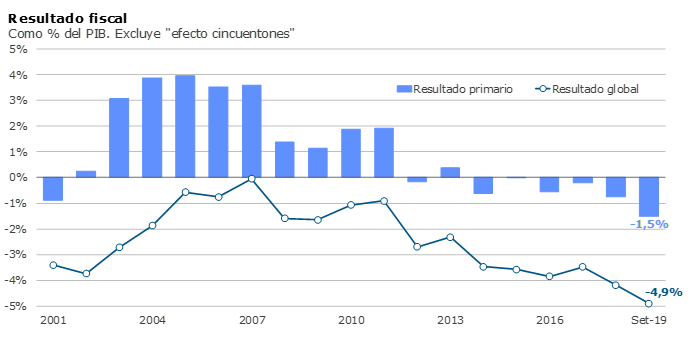

Sobre el déficit fiscal, recordemos que el actual gobierno asumió con un nivel de 3,7 % del PBI y se puso el objetivo de reducirlo a 2,5 % del PBI a fines del quinquenio. Pero la verdad es que el desalineamiento tendió a profundizarse y eso de hecho llevó – como recordarán – a que en 2017 se aplicaran medidas de ajuste (principalmente suba de impuestos). Ahora, más allá de este ajuste, el rojo en las cuentas públicas no mejoró y se ubicó en 4,2 % del PBI al cierre de 2018, para empeorar aún más en lo que va de este año. En concreto, según el último dato oficial, en el año móvil a setiembre el déficit fiscal se ubicó en 4,9% del PBI (siempre excluyendo el efecto de los “cincuentones”).

RA: ¿Y qué factores estuvieron por detrás de la suba del déficit que mencionabas en lo que va de este año?

LM: En realidad, el deterioro más reciente se explica por una conjunción de varios elementos. Por un lado y en un contexto de crecimiento muy magro de la actividad económica, la recaudación de la DGI disminuyó fuertemente en lo que va de este año. Es cierto que en setiembre puntualmente vimos una mejora de la recaudación, pero igual en el acumulado enero-setiembre viene con una caída de algo más de 2 % en términos reales.

Por otra parte, los gastos del Gobierno Central y el BPS siguieron la inercia que impone el ciclo electoral, con aumentos tanto de los gastos discrecionales (esencialmente gastos de funcionamiento), como de los no discrecionales (como

salarios, pasividades y transferencias). La única excepción a esta dinámica vino por el lado de una caída de los niveles de inversión del Gobierno Central, que fue del orden de un 3 % real en lo que va del año.

RA: Luciano, también decías que es importante mirar lo que está pasando en relación a la deuda pública ¿podemos comentar cómo está siendo la dinámica en ese frente?

LM: En relación a la deuda pública, también vimos una evolución desfavorable durante la actual administración. Al inicio de este período de gobierno, la deuda pública en términos brutos se ubicaba apenas por debajo de 60 % del PBI,mientras que actualmente, según los últimos datos oficiales que llegan al segundo trimestre del año, el ratio deuda a PBI se ubicaba en 67 % (tras haber cerrado 2018 en niveles de 64 % del PBI). Y un déficit fiscal de 5 % del PBI naturalmente pone presiones sobre la sostenibilidad de la deuda pública.

RA: Pero, entrando en el informe de Standard & Poor’s y, como adelantaba Emiliano, la agencia ratificó la nota crediticia de la deuda uruguaya en un escalón por encima del “grado inversor”, la dejó en “BBB” con perspectiva estable. ¿Cuáles son las principales fortalezas que ve la agencia sobre la situación económica en nuestro país como para tomar esa decisión?

LM: En general, las principales fortalezas de Uruguay siguen estando marcadas por la calidad de sus instituciones y – acá voy a citar textual – por “sus políticas prudentes y predecibles”, elementos que continuamente son destacados en los informes de las diferentes agencias que se encargan de calificar la deuda.

Ahora, también me parece importante marcar, que una de las premisas en las que se justifica la decisión de la calificadora es en un pronóstico de crecimiento económico re-acelerándose en 2020… pero con un impacto muy importante de lo que son las inversiones asociadas al proyecto de UPM. Sin ese factor, la verdad es que esta calificadora no está previendo un impulso por relevante en materia de actividad.

RA: ¿Cuáles son las debilidades que está viendo la calificadora para nuestro país?

LM: A grandes rasgos las principales debilidades que señala S&P para la economía uruguaya son: el alto déficit fiscal, la magnitud de la deuda pública, la inflación relativamente elevada y el grado de dolarización del sistema financiero.

Sobre el plano fiscal, uno de los supuestos que hace la agencia es que el déficit fiscal permanecerá en niveles catalogados como “altos” por los próximos dos años y que la deuda pública probablemente procese una suba adicional en dicho período.

RA: Entonces el hecho de asumir que el déficit fiscal seguirá siendo alto y aún así ratificar la nota, ¿implica que las calificadoras nos están dando cierto tiempo como para procesar el ajuste fiscal?

LM: Por ahora esta es la señal que nos está dando una de las principales calificadoras, hay que estar atentos a qué es lo que siguen comunicando el resto de las agencias en estos próximos meses. Ahora, respecto a tu pregunta, podría decirse que sí… el hecho de que uno de los supuestos clave que se maneja en el informe sea que el déficit fiscal continuará en niveles altos por los próximos dos años y aún así ratificar la nota, da idea de una cierta tolerancia para que el próximo gobierno encamine el ajuste de las cuentas públicas.

RA: ¿Cómo cierra esta visión con el diagnóstico que tienen ustedes en Deloitte? ¿Qué tan urgente les parece que es ajustar la situación fiscal?

LM: En Deloitte muchas veces hemos comentado que el déficit fiscal se encuentra actualmente en niveles que son insostenibles. Asimismo, también hemos señalado que no hay ninguna razón para postergar el diseño de medidas que apunten a bajar el déficit fiscal… ya que demorarse podría suponer mayores riesgos para Uruguay en lo que hace a su acceso a financiamiento en los mercados internacionales (elemento muy importante para países como el nuestro, muy dependientes del financiamiento del resto del mundo).

RA: ¿Por qué decís eso?

LM: Porque más allá de la “ventana de tiempo” que nos puedan dar las calificadoras (en este caso, S&P), también importa la opinión de los inversores, o dicho de otra forma, el cómo nos miran los mercados.

En ese sentido, si bien el riesgo país de Uruguay se ubica en

niveles muy bajos en términos históricos (ayer por ejemplo estaba debajo de los 150 puntos básicos), no hay que olvidar que se trata de una variable que puede experimentar cambios bruscos y que si la situación fiscal se mantiene deteriorada por mucho tiempo más, en algún momento las condiciones de acceso a financiamiento para nuestro país podrían volverse más complicadas. Por todo esto, creemos que no hay tiempo que perder.

RA: ¿Qué tan rápido entonces debe procesarse el ajuste del déficit del sector público?

LM: Es una pregunta difícil. Desde la perspectiva puramente fiscal, cuanto antes mejor. Sin embargo, cuanto más exigente sea el ajuste que se ponga en marcha, mayor será el impacto negativo sobre una actividad económica que ya viene estancada. Lo que sí parece esencial es que la nueva administración anuncie una estrategia de ajuste fiscal, más o menos gradual, pero que resulte creíble, para que los mercados perciban que efectivamente se está avanzando en ese camino.

***

Foto: Fachada de Standard and Poor’s. Crédito: Wikimedia Commons