Foto: Freepik

¿Cómo se vieron afectadas las empresas uruguayas por la recesión generada tras la irrupción del Covid-19? ¿Cómo se encuentran para el escenario de recuperación que está en curso?

EMILIANO COTELO (EC): Como ustedes saben, las condiciones sanitarias en nuestro país se están normalizando y todos esperamos que gradualmente también se normalice la situación económica.

Ahora, ¿cómo se vieron afectadas las empresas uruguayas por la recesión del Covid y cómo se encuentran para lo que se viene?

Exante presentó el miércoles, en un evento virtual organizado por la Unidad de Maestrías y Postgrados en Economía de la Universidad de Montevideo un trabajo que justamente analiza el impacto del Covid en las empresas de nuestro país y que nos da algunas pistas sobre las perspectivas.

Para analizar en detalle ese trabajo, vamos a entrevistar a partir de ahora a la contadora Priscilla Pelusso y el economista Pablo Rosselli, socios de Exante.

ROMINA ANDRIOLI (RA): Para comenzar, si les parece, ¿en qué consiste el trabajo que presentaron días atrás y por qué lo llevaron a cabo?

PABLO ROSSELLI (PR): Empezamos por la segunda pregunta. La verdad es que en Uruguay sabemos muy poco sobre el desempeño de las empresas que operan en el país.

No tenemos un mercado de capitales desarrollado, donde las empresas deban publicar sus reportes trimestrales. Por lo tanto, habitualmente nos quedamos en los números macro. Obviamente sabemos que en un contexto de recesión como el que tuvimos el año pasado, con una caída del PIB de 5,9%, las empresas tomadas en conjunto seguramente vendieron menos.

Pero desde los números macro, no podemos saber mucho más. ¿Cuánto se afectaron las ganancias de las empresas? ¿Cuánto pudieron ajustar sus costos para enfrentar la recesión? ¿Cómo se vio afectada la solvencia de las empresas, es decir, la capacidad de pago de su endeudamiento?

Este es el tipo de preguntas que queríamos responder con el trabajo que presentamos en la Universidad de Montevideo el miércoles.

RA: ¿Y en qué consiste exactamente el trabajo?

PRISCILLA PELUSSO (PP): Desde hace unos años, las empresas de mayor nivel de facturación (aquellas que facturan más de un umbral que se encuentra en casi US$ 3 millones por año) deben publicar sus estados financieros en la Auditoría Interna de la Nación. Y esos estados financieros se pueden comprar.

A instancias de eso, el equipo de Exante desarrolló una herramienta – que denominamos Lince – que cuenta con una base de unos 2.000 estados financieros de empresas que operan en nuestro país que pueden visualizarse y analizarse con relativa facilidad.

A partir de esa base, tomamos una muestra de unas 1.700 empresas entre grandes (que facturan más de US$ 8 millones) y medianas (que facturan entre US$ 1 millón y US$ 8 millones por año) y analizamos su desempeño económico financiero, comparando el ejercicio 2020 con el ejercicio 2019. Se trata de empresas que operan en Uruguay ya sea de capitales nacionales como extranjeros.

Para hacer el trabajo, nos quedamos con empresas que cerraron su ejercicio económico entre abril y diciembre de 2020. De ese modo, todas las empresas tuvieron al menos un mes de Covid en su ejercicio, pero recordemos a su vez que abril y mayo de 2020 fueron los peores meses para la actividad económica. Así que podemos decir que en todos los casos estamos comparando un ejercicio sin COVID con un ejercicio en el cual hubo COVID.

RA: Antes de entrar en las conclusiones del trabajo, ¿cómo hay que considerar esa muestra de 1.700 empresas? ¿Es una muestra suficiente para sacar conclusiones?

PR: A nuestro juicio, sí.

Según estimaciones que tenemos en Exante elaboradas a partir de información de INE y de esta base de estados financieros (LINCE), en Uruguay hay unas 1.200 empresas grandes (facturación anual mayor a US$ 8 millones); en nuestra muestra tenemos casi 800 empresas grandes, que representan un 65% del total. Excluimos de esa muestra a algunas empresas de facturación muy grande (generalmente superior a los US$ 1.000 millones) que realizan actividades de trading internacional, porque entendíamos que podían distorsionar los resultados (son empresas que usualmente facturan mucho, pero con un margen pequeño).

A su vez, en base a la misma información, en Exante estimamos que en Uruguay hay unas 4.300 empresas medianas (facturación entre US$ 1 millón y US$ 8 millones). En nuestra muestra tenemos casi 900 empresas medianas, que representan un 21% del total.

Esa muestra no surge de un muestreo estadístico, por lo que no podemos asegurar que representa de una forma muy precisa la realidad de todas las empresas, o la realidad de todos los sectores.

Pero, en cualquier caso, estamos trabajando con una muestra muy importante, que a nuestro juicio nos permite sacar conclusiones razonables.

RA: ¿Cómo se distribuyen esas empresas, según su facturación y los sectores en los que operan?

PP: En términos de sectores, dividimos la muestra en 6 macro sectores: agronegocios, industria manufacturera, construcción, comercio, transporte y almacenamiento y servicios.

En términos de tamaños de las empresas, las dividimos en 4 grupos según su facturación anual. Tenemos más o menos 500 empresas que facturan menos de US$ 5 millones por año; otras 500 que facturan entre 5 y 10 millones; casi 200 que facturan entre 10 y 15 millones y más de 400 que facturan más de 15 millones por año.

En total, las empresas de la muestra facturan 36.000 millones de dólares por año; a su vez, el 26% de empresas más grandes facturan prácticamente el 80% de esos 36.000 millones.

Y dentro de ese grupo de empresas más grandes encontramos una gran dispersión, con unas 60 empresas facturando entre US$ 100 millones y US$ 500 millones y algunas empresas que facturan más de US$ 500 millones anuales (como Conaprole, DUCSA, Montes del Plata, UPM).

RA: Hechas estas aclaraciones, vayamos ahora al desempeño de las empresas en 2020, el año del Covid. ¿Qué sucedió con las ventas de las empresas?

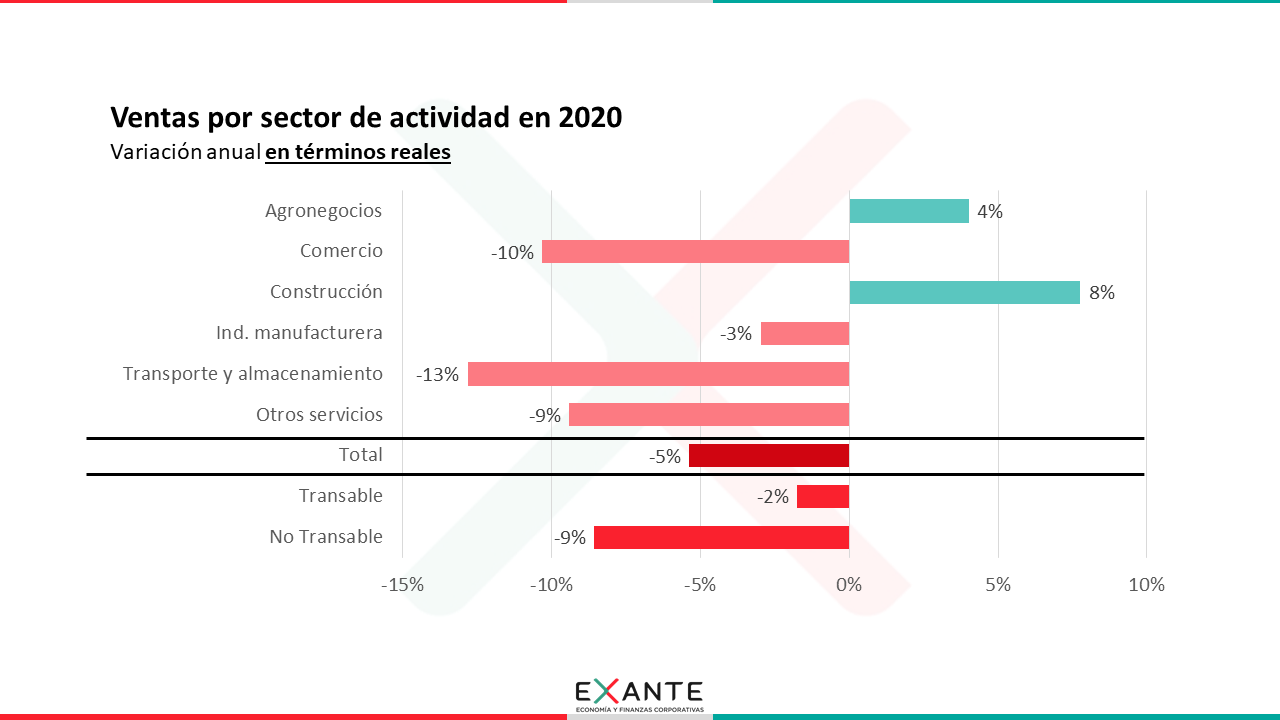

PR: Las ventas de las empresas de la muestra bajaron 5% en términos reales. Esa cifra no difiere mucho de lo que fue la caída del Producto Interno Bruto en 2020 (que fue de 5,9%).

Los sectores de mejor desempeño fueron los agronegocios y la construcción (donde incluimos empresas constructoras, subcontratistas y empresas que venden materiales de construcción). En agronegocios, las ventas subieron un 4% y en la construcción aumentaron un 8% en términos reales.

El comercio, el transporte y los servicios fueron los más afectados, con caídas en torno de 10%.

Otro resultado relevante es que los sectores esencialmente de mercado interno, que en la jerga usualmente llamamos No Transables (no están expuestos al comercio internacional) cayeron un 9%; mientras que los que sí están expuestos al comercio internacional (transables) se comportaron mejor (con una caída de apenas 2%). Este resultado se repite en varias de las dimensiones que analizamos.

RA: Esas son cifras para el conjunto de las empresas analizadas. Pero, ¿qué tan generalizada fue la caída de las ventas? El trabajo proporciona para varias dimensiones otros indicadores que nos permiten salir de los totales o de los promedios.

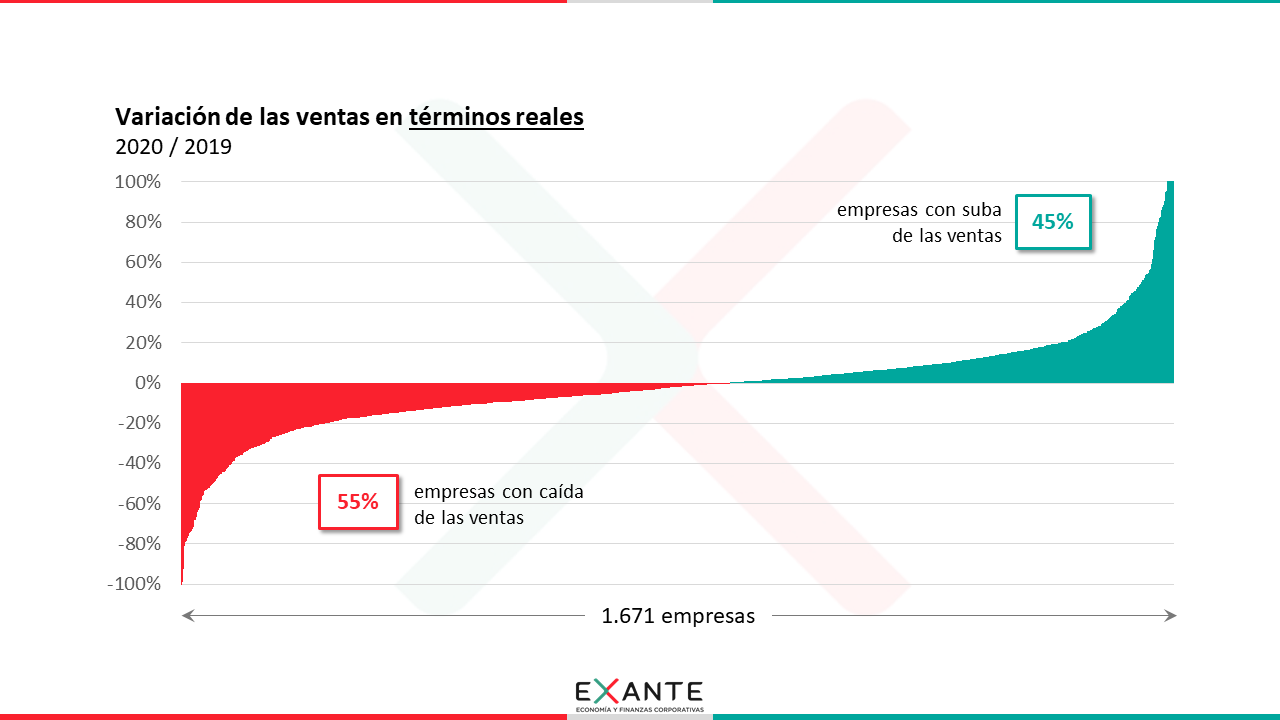

PP: Es cierto. Las ventas bajaron en conjunto un 5% en términos reales. Pero obviamente las ventas no cayeron en todas las empresas. Cayeron en un 55% de las empresas analizadas, el otro 45% logró aumentar sus ventas en términos reales a pesar de la recesión.

En agronegocios y en construcción en torno a 60% de las empresas aumentaron sus ventas. Y en la industria manufacturera, sector en el cual las estadísticas que comentamos habitualmente nos mostraban la recuperación inmediatamente posterior al shock de abril y mayo de 2020, un 56% de las empresas subieron sus ventas.

En el otro extremo, en el comercio y en los servicios, más de 60% de las empresas sufrieron una baja de sus ventas en términos reales.

RA: ¿Cómo respondieron las empresas a la caída de las ventas?

PP: Como era previsible y lo teníamos presente de las conversaciones que mantenemos habitualmente con nuestros clientes, las empresas hicieron ajustes importantes en sus gastos de estructura (los gastos generales, que en la jerga se llaman gastos de administración y ventas).

En el conjunto de empresas consideradas, los gastos de estructura bajaron 6% en términos reales, un poco más que la caída de las ventas y los ajustes tendieron a ser más fuertes cuanto mayor la caída de las ventas, en el transporte, el comercio y los servicios.

Un segundo hallazgo es que muchas empresas incrementaron sus márgenes brutos; esto es, el margen entre el precio de venta y el costo directo de los productos o servicios que venden.

Habitualmente pensamos que en contextos de recesión y caída de las ventas las empresas deben aceptar márgenes menores; pero los datos que procesamos nos sugieren un efecto contrario. Probablemente, las empresas pusieron mucho foco en mejorar sus márgenes como forma de compensar parcialmente los efectos de la caída de sus ventas.

RA: ¿Y qué pasó con las utilidades de las empresas?

PR: Las utilidades de las empresas medidas en su conjunto bajaron el año pasado un 11% en términos reales. Los sectores más afectados fueron el transporte y almacenamiento, el comercio y los servicios, como era esperable.

Pero detrás de esos totales, lógicamente se esconden situaciones muy diversas.

Para un 43% de las empresas, el resultado final (es decir, los resultados después de pagar absolutamente todos los costos e impuestos) bajó en términos reales, es decir que tuvieron peores resultados que en 2019. Pero un 57% de empresas lograron mejorar sus resultados a pesar del Covid, gracias a mejoras de márgenes y a reducciones de gastos de estructura.

A su vez, del total de empresas, un 15% tuvieron resultados negativos, es decir que perdieron dinero. Ese porcentaje de empresas con resultados negativos en 2020 resultó prácticamente idéntico al registrado en 2019, antes del COVID, y casi 60% de esas empresas con resultados negativos en 2020 ya tenían resultados negativos en 2019.

En suma, hubo muchas empresas que sufrieron un deterioro de sus resultados (43% como decíamos), pero también hubo muchas empresas que lograron mejores resultados que en el año previo.

RA: ¿Cómo son los resultados si miramos por tamaño de empresas?

PP: No hay una relación clara entre desempeño en 2020 y tamaño de facturación.

Para llegar a esa conclusión partimos la muestra según las empresas facturaran menos de US$ 5 millones, entre 5 y 10 millones, entre 10 y 15 y más de 15 millones.

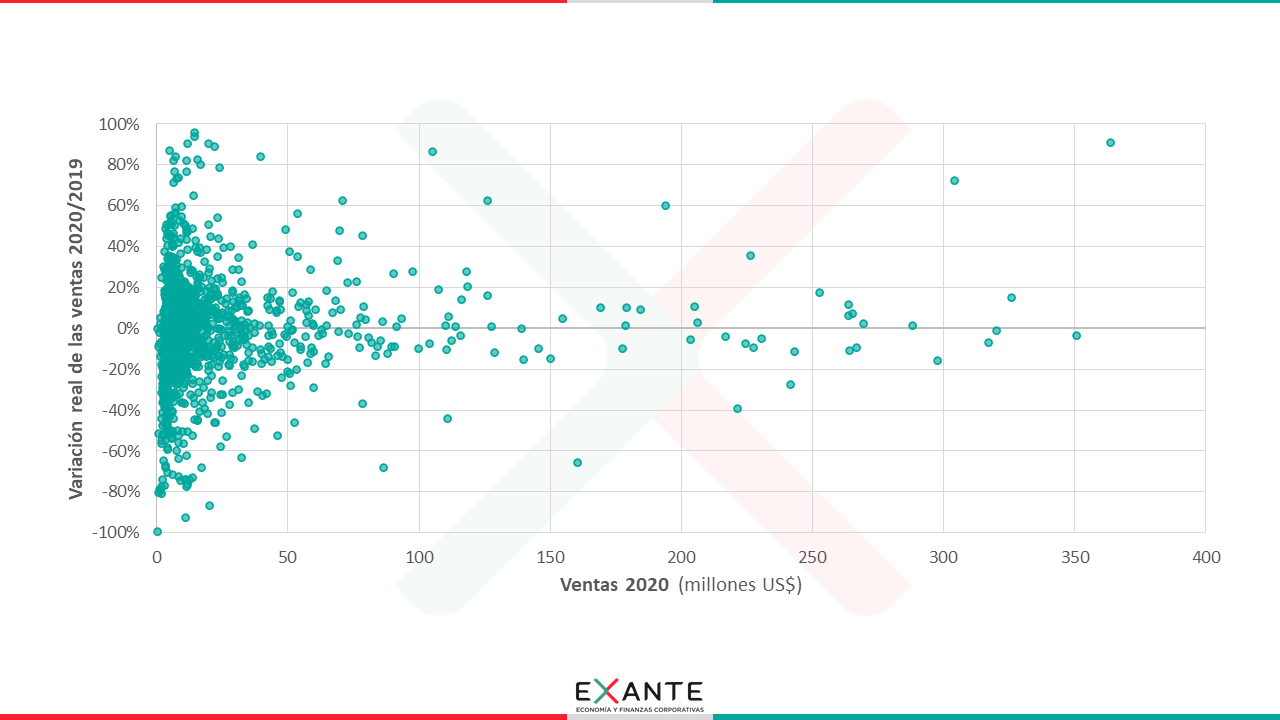

Miramos la variación de las ventas, la variación de los resultados netos y su rentabilidad contra el patrimonio invertido. Las ventas totales de cada grupo caen más en las empresas que facturan menos de 5 millones y en las que facturan entre 10 y 15 millones, y caen menos entre las que facturan entre 5 y 10 millones o más de 15 millones, como podemos ver en el gráfico.

Esas cifras refieren a los totales de cada grupo, pero cuando se mira empresa a empresa, no hay relación entre variación de las ventas y tamaño (como podemos ver en el gráfico); tampoco hay relación clara entre tamaño y rentabilidad.

Que no haya una relación sistemática entre tamaño y desempño no quita que las empresas más pequeñas tienen menos capacidad para enfrentar situaciones adversas. En otras palabras, es muy probable que empresas pequeñas con fuerte caída de las ventas y de los resultados hayan enfrentado más dificultades que empresas grandes que perdieron ventas y resultados. A fin de cuentas, los accionistas de empresas pequeñas generalmente tienen menos capacidad para invertir en su empresa para reponerse de eventos negativos. Pero no hay una relación sistemática entre desempeño y tamaño de la empresa, contrariamente a lo que habitualmente es la intuición que tenemos.

RA: ¿Cómo se vio afectada la solvencia de las empresas, la capacidad de hacer frente al endeudamiento?

PR: En términos generales, nuestra conclusión es que las empresas lograron acomodarse bastante bien al shock del Covid.

Obviamente que la casuística en todos los indicadores que estamos comentando es muy grande.

Pero no se observó en nuestro país una contracción del crédito. Las cifras del Banco Central que tenemos disponibles desde hace varios meses ya nos mostraban que el stock de crédito otorgado en moneda extranjera permaneció relativamente constante el año pasado y que las empresas tomaron más crédito en moneda nacional. Es decir que no hubo una retracción importante del crédito.

A su vez, hay que tener en cuenta que el nivel de endeudamiento medio de las empresas uruguayas es bajo. El stock total de crédito a las empresas en Uruguay está en torno de 16% del PIB, un valor bajo en una comparación internacional.

PP: Y eso mismo se constata en la muestra de empresas que tenemos. De nuestra muestra de 1.700 empresas (que recordemos son empresas grandes y medianas), más de un 50% tiene nulo o bajo endeudamiento.

En el otro extremo, en nuestra muestra tenemos casi un 20% de empresas con un nivel de endeudamiento relativamente elevado, si consideramos algunos indicadores técnicos para definir esos umbrales, aunque eso no quiere decir que no estén pagando su endeudamiento.

PR: Y además, ese porcentaje era similar en 2019, antes del COVID. Por eso lo que decíamos recién, parecería que las empresas se pudieron acomodar bastante al shock del Covid, aunque debemos cuidarnos, por cierto, de generalizaciones apresuradas. Como decíamos recién, la casuística es grande y seguramente hay empresas que quedaron muy afectadas, particularmente en sectores donde la caída de las ventas fue más importante y la recuperación está rezagada.

RA: Después de todo este análisis, ¿qué reflexiones finales tienen para compartir con la audiencia?

PR: Lo que decíamos al comienzo. La falta de un mercado de capitales en el cual las empresas presenten sus reportes trimestrales nos deja con muy poco conocimiento que tenemos sobre el comportamiento de las empresas. Eso constituye una limitante al aprendizaje por parte de las empresas y una limitante para el desarrollo de mejores estrategias empresariales. En Exante desarrollamos esta herramienta – LINCE – que es muy útil para trabajar en estrategias de fusiones y adquisiciones, para ayudar a nuestros clientes a fijarse métricas y objetivos financieros en comparación con sus competidores, o para analizar clientes o proveedores estratégicos. A su vez, estamos usando esta herramienta para intentar generar, progresivamente, un poco más de información y análisis sobre estos temas.

Sintetizando los resultados que comentamos, tuvimos una recesión muy fuerte el año pasado, la actividad económica y la facturación total de las empresas cayó; y también cayeron las utilidades consolidadas. Pero los desempeños de las empresas fueron muy variados y así como muchas sufrieron una reducción de sus ventas y de sus utilidades, muchas otras tuvieron desempeños muy positivos dado el contexto.

Por último y mirando hacia la recuperación económica que debe seguir a la normalización sanitaria, los resultados que estuvimos comentando nos muestran que muchas empresas lograron ajustarse bien al shock negativo del año pasado y que no deberíamos observar problemas sistémicos en relación al endeudamiento de las empresas, todo lo cual nos permite tener una mirada cautelosamente optimista sobre las perspectivas para el próximo año.