El crédito en moneda nacional acumuló un aumento de 14% frente a un año atrás.

EMILIANO COTELO (EC): En estos días el Banco Central del Uruguay publicó un conjunto de datos respecto al desempeño del sistema bancario en el cierre de 2021. Aprovechando esa instancia, nos pareció oportuno dedicar nuestro espacio de análisis económico de hoy a revisar qué pasó con la operativa de los bancos el año pasado.

¿Está habiendo una expansión o una contracción del crédito? ¿Qué está ocurriendo con los depósitos en el sistema bancario? ¿Y con la rentabilidad de los bancos? Para analizar estas y otras cuestiones estamos en contacto con el economista Luciano Magnífico, de Exante.

ROMINA ANDRIOLI (RA): Luciano, ¿te parece si empezamos dando un poco de contexto al tema y repasamos cuál es el volumen total de crédito que hay en el sistema financiero uruguayo en la actualidad?

LUCIANO MAGNÍFICO(LM): Perfecto, Romina. En términos acumulados, el volumen de crédito total en el sistema financiero uruguayo es de unos US$ 17.700 millones (considerando bancos públicos, bancos privados y a las empresas financieras no bancarias para las que hay información). Vale marcar que de este total, unos US$ 16.600 millones (o sea más del 90%) corresponden a la operativa bancaria.

A su vez, dicho monto está compuesto principalmente por unos US$ 9.800 millones de crédito a empresas, mientras que unos US$ 5.800 millones responden a endeudamiento de las familias.

En este último caso, cabe señalar que ese volumen abarca lo que son préstamos hipotecarios, préstamos para compra de autos y el crédito al consumo más tradicional (préstamos en efectivo, órdenes de compra o saldos por el uso de tarjetas de crédito).

RA: Ahora si pasamos a los números concretos de 2021, ¿qué pasó con el crédito el año pasado?

LM: Como comentamos en este espacio en otras oportunidades y a diferencia de lo que se podía pensar a priori, la verdad es que el crédito tuvo un desempeño bastante bueno desde la aparición del COVID-19 en Uruguay. De hecho, podríamos decir que frente a parámetros de años anteriores creció en forma bastante intensa.

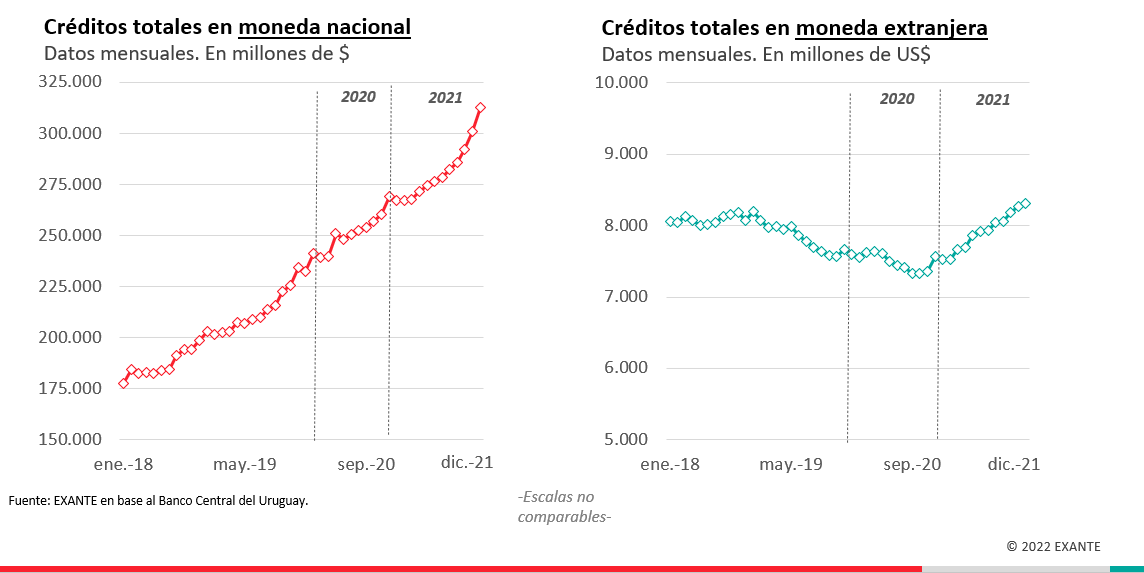

En particular y en lo que hace referencia concretamente a 2021, el crédito en moneda nacional acumuló un aumento de 14% frente a un año atrás (medido en pesos corrientes), mientras que el crédito en moneda extranjera mostró una suba de casi 10% en la misma comparación.

La suba a nivel del crédito en moneda extranjera es particularmente importante considerando que venía cayendo hace varios años, concretamente desde el 2016. Detrás del crecimiento de los préstamos en moneda extranjera de 2021 se observa una suba muy importante del crédito a no residentes (que igualmente supone un nivel bastante acotado en el conjunto del sistema), pero la verdad es que las cifras considerando solo préstamos a residentes igual dan cuenta de un buen dinamismo.

RA: Antes mencionabas las dos grandes categorías del crédito por tipo de cliente, que son el crédito a las empresas y el crédito a las familias, ¿existieron diferencias en la evolución de estas dos categorías en el último año?

LM: La verdad que desde esta perspectiva el crecimiento del crédito también fue muy generalizado. Con esta apertura tenemos datos hasta noviembre, que mostraban que en lo que tiene que ver con el crédito a las familias se registró un aumento de más de 10% en pesos corrientes el año pasado, destacándose principalmente la evolución del crédito al consumo que exhibió un incremento de 18% en ese lapso.

Por el lado de los créditos corporativos, la suba en el acumulado del año fue de algo más de 11%. De este modo, el

crédito bancario a las empresas se situó en unos US$ 9.800 millones, alcanzando con eso niveles récord.

RA: ¿Y si vamos ahora al análisis de la dinámica por sector de actividad? ¿Hay información actualizada sobre eso?

LM: Sí. En lo que es el interior del crédito corporativo también se registró un crecimiento bastante extendido. En

particular, durante 2021 se destacó especialmente el aumento del crédito en sectores como el transporte y las

comunicaciones, comercio, hoteles y restaurantes, construcción y en lo referente a los agronegocios.

Por el otro lado y si bien mostró un incremento el año pasado, la evolución a nivel de la industria fue mucho más moderada que en el resto de los sectores que recién comentaba.

RA: Está claro, Luciano. ¿Y qué está pasando con la morosidad de estos créditos? ¿Se vislumbran problemas desde esa perspectiva?

LM: La verdad es que a nivel del sistema no solo no se está viendo un aumento de la morosidad, sino que de hecho, se está registrando una caída en los últimos meses. En el caso del crédito a empresas la proporción de créditos

vencidos continuó bajando en los meses más recientes, ubicándose en promedio en 1,4%. Esto se compara a un guarismo de 2,9% al cierre de 2020 y se sitúa en niveles mínimos desde 2014.

Por el otro lado, en el caso del crédito a las familias la mora también bajó pero de forma más moderada. En concreto, se ubica en promedio en 2,5%, levemente por debajo de los niveles de cierre de 2020.

Esta evolución favorable que estamos comentando a nivel del total del sistema, no quiere decir que no pueda haber

problemas de pago en algunos segmentos específicos o algunas instituciones particulares.

RA: En lo referente a los depósitos en los bancos uruguayos, que es otra de las variables claves de este negocio y que

solemos comentar cuando tratamos este tema, ¿qué marcaron los últimos datos?

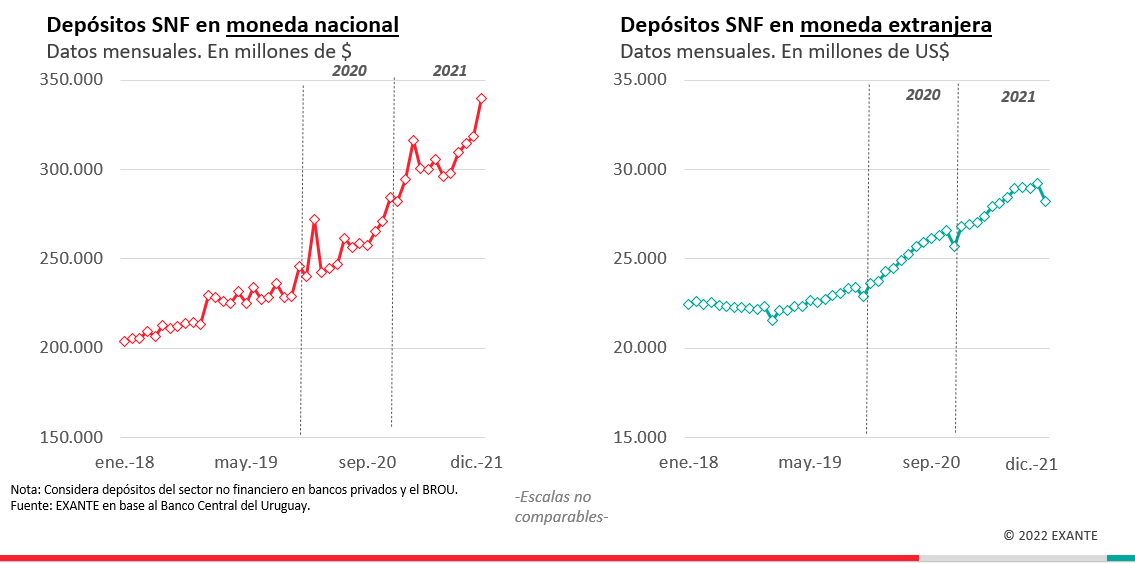

LM: A ver, los depósitos tuvieron un desempeño sorprendentemente bueno desde que comenzó la pandemia y eso se

mantuvo en los últimos meses. Para ubicar a los oyentes, estamos hablando de que el volumen de depósitos en los bancos uruguayos asciende a unos US$ 36.300 millones. En ese sentido, los depósitos crecieron mucho en 2020 y siguieron subiendo fuertemente en el conjunto del año pasado.

En concreto y considerando solo 2021, los depósitos en moneda nacional aumentaron casi 20% en pesos corrientes y los depósitos en moneda extranjera subieron 10% en dólares. Esto representa tasas que son realmente fuertes.

En ese marco, pareciera que el desarme del ahorro acumulado por los agentes económicos durante la pandemia viene más lento de lo previsto, lo que puede indicar que aún se mantiene cierta incertidumbre sobre la evolución económica en las familias y las empresas.

RA: Para cerrar Luciano y dado este panorama positivo que estuvimos comentando, ¿qué pasó con la rentabilidad de los bancos en 2021?

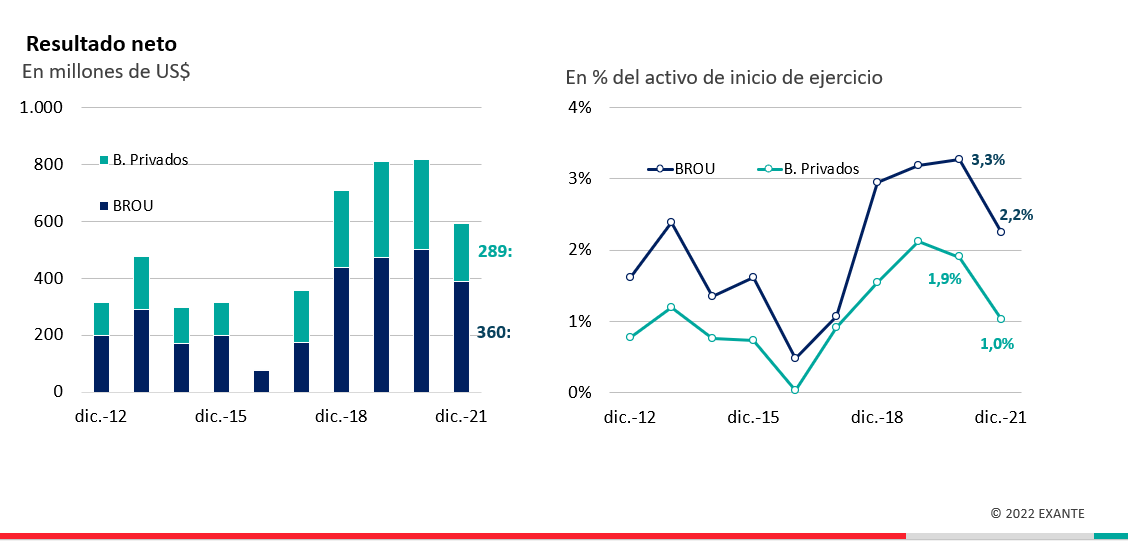

LM: Es una muy buena pregunta y quizás la novedad de los datos venga fundamentalmente por ese lado. En ese sentido y contrariamente a lo que uno esperaría dado el resto de los datos que comentamos, hay que decir que en el conjunto del año pasado la rentabilidad de los bancos se resintió.

Esta realidad abarcó tanto a lo que son los bancos privados, como al propio BROU. De hecho, en ambos casos el resultado neto sobre activo cayó en alrededor de un punto porcentual en 2021.

En general, ese deterioro vino por el lado de menores márgenes (que ya habían bajado en 2020 y que ahora tuvieron un nuevo escalón por decirlo de alguna forma) y también por menores ganancias por diferencia de cambio que en años previos. Esto es así, incluso cuando los costos operativos de las instituciones y la incidencia de las previsiones fueron más acotados.