Foto: Javier Calvelo/ adhocFOTOS

EMILIANO COTELO (EC): El crédito bancario a las empresas está creciendo a un ritmo importante. Según un hilo que publicó Exante días atrás en la red social X, el crédito bancario a las empresas totalizaba al cierre de 2023 más de 12.800 millones de dólares, con un crecimiento de 12% anual en los últimos tres años. A pesar de eso, el volumen total de crédito a las empresas es bajo en una comparación internacional.

A partir de ese material, nos pareció oportuno poner la mirada en este asunto, pero mirándolo esencialmente desde la perspectiva de las empresas: ¿Cómo se financian las empresas en Uruguay? ¿Qué tan importante es el crédito bancario? ¿Para qué toman financiamiento las empresas? ¿Cuál es la relevancia del mercado de capitales? ¿Por qué es bajo el volumen de crédito en nuestro país?

Para responder esas preguntas, estamos en comunicación con la Cra. Priscilla Pelusso, socia de Exante.

ROMINA ANDRIOLI (RA): Priscilla, empecemos comentando cuáles son las diferentes fuentes de financiamiento que puede tener una empresa. ¿Te parece?

PRISCILLA PELUSSO (PP): Claro. Las fuentes de financiamiento de una empresa pueden ser de dos grandes tipos. Por un lado, están los fondos propios de las empresas, constituidos por los aportes de los dueños o socios y por la reinversión de las utilidades que genera el negocio. Por otro lado, están los fondos de terceros, esto es deudas financieras que pueden ser de distintas fuentes. Lo que normalmente estamos acostumbrados a ver son deudas bancarias, préstamos de los bancos. Pero también esos fondos de terceros pueden venir del mercado de capitales (emisiones de deuda en las bolsas de valores) y de otros financiadores profesionales (fondos de inversión de muy diverso tipo).

RA: Bien, Priscilla, y de esas alternativas, ¿cuál es la más utilizada en Uruguay?

PP: Las empresas en Uruguay se financian mayoritariamente con fondos propios, es decir, con los aportes de los dueños o accionistas y con la reinversión de las utilidades del propio negocio. Las empresas también recurren a fondos de terceros, pero los fondos propios son la principal forma de financiamiento para la mayoría de las empresas.

Para llegar a esa conclusión tenemos datos a nivel macro pero también a nivel micro.

RA: Veamos entonces esos datos.

PP: Empezando por datos a nivel macro, tenemos la información que divulga el Banco Central del Uruguay sobre el stock de crédito bancario.

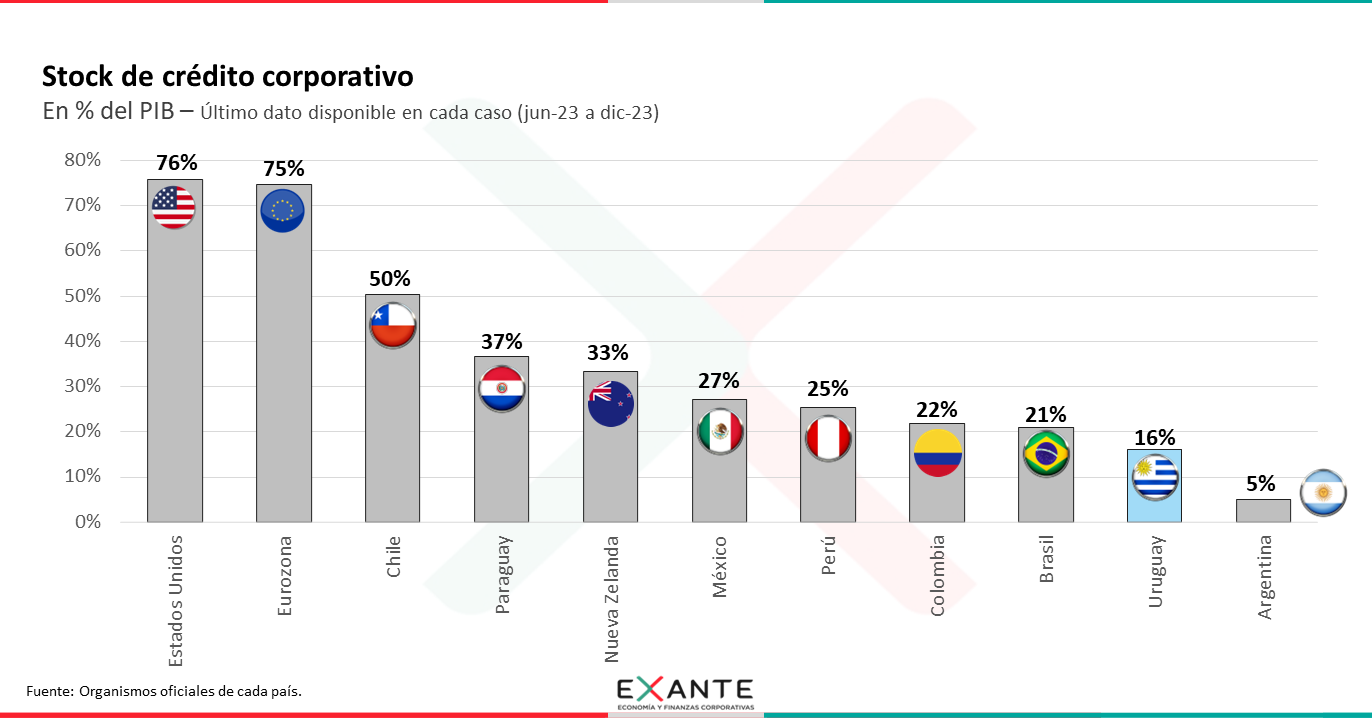

Emiliano comentaba que al 31 de diciembre de 2023 el stock de crédito bancario a las empresas ascendía a US$ 12.830 millones y ha crecido a un ritmo muy significativo en los últimos años (12% anual). Sin embargo, esa cifra representa apenas un 16% del PIB.

Se trata de una cifra pequeña en una comparación internacional. En los países desarrollados (EEUU o la eurozona), para tener una primera referencia, el crédito bancario ronda el 75% del PIB. Si miramos en la región, Chile por ejemplo tiene un 50% y Paraguay un 37%. Estas comparaciones dejan en evidencia que el crédito bancario a las empresas está rezagado en nuestro país.

RA: Priscilla, hablabas también de datos a nivel micro, ¿a qué te referías?

PP: Me refería a la información que surge de analizar los estados financieros de las empresas. En Exante tenemos una herramienta que se llama Lince, con la que sistematizamos información de las empresas que publican sus estados financieros en la Auditoría Interna de la Nación.

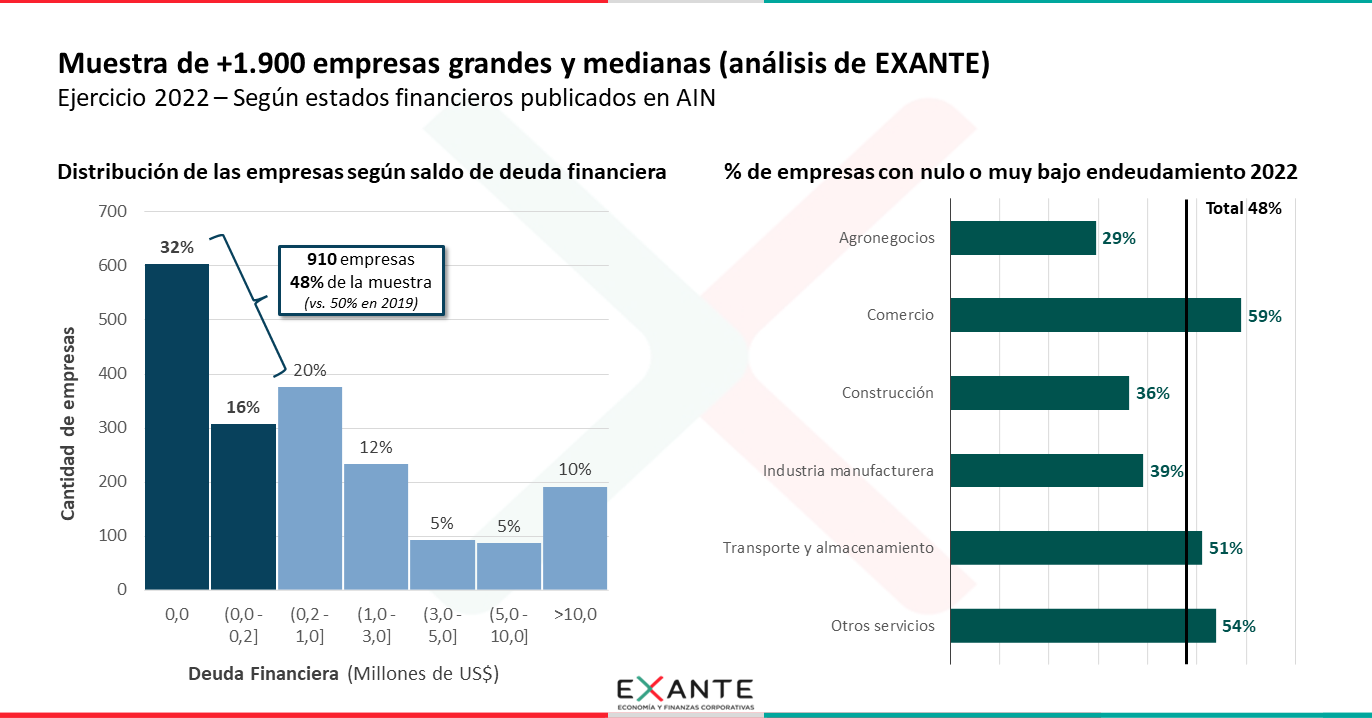

El año pasado hicimos un trabajo sobre los balances publicados mayoritariamente al 31 de diciembre de 2022. Antes lo habíamos hecho con información al 2020 y 2021. Y en los 3 años de análisis, la respuesta ha sido muy consistente. Tomando una muestra de unas 2.000 empresas, casi el 50% no tenía deudas financieras o si tenían deudas financieras, eran de montos muy bajos (casi que despreciables) en relación a su volumen de facturación.

Y esto es una muestra de empresas fundamentalmente grandes y medianas, que son las que tienen más facilidad de acceso al crédito. Por lo que si lo extrapoláramos al total de empresas uruguayas, considerando también a las más pequeñas, seguramente ese porcentaje daría menor aún.

RA: ¿Y por qué las empresas no toman más deuda? ¿No tienen capacidad de endeudarse? ¿O más bien no desean hacerlo?

PP: Esta es una muy buena pregunta Romina. No creo que haya respuestas fáciles, pero en Exante tenemos nuestras hipótesis.

Sobre la capacidad de endeudarse, obviamente hay todo tipo de casos pero hay muchas empresas que no toman deuda y mirando sus resultados podrían hacerlo. Es decir que en buena medida estamos ante un tema de falta de demanda de crédito.

RA: Decías que no hay explicaciones fáciles pero que sí hay algunas hipótesis. ¿Para dónde apuntan esas hipótesis, Priscilla?

PP: Por un lado, Uruguay es un país que crece a un ritmo bastante moderado. Son pocos los proyectos grandes que requieran de muchos fondos. Si los dueños de las empresas no se enfrentan a la necesidad de tomar endeudamiento para financiar estos proyectos, entonces terminan apelando a los fondos propios. Por el contrario, si la economía creciera bastante más rápido en forma muy sostenida, probablemente las empresas enfrentarían más oportunidades de inversión que las que podrían financiar con sus propios fondos.

En segundo lugar, el crédito en Uruguay está muy dolarizado porque así están los depósitos, eso reduce la demanda de crédito porque tomar crédito en moneda extranjera es riesgoso. Dicho eso, igual deberíamos pensar que si hubiese más inversión la demanda de crédito en moneda nacional debería inducir más oferta desde los bancos (que en todo caso podrían tomar más fondos de las Afaps si no tuvieran suficiente captación de depósitos). Eso nos lleva a un tercer punto, que identificamos bien en el diálogo con nuestros clientes. El crédito en moneda nacional es percibido como muy costoso… Usualmente las tasas de interés en pesos son notoriamente mayores que las tasas de interés en dólares porque en Uruguay la inflación ha sido históricamente alta (en torno de 8%). Tasas altas en pesos probablemente desalientan la demanda.

RA: ¿Y puede haber también un tema cultural? Te lo pregunto porque parecería que al uruguayo no le gusta mucho el crédito.

PP: Puede haberlo. Por cierto, hay algo de que a los uruguayos no nos gusta mucho el endeudamiento, ya sea para comprar una casa, un auto o para financiar inversiones en las empresas.

De nuevo, en las conversaciones con nuestros clientes surge un poco de evidencia anecdótica a favor de esa hipótesis. Pero a nuestro juicio tenemos que tomar con pinzas esa apelación a factores culturales porque los “factores culturales” son un poco el comodín que nos gusta usar para explicar todo lo que no entendemos mucho.

La actividad de fusiones y adquisiciones, de compra-venta de empresas, tampoco es muy grande en Uruguay. En Exante participamos de varias transacciones y cuando las transacciones son medianas o grandes, lo más habitual es que aparezca un financiamiento bancario para cubrir una parte del precio de compra.

Así que la falta de crecimiento probablemente sea una hipótesis muy relevante.

RA: Priscilla, ¿qué hay del mercado de capitales? Al principio mencionabas que la deuda podía obtenerse también en el mercado de capitales. Pero eso es un gran debe de nuestro país. ¿Es así?

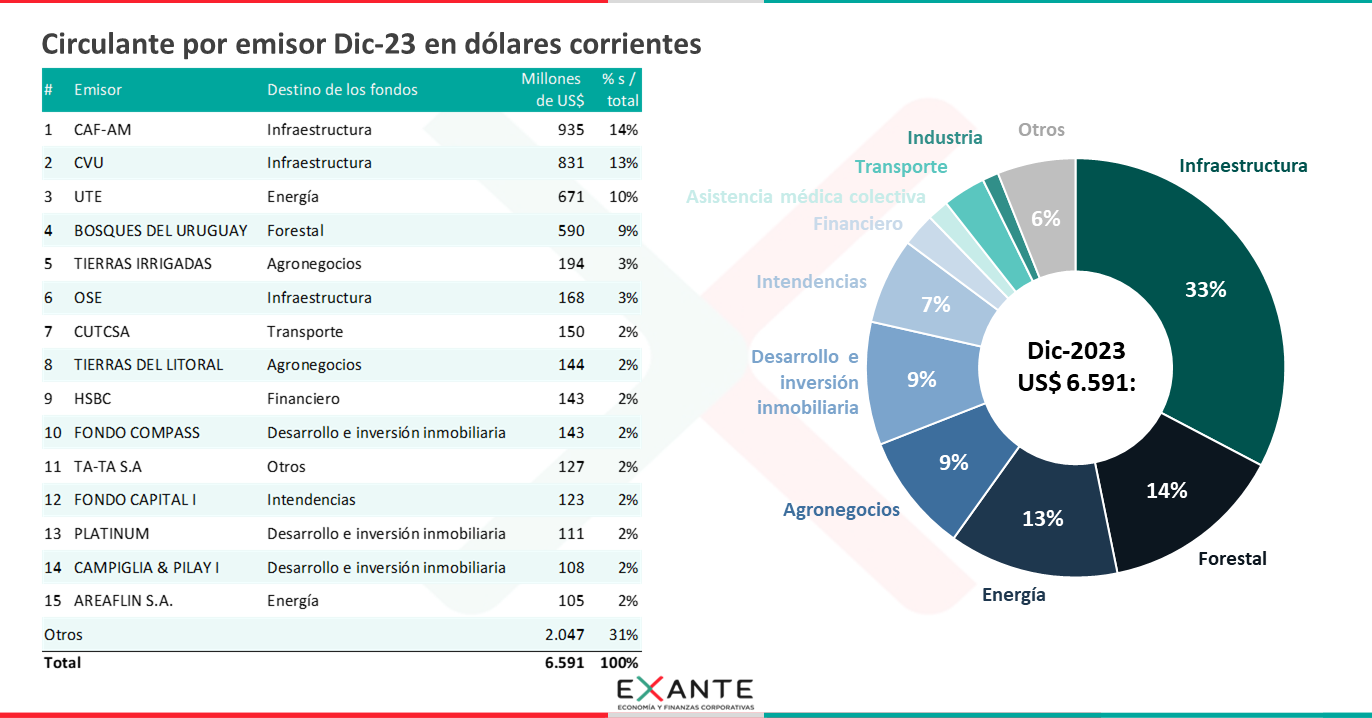

PP: Efectivamente lo es. Actualmente en el mercado de capitales hay unos 130 instrumentos en circulación (entre instrumentos de deuda y de capital accionario o equivalente). El valor total de esos instrumentos asciende a casi US$ 6.600 millones (8% del PIB). Menos de un 20% de ese valor (unos US$ 1.100 millones) corresponden a títulos de deuda (obligaciones negociables). Las empresas usan poca deuda bancaria y muy poca deuda en el mercado de capitales.

Probablemente el por qué está más en la línea de los mismos motivos que decíamos sobre el bajo uso de crédito bancario. De hecho, el mercado de capitales está concentrado en pocas clases de activos. Lo lideran fideicomisos financieros gestionados por CAF-AM y la Corporación Vial del Uruguay para lo que es infraestructura. Esos instrumentos tienen por objetivo financiar infraestructuras a plazos muy largos. Le siguen emisiones para proyectos de inversión forestal o agropecuarios, que demandan fuertes inversiones en tierra, en implantar los árboles. Son activos por los que hay que aguardar varios años antes de generar ingresos.

Cuando hay proyectos muy grandes que requieren fondos y tendrán un plazo de repago largo, esos proyectos van al mercado de capitales.

En suma, nos falta dinamismo económico, lo cual no quiere decir que no tengamos algunos problemas en el mercado financiero que también en sí mismos limiten el tamaño del sistema y eventualmente limiten algo el volumen de inversión.