Foto: Pablo Vignali / adhocFOTOS

EMILIANO COTELO (EC): Ayer el Banco Central anunció una nueva rebaja de la Tasa de Política Monetaria. Concretamente, la baja fue de 50 puntos básicos, superando lo que en días previos venía esperando el mercado y llevando a la tasa de referencia en pesos a 10,75% anual.

Este movimiento se produjo un día después que se conocieran las cifras de inflación del mes de junio, que sorprendieron con un registro negativo de 0,5% en el mes. De hecho, tras ese descenso de los precios al consumo en junio, la inflación anual bajó fuertemente y quedó en 6%, es decir, en el techo del rango objetivo.

¿Cómo se analiza la evolución reciente de los precios al consumo y este movimiento a nivel de la política monetaria? ¿Qué cabe esperar para los próximos meses? Lo conversamos en los próximos minutos con la economista Florencia Carriquiry, socia en Exante.

ROMINA ANDRIOLI (RA): ¿Te parece si empezamos por repasar las últimas cifras de inflación, que se publicaron el miércoles? Parece claro que ese dato fue un elemento importante detrás de la la decisión del Comité de Política Monetaria de ayer, ¿verdad?

FLORENCIA CARRIQUIRY (FC): Sí. A nuestro juicio sin dudas que fue así.

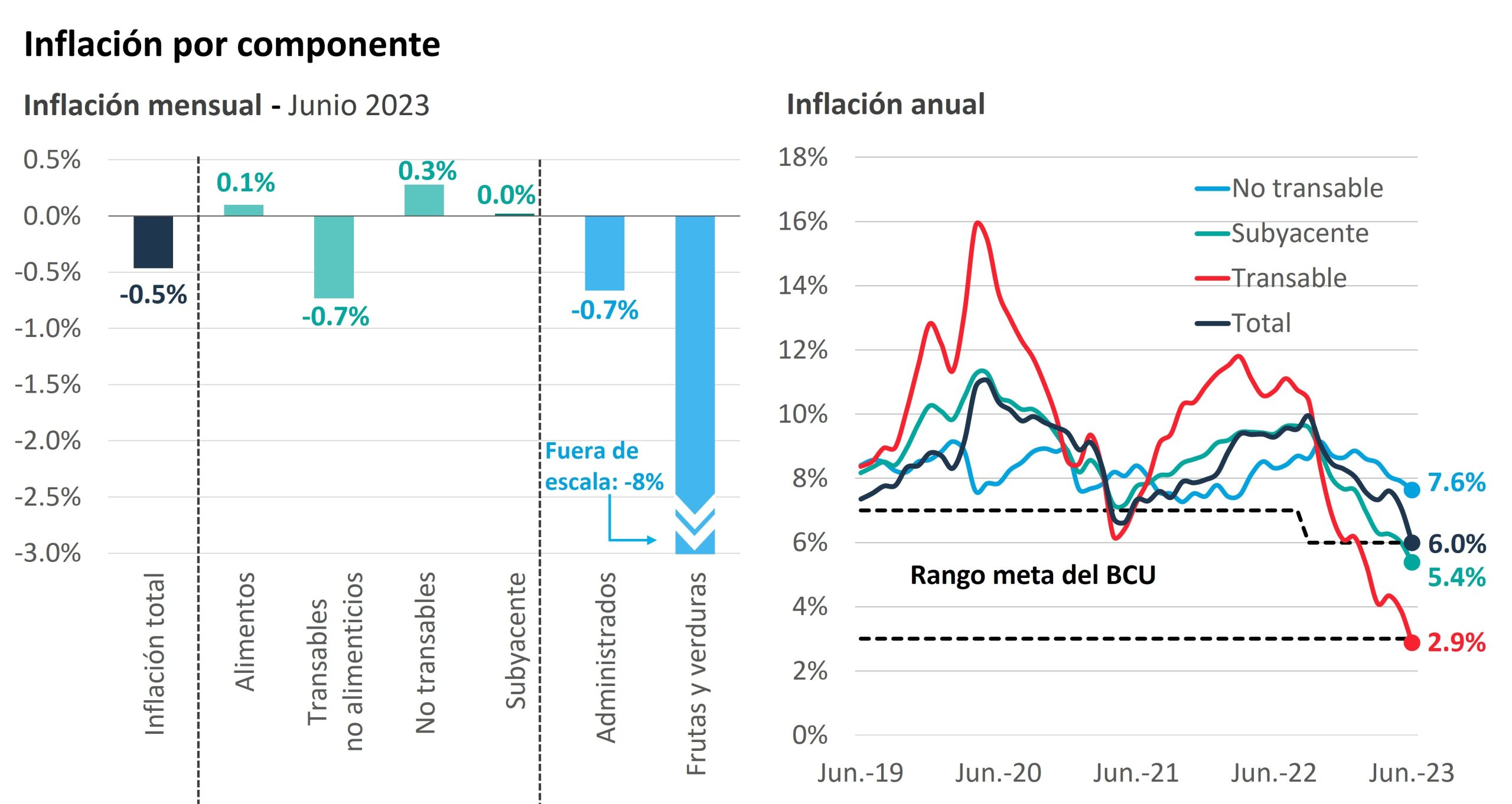

Como adelantabas al inicio, la inflación de junio sorprendió porque fue bastante menor a lo esperado. El IPC bajó 0,5% en el mes, cuando la mediana de la encuesta de expectativas del Banco Central se ubicaba en 0,3%. Nuestra estimación para el mes era más baja (esperábamos una inflación de 0,1% en junio) pero en cualquier caso también nos vimos sorprendidos entonces por la magnitud de caída que terminó registrando el IPC el mes pasado.

Con este último registro, la inflación anual tuvo una baja importante, desde 7,1% en mayo a 6% en junio, lo que estrictamente supone el ingreso al rango objetivo del Banco Central, es justo el tope de ese rango, pero lo cierto es que la inflación no alcanzaba el 6% desde setiembre de 2017.

En nuestras proyecciones nosotros estábamos manejando que la inflación iba a bajar en estos meses, pero que recién iba a ingresar al rango meta en el mes de agosto.

RA: ¿Qué factores explicaron esa caída del IPC en junio?

FC: Detrás de esa caída del IPC hubo dos o tres elementos clave. En primer lugar, vimos una nueva baja de los precios de las frutas y verduras, que cayeron 8% en el mes en promedio. Era esperable que estos precios siguieran bajando, como ya lo habían hecho en mayo, porque están revirtiendo las subas extraordinarias vistas en la primera parte del año, pero el descenso de junio fue de todos modos mayor al que estimábamos y restó dos décimas y media al registro de inflación del mes.

Luego también fue un mes de rebaja de los precios de los combustibles, con una caída de casi 3% a nivel de la nafta y de 7% en el gasoil. Eso sí ya estaba incorporado en las estimaciones, porque había sido anunciado en su momento por el gobierno.

Y, finalmente, un elemento bien significativo fue la baja que tuvo el dólar en junio, que cayó 1,7% en el promedio del mes y contribuyó a un descenso importante de la inflación transable, tanto a nivel de alimentos como de otros rubros. De hecho, la inflación transable fue negativa en 0,3% en junio y se ubicó en menos de 3% en los últimos doce meses.

RA: Por lo que decís, hubo una contribución importante de las frutas y verduras y los combustibles, pero no fue lo único detrás del descenso de la inflación, ¿verdad? ¿qué paso a nivel núcleo del IPC o de lo que llaman la inflación subyacente?

FC: Cómo decía antes, por un lado, la baja del dólar se reflejó en una caída fuerte de la inflación transable, que alcanzó niveles realmente muy bajos.

Y, por otro lado, la inflación no transable, también se redujo, aunque más moderadamente, pasó de 7,9% anual en mayo a 7,6% en junio, afirmando una tendencia bajista que lleva algunos meses.

En este marco, nuestra medición de inflación subyacente fue de 0% en junio (menor también a lo que teníamos estimado) y bajó a 5,4% en el último año móvil, que es el mínimo nivel desde abril de 2006, es decir, en más de 17 años.

RA: Luego de publicarse estos datos de inflación el miércoles, ayer jueves se reunió el Comité de Política Monetaria y bajó la tasa de referencia en 50 puntos básicos. ¿cómo vieron esta decisión? ¿Entienden que se vio impactada por esa baja mayor de lo esperado de la inflación?

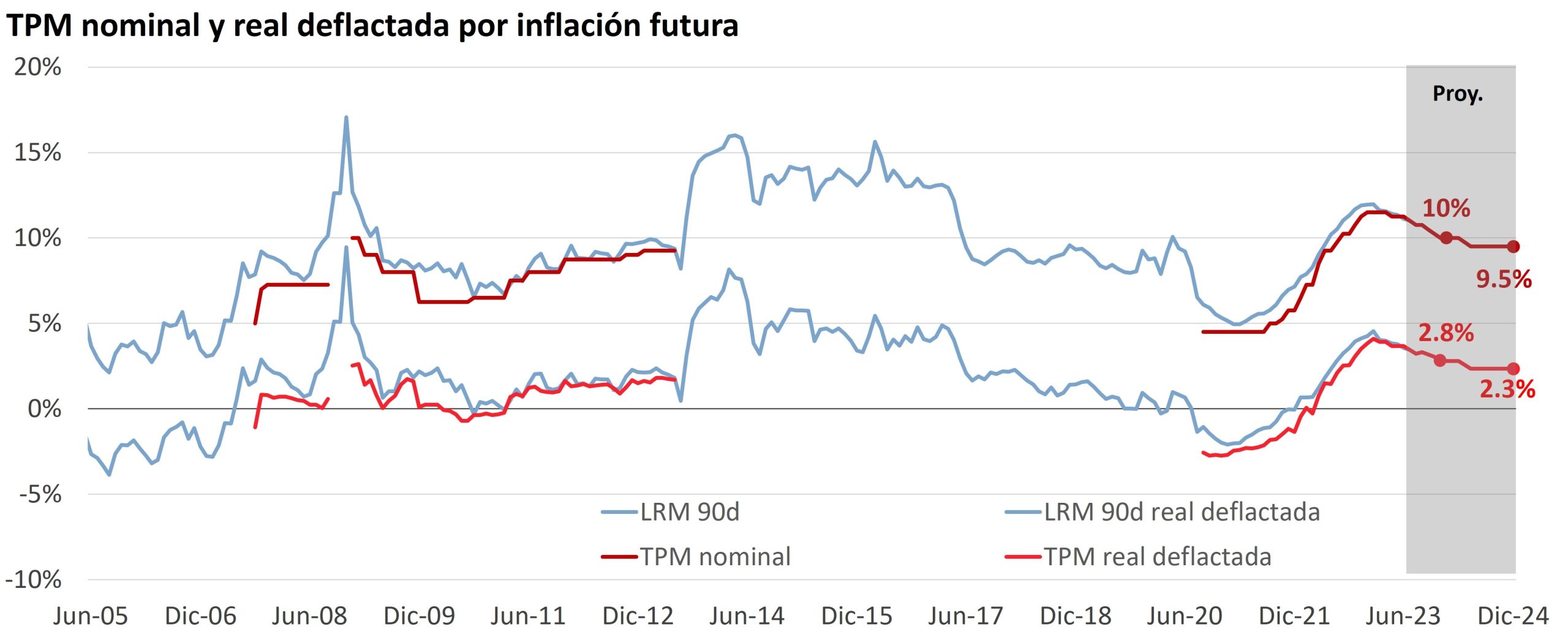

FC:Sí. Recordemos que el Comité de Política Monetaria o COPOM había hecho un primer movimiento a la baja de la tasa en abril (de 25 pbs), luego en la reunión de mayo la había dejado sin cambios y ayer retomó el proceso de baja de tasas, con una reducción de 50 pbs, que la dejó en 10,75%. Se trata de una rebaja mayor a lo que se preveía en los días previos en general por parte del mercado, que estaba descontando un descenso similar al de abril (de unos 25 pbs).

A nuestro juicio, ese movimiento se justifica en el descenso más rápido que registró la inflación el mes pasado. El mismo COPOM destacó en su comunicado que la baja de la inflación total y de la medición subyacente en junio “acentúan la desaceleración que se verifica desde octubre del año pasado” y que las expectativas de inflación han seguido bajando lentamente.

RA: ¿Qué podemos esperar para adelante? ¿Se prevén bajas adicionales de la tasa de política monetaria para los próximos meses?

FC: En Exante tendemos a esperar alguna flexibilización adicional de la política monetaria en los próximos meses. Ya desde antes de este último recorte, estábamos asumiendo que la TPM iría yendo hacia 10% al cierre de este año y bajando quizás algo más, hacia 9,5% sobre el fin de 2024.

Pero eso claramente va a estar condicionado por la propia evolución que muestre la inflación y las expectativas de inflación en los próximos meses y por el objetivo de inflación que el BCU termine persiguiendo.

RA: Vayamos a eso. ¿Ustedes qué están proyectando en Exante para la inflación en los próximos meses?

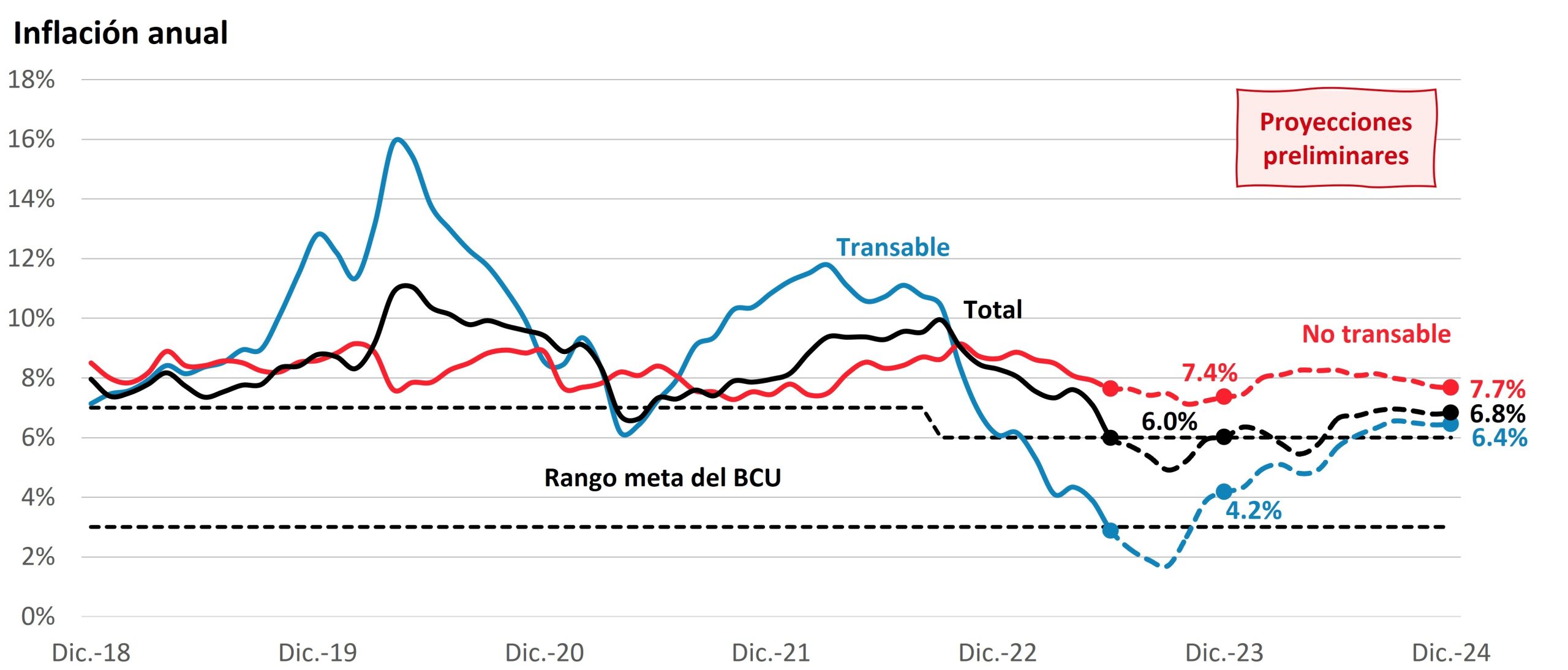

FC: Estamos terminando de afinar pronósticos a partir de las cifras publicadas el miércoles, pero nuestros modelos tienden a recoger que la inflación probablemente permanezca por debajo del 6% por algunos meses más. Nuestra proyección concreta para el cierre de año apunta a una inflación en el entorno del 6%, y en ese marco no descartamos que pueda incluso cerrar 2023 dentro del rango meta. Eso asumiendo a su vez un dólar aumentando en los que resta del año, pero de modo muy lento hacia niveles de $ 40 en diciembre y con subas de salarios en línea con lo que plantearon las pautas.

Ahora, en una mirada un poco más larga, hay que tener presente que parte del rápido descenso de la inflación que estamos viendo recoge lo que llamamos efectos calendario. ¿Qué quiero decir con esto? Están saliendo de la medición interanual, algunos meses de 2022 en que tuvimos inflaciones muy altas (en particular a nivel del componente transable de la canasta, en algunos productos alimenticios como los panificados, las carnes o los aceites). Y eso está dejando a la inflación transable en niveles mínimos, que seguramente son un piso. De hecho, nuestras proyecciones contemplan que incluso con precios internacionales de los alimentos estables y un aumento del dólar muy lento, la inflación transable va a comenzar a subir a partir de finales de este año yendo hacia niveles en el eje del 6% en los últimos meses de 2024. En ese marco y con la inflación no transable en torno al 7,5%, nuestras proyecciones contemplan que la inflación volvería a salir del rango meta en 2024, ubicándose en torno al 6,5% durante la mayor parte del año. En ese sentido nuestras proyecciones están por encima de lo que maneja el Comité de Política Monetaria, que espera una inflación dentro del rango en los próximos 24 meses.

RA: ¿Y pese a eso, esperan que el BCU continúe flexibilizando la política monetaria en 2024?

FC: A ver. Una primera precisión es que la rebaja de la tasa nominal que mencionaba antes, yendo hacia 9,5% a fin de 2024 igualmente supone mantener una política monetaria restrictiva, porque en términos reales todavía seguiría siendo una tasa superior al 2% que es lo que se estima es la tasa “natural” de interés en nuestro país, es decir, la tasa que no supone ni un impulso ni un freno para la actividad económica.

Ahora, como mencionaba antes, un elemento clave del escenario es cuál va a ser el objetivo efectivo de inflación que se persiga el BCU ¿Se va a conformar con una inflación en torno al 6% en línea con lo que estima el gobierno en la Rendición de Cuentas o va a perseguir una inflación más baja, más cercana al centro del rango? Si el BCU desea llevar a la inflación a 4%, podemos terminar viendo una política monetaria más dura por un tiempo más largo, con tasas más altas de lo que mencionaba antes. Sobre todo, porque el resto de las políticas económicas (la política fiscal y la salarial en particular) no están siendo consistentes con un escenario de caída de la inflación tan rápida. Si la política monetaria queda sola persiguiendo un objetivo tan ambicioso, eso podría tener costos importantes en materia de competitividad y a la postre de actividad económica.

RA: Justamente yendo a eso para terminar, ¿qué implicancias puede tener todo esto sobre le escenario de tipo de cambio y competitividad?

FC: Como hemos comentado otras veces, que las tasas en pesos comiencen a moderarse pueden quitarle algo de presión bajista al tipo de cambio. De hecho, en estos dos últimos días vimos al dólar subir significativamente. Es cierto que veníamos de algunas jornadas de aumento del dólar en el mundo, pero fue muy llamativo que el mismo día que se publicó la inflación de junio, el dólar pegó un salto en Uruguay, que profundizó en el día de ayer, cerrando en $ 38,3. Todo parece indicar que el mercado de alguna manera “descontó” que la tasa de interés iba a tener una rebaja más intensa tras el dato de inflación.

En nuestro escenario base, nosotros manejamos una suba moderada del dólar en lo que resta del año y en 2024 (hacia niveles de $42-$42,50 a fin del año próximo), pero en lo sustantivo y en tanto no haya algún evento que suponga un cambio más o menos fuerte de expectativas, Uruguay seguirá probablemente con un dólar bajo en una perspectiva histórica y muy caro frente a la mayoría de las referencias relevantes.