Foto: Javier Calvelo / adhocFOTOS

EMILIANO COTELO (EC): A mediados de mes se lanzó el “SiGa Frontera”, un nuevo fondo de garantía de créditos para empresas en el marco del SiGa (Sistema Nacional de Garantías), esta vez orientado a micro, pequeñas y medianas empresas que operan hasta 60 kilómetros de los pasos de frontera con Argentina y Brasil.

A raíz de esta noticia, nos pareció oportuno repasar cuáles son las características de esta nueva línea, qué tracción tuvieron en el pasado los fondos específicos del SiGa creados durante la pandemia y qué rol vienen teniendo este tipo de instrumentos sobre el crédito a empresas en nuestro país. Lo conversamos con Alicia Corcoll, economista en Exante.

ROMINA ANDRIOLI (RA): Una de las medidas que tomó el gobierno cuando empezó la pandemia fue la creación de fondos específicos de garantía para empresas en el marco del SiGa (Sistema Nacional de Garantías). ¿Podemos repasar a grandes rasgos cuáles fueron esas líneas?

ALICIA CORCOLL (AC): Sí, claro. Como decís, con la llegada del Covid y la declaración de la emergencia sanitaria, el gobierno tomó un conjunto de medidas, entre ellas la de lanzar rápidamente nuevos fondos de garantías para empresas, buscando facilitar (sobre todo a las Mipymes) los procesos de obtención de crédito y evitar así cortes en las cadenas de pago.

El primero de ellos fue el “SiGa Emergencia” (con foco en las micro, pequeñas y medianas empresas) y luego fueron creados el “SiGa Turismo” (más tarde modificado y denominado “SiGa Impulso”) y el “SiGa Plus” (para empresas medianas y grandes).

Estrictamente, el sistema nacional de garantías existe desde mucho antes de la pandemia, pero las líneas que venían funcionando hasta ese entonces no tenían demasiada operativa. Fue justamente con las líneas lanzadas en pandemia que vimos un impulso significativo en el uso del SiGa. En medio de un contexto de caída abrupta de la actividad, varios sectores y empresas (más que nada las de menor tamaño) en muchos casos no contaban con garantías propias para respaldar sus necesidades de crédito, así que de ahí el “éxito” que han tenido esos fondos de emergencia.

RA: Hacia ahí quiero ir: ¿cómo funciona este sistema? ¿Y qué ventaja ofrece para este tipo de empresas?

AC: Básicamente se otorgan garantías que las empresas utilizan como respaldo de los créditos que solicitan ante las instituciones que operan con el sistema (que son prácticamente todos los bancos de plaza y otras instituciones financieras no bancarias). De esta manera, las empresas pueden acceder a créditos en mejores condiciones que las que tendrían sin garantías.

Los montos de garantía, los plazos y los usos que pueden tener los créditos concedidos bajo este sistema varían según cada fondo y los requisitos también pueden variar, pero en general basta con ser una empresa formal, estar al día con las obligaciones de BPS y DGI, tener una capacidad de pago razonable y determinados niveles de calificación crediticia. Naturalmente, se cobra por esto una comisión.

Como decía, esta herramienta ya existe desde antes, pero no tenía mucha tracción. La clave estuvo en que estas líneas lanzadas en el contexto de emergencia tuvieron en general condiciones más laxas, en particular en lo referido a la comisión: esos fondos tenían una comisión bonificada.

Y eso es lo que se plantea también ahora con este nuevo “SiGa Frontera” o lo que pasó con un caso que no mencionamos hoy, el “SiGa Emergencia Agropecuaria” (lanzado en febrero para Mipymes del sector agropecuario), que tienen comisiones bonificadas.

RA: Bien. ¿Y qué muestran las cifras de uso de estos programas? Ya adelantabas que la operativa del SiGa subió en pandemia, pero ¿de cuántas operaciones estamos hablando y por qué montos?

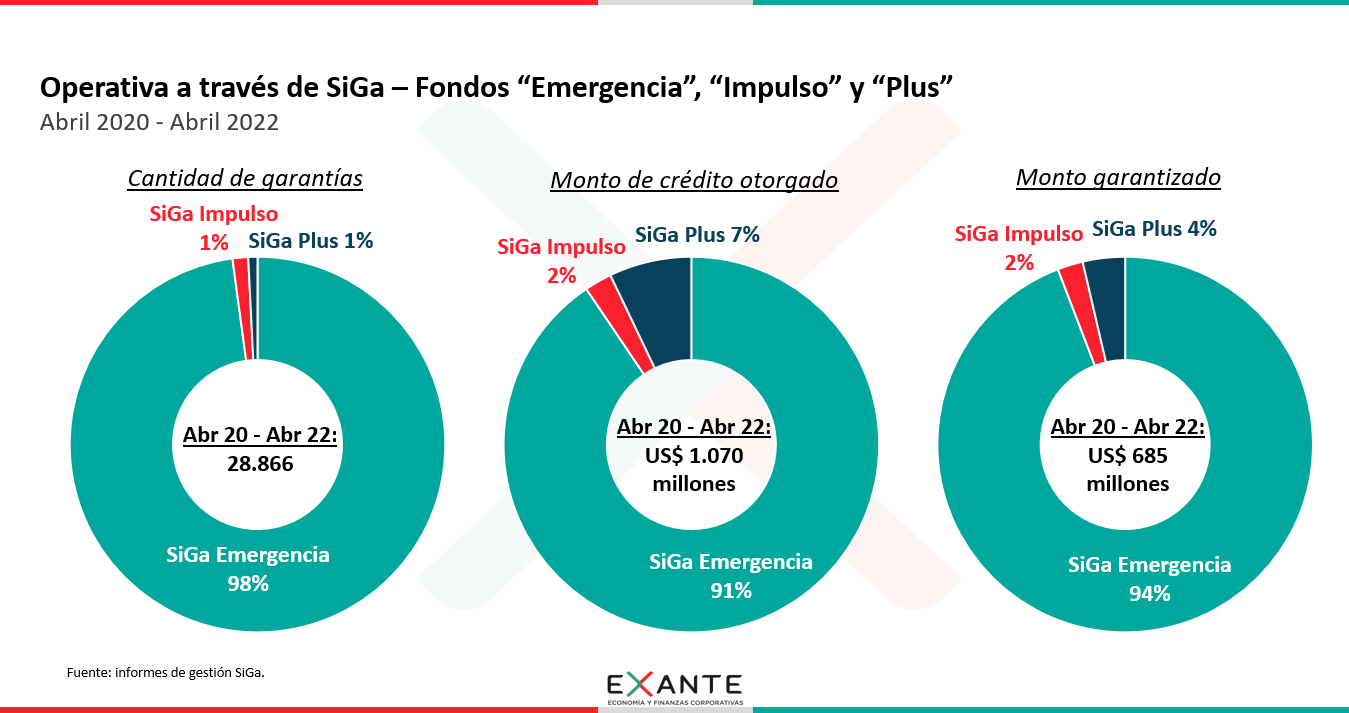

AC: Sumando los tres fondos creados a raíz de la pandemia, entre abril de 2020 y abril de 2022 (cuando ya todos habían dejado de regir) se canalizaron casi 29.000 operaciones, por un monto garantizado de US$ 685 millones y un monto total de crédito de más de US$ 1.000 millones. El más utilizado fue por lejos el SiGa Emergencia, que representó más del 90% del total.

Ahora, por supuesto el uso de estas líneas específicas se fue apagando a medida que la economía se fue reactivando y que dejaron de concederse nuevos créditos con estos programas puntuales. Sin embargo, pasada la pandemia, las líneas del SiGA más tradicionales (que son los llamados fondos “Pymes” y “Micro”) están teniendo una operativa bastante mayor a la que tenían previamente.

RA: ¿De qué niveles estamos hablando?

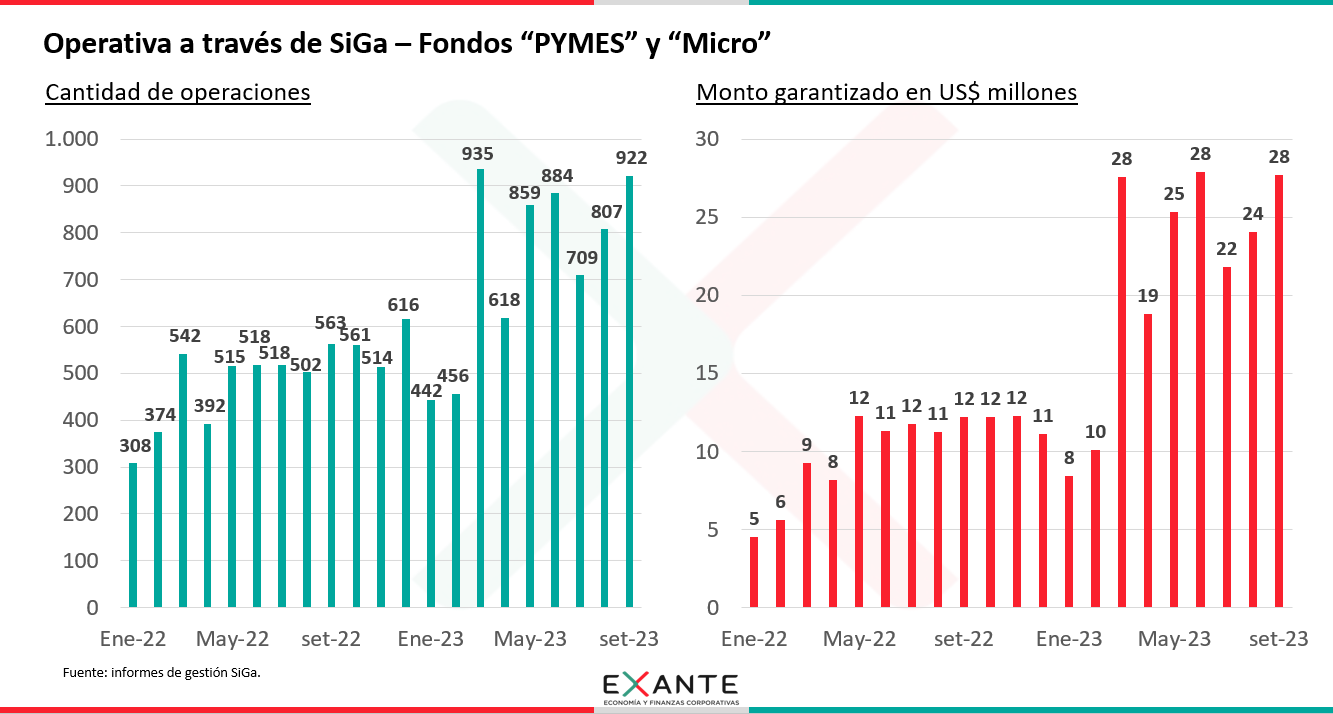

AC: Centrándonos en la originación de créditos garantizados a través del SiGa en esas líneas “Pymes” y “Micro” (que son las principales pero no las únicas), estamos hablando de que actualmente se canalizan unas 750 operaciones al mes, por un monto mensual superior a US$ 20 millones. Estos son niveles más altos que los que se observaban en promedio en 2022 (que estuvieron en el eje de las 500 operaciones al mes por montos de crédito de US$ 10 millones) y sobre todo muy superiores a los que había por ejemplo en 2019. En todo ese año se dieron solo 1.900 operaciones amparadas bajo este régimen, por un monto total de US$ 26 millones.

Por eso enfatizaba que si bien el uso de las líneas SiGa Emergencia fue menguando (lo que era esperable), el SiGa mirado en su conjunto terminó quedando un escalón arriba en términos de cantidad de transacciones y montos canalizados.

En este sentido, está siendo bastante extendida la acogida a esta herramienta por parte de las instituciones financieras, dado que tenemos a varios bancos y empresas no bancarias originando créditos con garantías SiGA. El uso de estos fondos, por el momento, sigue estando concentrado principalmente en el comercio, el agro y los servicios.

RA: Quedó entendido. Vayamos ahora específicamente a esta nueva línea que se lanzó, el “SiGa Frontera”. Por su nombre es claro a qué tipo de empresas apunta, pero ¿cuál es su diferencial? ¿Se sabe el universo de empresas que podrían tomar créditos a través de esta herramienta?

AC: Está dirigido a empresas que están a 60 km de pasos de frontera Del rubro de comercio al por menor (excluyendo al comercio automotor y de motocicletas) para la obtención de créditos para capital de trabajo de hasta 48 meses, y tiene una comisión única bonificada de 0,6% anual. Esto último es el principal diferencial, porque el “SiGa Pymes” tiene una comisión que arranca como mínimo en 2,2%. Así que, en definitiva, implica un menor costo para los usuarios que si se adhirieran a las líneas tradicionales.

Está vigente desde el pasado 12 de octubre así que todavía no tenemos datos de si ya empezó a utilizarse, pero declaraciones oficiales marcaban que habría algo más de 12.000 empresas en condiciones de recurrir a esta línea.

RA: En definitiva, con todos estos datos sobre la mesa, ¿qué evaluación puede hacerse de estos sistemas de garantía?

AC: Más allá de que terminen siendo relativamente pocas empresas las que se adhieran a cada línea específica, parece oportuno el lanzamiento de este tipo de iniciativas. Dan un alivio puntual en momentos en que a las empresas chicas les puede resultar difícil conseguir crédito, las ayuda a sortear la situación y contribuye a que vayan conociendo la herramienta y construyendo un historial de crédito. Eventualmente esto las puede habilitar a usar las líneas generales en próximas oportunidades o directamente a buscar relaciones de crédito con el sistema financiero más allá del SiGa.

Además, dado que a nivel sistema no se observaron hasta el momento problemas del lado de la morosidad, el riesgo asumido por el gobierno al conceder las garantías parece acotado y por ende es bienvenido que existan programas que fomenten el uso del crédito (que son práctica habitual en otros países del mundo, con formatos similares al uruguayo).

RA: Ya para cerrar, ¿qué rol juega esta herramienta dentro del crédito corporativo? ¿Su incidencia es relevante?

AC: La verdad es que con los números de operativa que comentaba recién, por el SiGA “Pymes” y el “Micro” pasó solo un porcentaje reducido de los nuevos créditos a Mipymes (menos de un 5% de hecho). Más allá de eso, recalco la conclusión de que es una herramienta positiva.