Según ese reporte, entre enero y junio se hicieron más de 51 millones de transferencias bancarias (un 24% más que en el mismo período de 2020) y también se destacó en el semestre la reactivación en los volúmenes operados con tarjetas de débito.

¿Cuán esperables eran estos movimientos después de las transformaciones en los hábitos de pago que trajo el Covid? ¿Qué pasó con los otros medios y canales de pago que estamos usando hoy en día? Lo conversamos en los próximos minutos con la economista Alicia Corcoll, de Exante.

ROMINA ANDRIOLI (RA): El informe del Banco Central destaca que la operativa con transferencias tuvo un aumento importante en el semestre, así que te propongo empezar por ahí. ¿Podemos repasar cómo viene esa operativa? Te lo pregunto además porque hace poco algunos bancos habilitaron las transferencias instantáneas (o en “tiempo real”). ¿Qué tanto movimiento se movió por ahí?

ALICIA CORCOLL (AC): Como adelantaba Emiliano, la cantidad de transferencias subió mucho en la primera mitad del año: 5% frente al semestre previo, 24% en la comparación interanual y un 30% frente al segundo semestre de 2019 (como referencia pre-pandemia). Si lo medimos en monto y lo expresamos en términos reales, se trata de un aumento de 11% interanual y de 7% versus antes del Covid (o sea que son tasas de crecimiento realmente intensas).

Es cierto que en abril algunos bancos (por ahora cinco) comenzaron con las transferencias instantáneas, pero según marca el reporte hubo solo unas 31.000 operaciones, así que estamos con una operativa todavía muy pequeña. Hay que ver cómo sigue en estos próximos meses, sobre todo cuando empiece a hacerse más extendido entre instituciones y más conocido por la población.

Otra cosa interesante respecto a las transferencias es que se publicaron datos con apertura por tipo de emisor, que dejan separar lo que son movimientos de personas de los movimientos de empresas (porque obviamente en estos números que veníamos comentando inciden mucho los giros corporativos o que hacen las entidades gubernamentales, por montos muy grandes).

RA: ¿Y qué muestra esa apertura? Supongo que el dinamismo de las transferencias tiene que ser bastante generalizado, pero ¿cómo evolucionaron concretamente los giros hechos por personas físicas?

AC: En realidad esa apertura la tenemos solo para las transferencias intrabancarias, que son más o menos un 70%-80% del total de transferencias. Dentro de esos giros, efectivamente todo crece, pero son justamente los emitidos por personas físicas los que vienen subiendo más fuertemente. Por ejemplo, en cantidades los giros de personas eran un 28% del total a fines de 2017, subieron a 48% a fines de 2019 y ya eran 54% del total en el primer semestre de este año (cuando las personas giraron un total de US$ 6.800 millones a cuentas intrabanco).

Y lo otro que se está viendo y que es muy lógico que suceda cuando aumenta el uso, es que los montos promedio de esas transferencias cayeron muchísimo: la media fue de $ 13.500 pesos por giro en el semestre, que es un 22% más bajo que la media pre-pandemia.

RA: Este informe también publica estadísticas de pagos web y pagos móviles, ¿verdad? ¿Qué tanto crecen esos canales más vinculados a lo digital?

AC: Sí, el informe incluye un apartado con la operativa canalizada a través de pagos web, aclarando que refiere a todos los pagos realizados en los que se ingresa directamente al sitio web del banco, del comercio o del proveedor de servicios de pago (y por ende aquí quedaría comprendida, por ejemplo, la operativa canalizada a través de Mercado Libre cuando se entra directamente a su página). También hay datos de pagos móviles, como tu bien decís, pero en este caso el Banco Central indica que no está incluyendo los pagos presenciales mediante códigos QR.

En los dos hubo cierta moderación en el primer semestre frente a las tasas de aumento súper altas que se venían viendo en las mediciones anteriores, pero en cualquier caso siguen siendo subas realmente muy fuertes, acordes a los desarrollos tecnológicos y al cambio en nuestros hábitos como consumidores. En particular y siempre medido en términos reales, el monto que se movió mediante pagos web subió 30% interanual en enero-junio y el que se movió por pagos móviles creció 25% interanual (y son entre un 40% y un 50% más altos que antes del COVID).

Igual hay que tener en mente que a través de los pagos móviles se canalizaron solo US$ 290 millones en enero–junio, así que su peso en el sistema sigue siendo muy marginal.

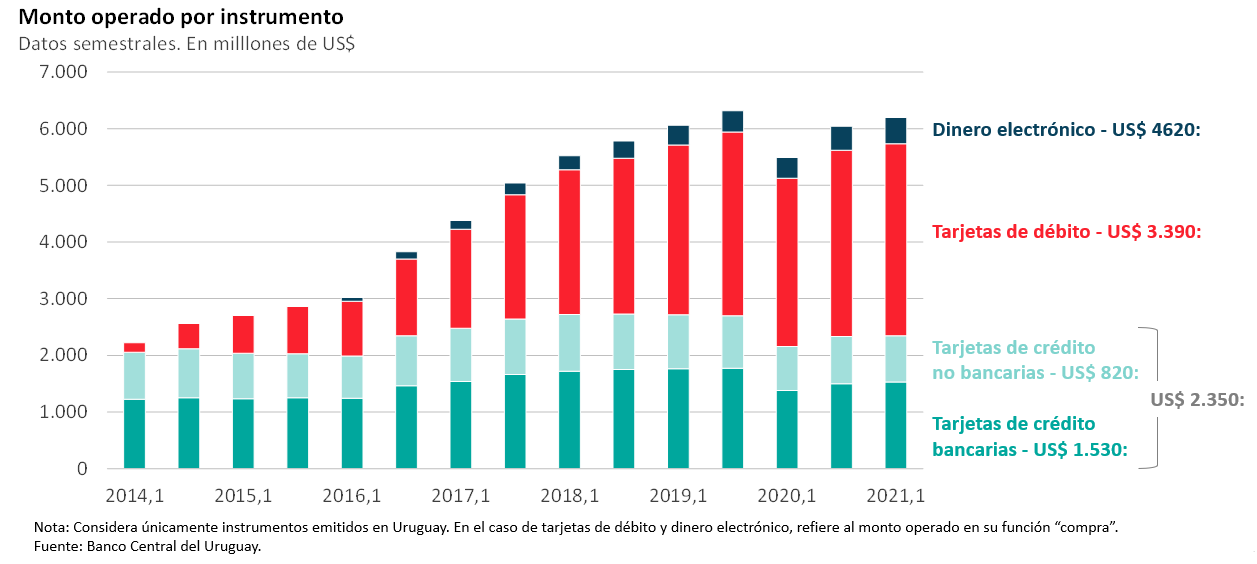

RA: ¿Qué ocurrió con la operativa de los otros medios de pago electrónico? Emiliano decía que se está recuperando el uso del débito, pero ¿qué pasa por ejemplo con las tarjetas de crédito o el dinero electrónico? ¿Todo creció?

AC: Sí, la operativa con estos tres medios de pago subió en el primer semestre, continuando con el repunte que ya se venía dando después de la caída por la llegada del COVID.

Considerando en conjunto tarjetas de crédito, débito y dinero electrónico, en enero-junio las compras subieron entre un 10% y 15% en la comparación interanual (según lo estemos midiendo en cantidad de transacciones o en monto operado). Frente a la situación pre-pandemia, el gasto en compras subió casi 2% en términos reales, pero con un desempeño muy diferente según tipo: el gasto con tarjetas de crédito está un 10% por abajo, el gasto con tarjetas de débito un 9% por arriba y el gasto con dinero electrónico casi 30% por arriba.

RA: El crecimiento con dinero electrónico es bien interesante, ¿podemos explicar qué tipo de movimientos se incluyen allí? ¿Y de qué volúmenes estamos hablando?

AC: Básicamente incluye la operativa de las tarjetas prepagas (como la Prex o Midinero), donde uno puede cargar dinero o recibir su sueldo allí y también se computan lo que se llama “instrumentos de alimentación” (los anteriores “tickets”).

Es un instrumento que viene ganando terreno en Uruguay sí. Pero para no perder la perspectiva, son montos que siguen siendo muy chicos en comparación con los otros instrumentos: las compras con dinero electrónico sumaron en el semestre unos US$ 460 millones (mientras que crédito y débito sumaron más de US$ 5.700 millones).

RA: Todos estos datos que estamos recorriendo corresponden al primer semestre del año. ¿Hay alguna noción de cómo siguió evolucionando el gasto con este tipo de instrumentos en los meses más recientes?

AC: Lamentablemente no, no hay cifras más nuevas. Por eso nosotros en Exante recopilamos información parcial en base a operadores del sector en este mercado, que no tiene una coincidencia exacta con los números que veíamos recién pero que sí tienen una evolución muy similar y dan una idea de lo que siguió ocurriendo en julio o agosto.

Esos datos muestran que el gasto con tarjetas de crédito y débito retrocedió en abril (cuando se complicó mucho la situación sanitaria y se restringió la movilidad) y que a partir de mayo evolucionó muy positivamente. Medido en términos reales y sacando factores estacionales, en agosto el gasto estaba 9% por encima de los niveles de cierre de 2020.

RA: Ya para ir cerrando, ¿qué tan buena puede ser esta señal para monitorear cómo viene la actividad económica en el último tiempo? ¿Y qué perspectivas podemos esperar para los próximos meses?

AC: Es una buena pregunta, porque los datos oficiales de PBI en Uruguay se publican con bastante rezago. Por eso mismo es que muy útil seguir este tipo de indicadores preliminares.

La verdad es que tanto éste como otros datos que ya están disponibles (como el índice de confianza de los consumidores, las estadísticas de recaudación de IVA o los propios datos de movilidad) están mostrando en general una progresiva recuperación de la demanda interna en nuestro país y eso da cierto optimismo.

Ahora, esto no quiere decir que el consumo en general está teniendo un desempeño tan bueno como éste, porque es probable que algunos sectores de servicios (que pesan mucho en la actividad económica en general) hayan tenido un desempeño negativo en la primera mitad del año y sobre eso no tenemos estadísticas adelantadas. Al menos hasta marzo el consumo privado había tenido una recuperación (pero muy parcial) y aunque en Exante esperamos que haya crecimiento adicional todavía falta bastante para alcanzar los niveles de consumo privado que teníamos previo al COVID. En nuestras proyecciones, por ejemplo, prevemos que eso suceda recién hacia fines de 2022.

|