Foto: Pxhere

EMILIANO COTELO (EC): Este mes la Comap actualizó las estadísticas de proyectos de inversión promovidos para obtener beneficios fiscales. Éstas mostraron una suba de 20% de la cantidad de proyectos recomendados en enero-setiembre y de 60% del monto total de inversión. Además, según cifras de la Agencia Nacional de Vivienda, la cantidad de proyectos promovidos por el régimen de Vivienda Promovida aumentó casi 30% en el año a octubre.

Con este panorama y faltando unos meses para el inicio del próximo período de gobierno, dedicaremos el espacio económico de hoy a repasar las últimas cifras de estos esquemas de promoción a la inversión que, si bien han sido valorados por los dos bloques partidarios que disputan la presidencia, también se ha planteado la necesidad de modificarlos. Conversaremos al respecto con la economista Delfina Matos, de Exante.

ROMINA ANDRIOLI (RA): Delfina, comencemos por repasar las últimas cifras relativas a los proyectos de inversión recomendados para aprobación por la Comap, ¿qué podemos destacar?

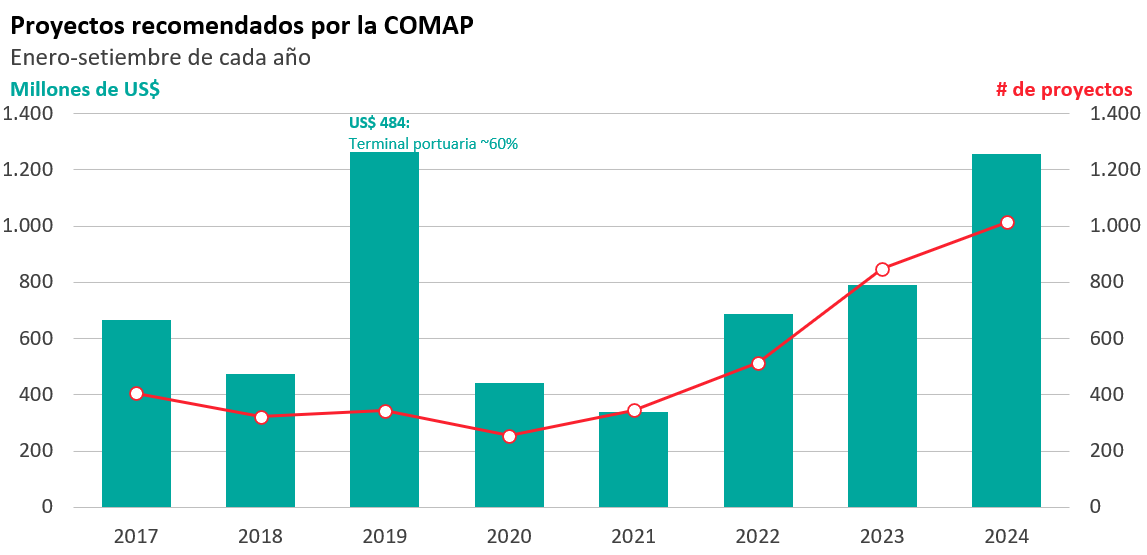

DELFINA MATOS (DM): Bien. Este año, con cifras a setiembre, la Comap envió al Poder Ejecutivo con recomendación de aprobación 1.013 proyectos para la obtención de exoneraciones fiscales. Eso, como adelantaba Emiliano, supuso un 20% más de proyectos que en enero-setiembre del año pasado, que había sido récord. Por lo que el nivel de este año resulta históricamente muy alto: 1.013 proyectos, en comparación con unos 850 en los primeros nueve meses de 2023 y un promedio de 360 proyectos entre 2017 y 2022.

Además, esos proyectos también supusieron un incremento importante de la inversión total.

RA: A ver, ¿a cuánto ascendió el monto de inversión y cómo compara con el de años previos?

DM: Esos 1.013 proyectos en conjunto supusieron una inversión de US$ 1.256 millones, incluso superando el monto total del año completo 2023. Como dijo Emiliano al inicio, ese monto fue 60% superior al de enero-setiembre de 2023, que había sido algo menor a US$ 800 millones. Pero en este caso no es récord como sí veíamos en la cantidad de proyectos; de hecho, fue muy similar al monto registrado en enero-setiembre de 2019 por ejemplo.

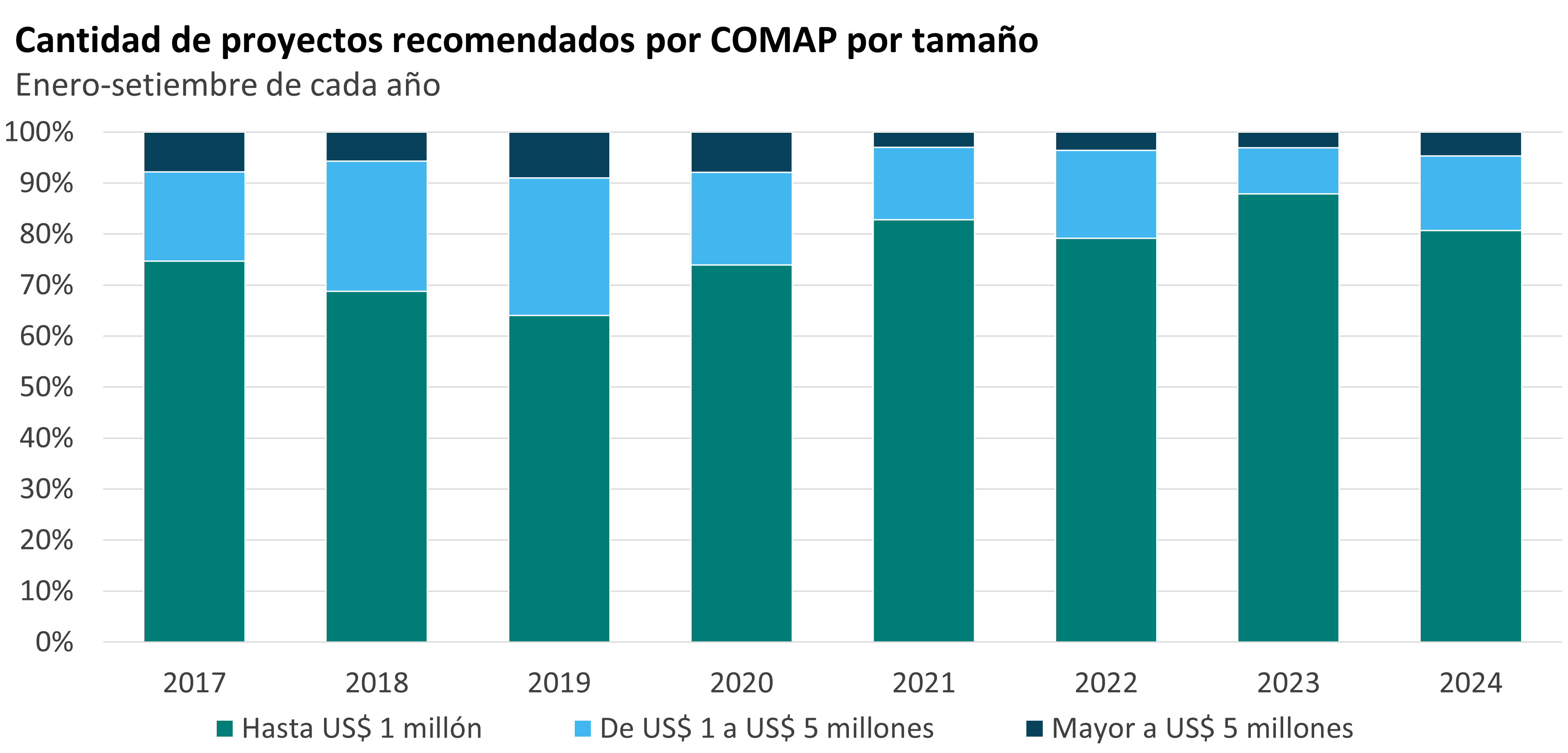

RA: El aumento en monto fue bastante superior al de la cantidad de proyectos, ¿eso implicó proyectos más grandes?

DM: Exactamente. El tamaño medio de los proyectos promovidos este año a setiembre fue de US$ 1,2 millones, mientras que en 2023 fue de menos de US$ 1 millón, cuando se había reducido desde US$ 1,3 millones en 2022. Si bien este año el monto promedio por proyecto rebotó, igual fue mucho menor a los que se registraron en 2019 y entre 2013 y 2016, que fueron de entre US$ 3 y 4,5 millones según el año.

Quiero remarcar que esto son cifras promedio. La realidad es que hay una gran diversidad de características entre proyectos que varían, entre otros factores, por su giro de actividad. De hecho, los proyectos más grandes se registraron en la industria, uno por US$ 110 millones y otro por casi US$ 70 millones. En el otro extremo, se dieron proyectos por menos de US$ 10.000, 4 en servicios y uno en el comercio.

RA: Comentemos eso más en detalle, ¿cómo fue la distribución de los proyectos por sector de actividad?

DM: Lo primero a destacar es que todos los sectores tuvieron aumentos en la cantidad de proyectos y solo en turismo se vio un monto de inversión menor al de 2023.

Los proyectos en el sector de servicios mantuvieron el liderazgo en cantidad, representando el 35% del total, pero no en el monto total de inversión, que representaron el 34%, siendo superados por el 36% de la industria. En cantidad de proyectos, la industria estuvo en cuarto lugar, con el 13% del total. El comercio se posicionó en tercer lugar en monto con el 21% del total y segundo en volumen con el 30%. En un escalón más abajo se posicionó el agro, representando el 7% de la inversión y el 20% de la cantidad de proyectos. Y, por último, el turismo representó el 2% del monto total y el 1% de la cantidad. De esa forma, el turismo, junto con la industria, fueron los dos sectores con proyectos de mayor envergadura en promedio. El monto promedio en la industria fue de US$ 3,3 millones y en el turismo de US$ 2 millones. En el otro extremo, el monto promedio más bajo se dio en el agro, de US$ 400.000.

RA: Está claro. Vayamos ahora a las estadísticas de Vivienda Promovida, ¿cuántos proyectos se promovieron bajo este régimen?

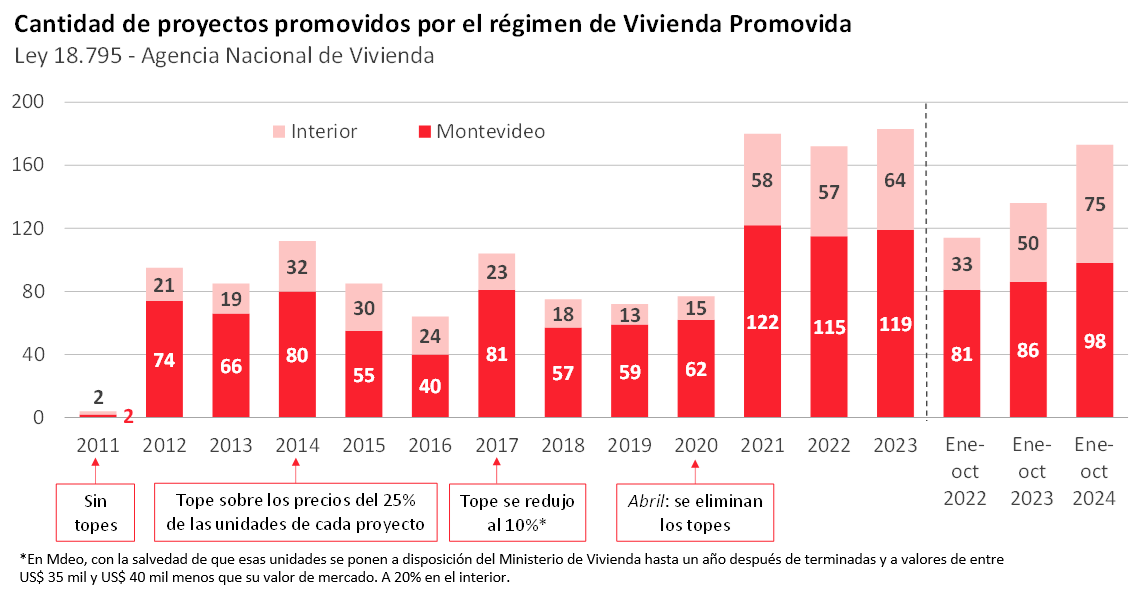

DM: Con cifras a octubre de la Agencia Nacional de Vivienda, este año se promovieron 173 proyectos de vivienda promovida, lo que marca un nuevo récord para este régimen. Como hemos comentado otras veces en este espacio, el régimen de Vivienda Promovida tuvo un impulso fuerte en 2020 y desde entonces ha mantenido un dinamismo muy importante. Hay que destacar que en la primera mitad del año ese dinamismo parecía venir perdiendo fuerza, pero en esta segunda mitad del año se volvió a ver un impulso, en julio sobre todo. Así, esos 173 proyectos promovidos marcaron un aumento de 27% respecto a enero-octubre de 2023, superando la cantidad del año completo de 2022 y muy cerca de superar los 180 proyectos registrados en 2021 y 2023.

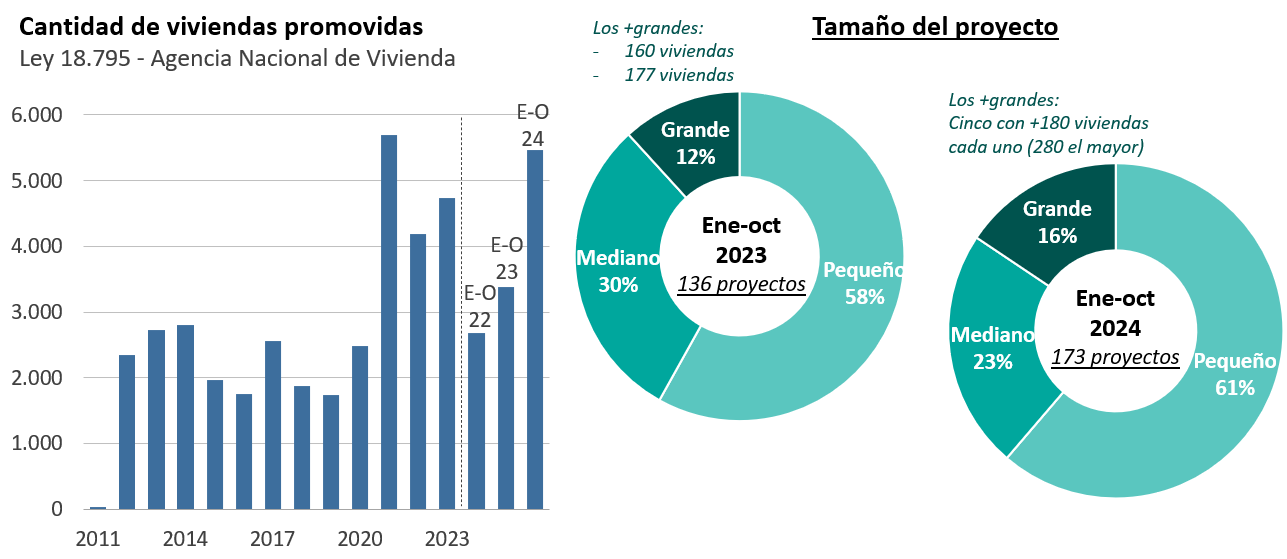

RA: Ahora, Delfina, ¿ese impulso también se ve en términos de la cantidad de viviendas comprendidas en esos proyectos?

DM: Si, y el aumento es incluso de mayor magnitud. Esos 173 proyectos comprendieron unas 5.470 viviendas, que es un 62% más de viviendas que lo que implicaron los proyectos promovidos en enero-octubre del año pasado. Eso se dio a instancias de una mayor proporción de proyectos “grandes” (esos que tienen más de 50 viviendas), que representaron el 16% del total frente al 12% el año pasado. Además, esos proyectos “grandes” fueron bastante más grandes este año. Mientras que en 2023 los dos más grandes tenían 160 y 177 viviendas cada uno, este año se promovieron 5 proyectos con más de 180 viviendas cada uno, el más grande con 280. Ese, el más grande, se ubica en Canelones, en Ciudad de la Costa y los otros 4 en Montevideo: en Mercado Modelo, Tres Cruces y Unión.

RA: Por ahí quería ir, por la ubicación. Otras veces comentamos que la concentración de los proyectos promovidos estaba bajando en Montevideo y se estaban viendo más proyectos en el interior del país, ¿esa dinámica se mantuvo este año?

DM: Si. El grueso de la cantidad de proyectos sigue siendo, como es previsible, en Montevideo y en menor medida en Canelones, pero si hacemos la comparación con años anteriores, por ejemplo 2019 para poner una referencia previa a los cambios reglamentarios de 2020, se ve esa “descentralización” que mencionas. En 2019 la participación de Montevideo era superior a 80%, y el resto se repartía con un 14% en Canelones y solo dos proyectos en Florida y uno en Paysandú. Este año la participación de Montevideo fue de 57%, muy por debajo de ese 80% de 2019 e incluso menor al promedio de 65% que se observó en 2021, 2022 y 2023. En contrapartida, se destaca el aumento de la participación de Canelones hasta un 20%, seguido por Maldonado con 9% y un restante 12% que se reparte entre 8 departamentos.

RA: Para terminar, Delfina, Emiliano decía al principio que los dos bloques partidarios que disputarán la presidencia plantean modificaciones para estos esquemas de promoción a la inversión, ¿eso podría frenar este buen dinamismo? ¿Cómo lo ven en Exante?

DM: Como dijo Emiliano, en general los dos regímenes fueron valorados por ambos candidatos, aunque es cierto que hubo comentarios en torno a establecer alguna modificación en los mismos. Todavía resta por verse por donde van esas modificaciones y cómo se implementan, no necesariamente van a suponer un freno importante en estas cifras. Pero sí es una hipótesis posible que los empresarios estén asumiendo un riesgo de cambios en estas normativas y por tanto queriendo asegurar los beneficios apurándose en la presentación de los proyectos. Esa es una hipótesis que puede explicar el “boom” de este año y sobre todo de este segundo semestre.