El sistema financiero se encuentra estable a pesar de los efectos de la pandemia.

EMILIANO COTELO (EC): Esta semana el Banco Central del Uruguay terminó de publicar un conjunto de datos respecto al desempeño del sistema bancario en los primeros nueve meses de este 2020.

Por eso, nos pareció oportuno dedicar nuestro espacio de análisis económico de hoy a recorrer cómo les está yendo a los bancos en este año tan particular. ¿Están creciendo los créditos y los depósitos? ¿Hay matices a nivel sectorial? ¿Qué está ocurriendo en términos de morosidad y rentabilidad? Lo conversamos en los próximos minutos junto a la economista Alicia Corcoll, de Exante.

ROMINA ANDRIOLI (RA): Alicia, si te aparece arranquemos este análisis por el lado de los depósitos y empecemos por ubicar a nuestros oyentes acerca de cuál es el tamaño que tiene el sistema bancario uruguayo mirado desde esa perspectiva.

ALICIA CORCOLL (AC): De acuerdo. Al cierre de setiembre los bancos uruguayos tenían depósitos por aproximadamente US$ 34.800 millones. De ese total, hay depósitos de ahorristas en el Banco Hipotecario por unos US$ 800 millones, luego tenemos unos US$ 15.500 millones en el BROU y finalmente unos US$ 18.500 millones en la banca privada. En estos números estrictamente estoy incluyendo a los depósitos y algunos otros pasivos que tienen los bancos, pero las conclusiones no cambian en lo sustantivo.

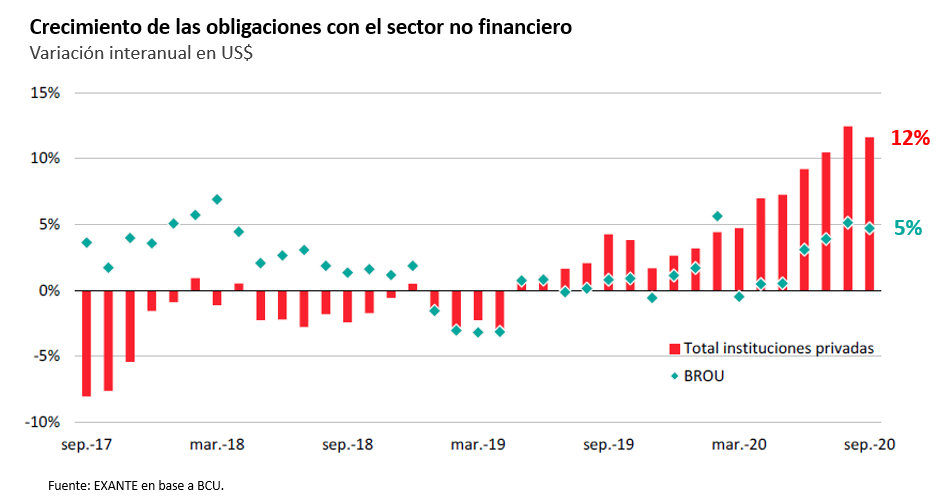

Con estas cifras y si nos centramos exclusivamente en la dinámica de los depósitos en el BROU y en la banca privada (es decir, si dejo de lado al BHU), estamos hablando de que a setiembre el saldo depositado era un 8% más alto que el que había en setiembre de 2019, porque crecieron un 5% en el BROU y un 12% en el conjunto de los bancos privados.

Acá me parece interesante marcar, que no solo estamos viendo crecimiento de los depósitos en lo que va de este año, sino que además el crecimiento está siendo bastante más intenso que el que hubo en años previos (en 2018 subieron 1% y en 2019 subieron 2%).

RA: Sorprende este dinamismo de los depósitos ¿Cómo lo están analizando ustedes? ¿Qué tan generalizado está siendo el aumento?

AC: Hay datos con bastante apertura y lo que indican es que el crecimiento de los depósitos se está dando en las dos monedas (con más dinamismo en la operativa en dólares que en moneda nacional, pero subiendo en los dos casos) e incluso también cuando uno lo mira por residencia. Los depósitos de residentes son obviamente los que más pesan en el sistema, pero en estos meses también ha venido subiendo el volumen de depósitos de no residentes, que en setiembre crecieron 11% en la comparación interanual.

En cualquier caso, nos parece que no hay que perder de vista que con una economía que no tendrá demasiado impulso en 2021, es difícil que puedan repetirse tasas de crecimiento en los depósitos tan altas como estas hacia adelante.

RA: Está claro. Miremos ahora los datos de endeudamiento, ¿allí también estamos viendo una mayor operativa este año?

AC: No, los créditos están cayendo. Para contextualizar, en el sistema bancario el crédito total rondaba los US$ 14.600 millones en setiembre, compuesto por: US$ 1.350 millones del BHU, US$ 4.400 millones del BROU y US$ 8.900 millones de los bancos privados lo cual a nivel agregado implica una baja de 2% frente a un año atrás.

Igual destaco que la magnitud de esta baja es moderada es menor a la del año pasado (cuando el crédito cayó 4%) y diría además que es pequeña para lo que podría haberse esperado al inicio de la crisis sanitaria, cuando se temía por un potencial corte en la cadena de pagos de la economía.

Lo otro que estamos viendo es que en los créditos sí hubo un comportamiento muy diferente según moneda. De hecho, a setiembre el crédito en moneda extranjera bajó 2% en el BROU y 4% en los bancos privados frente a un año atrás, mientras que el crédito en moneda nacional está creciendo a tasas interesantes: 20% en el BROU y 16% en la banca privada si lo medimos en pesos.

RA: – Me imagino que también tiene que estar habiendo dinámicas muy diferentes según sector de actividad, ¿verdad? ¿Hay información sobre eso?

AC: – Sí. Casi el 60% del crédito bancario en Uruguay es a empresas, unos US$ 8.700 millones aproximadamente. Allí los grandes sectores que tienen más volumen son naturalmente el agro, la industria y el comercio.

El comportamiento sí está siendo muy heterogéneo, destacando por un lado una caída en los créditos a la industria, una estabilidad en el agro y un incremento en la construcción, en el comercio (sobre todo por el BROU) y en los hoteles y restaurantes (esencialmente por la banca privada).

RA: ¿Y cómo está impactando el SIGA Emergencia en este sentido? ¿Cuánto volumen de crédito traccionó ese programa?

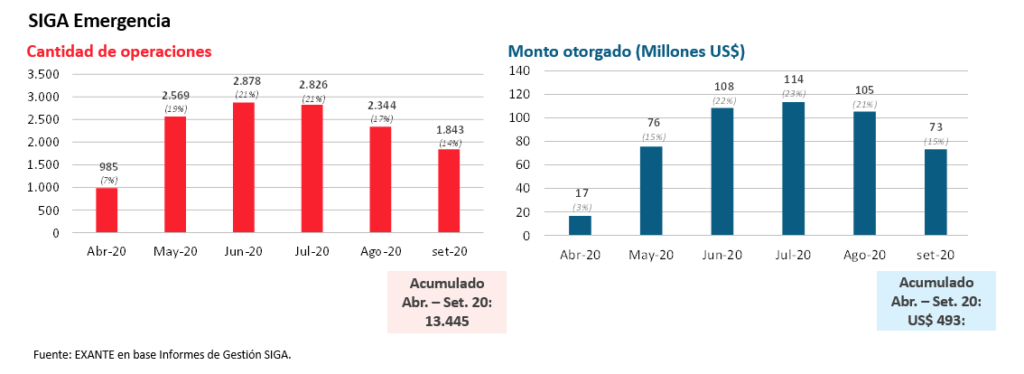

AC: Buena pregunta. De acuerdo a la información oficial del Sistema Nacional de Garantías, entre abril y setiembre el SIGA Emergencia canalizó unos 13.400 créditos a micro, pequeñas y medianas empresas por un monto total de US$ 490 millones, con una operativa muy alta sobre todo en junio y julio pero que siguió siendo importante en agosto y setiembre.

Frente al volumen total de crédito no son números tan grandes, pero por supuesto no dejan de ser relevantes. Es importante que esté este canal para las empresas “chicas” y ahora que se aprobó la extensión del programa también a grandes empresas, podríamos empezar a ver allí un impulso adicional.

RA: Con este contexto, ¿qué está pasando con la situación de endeudamiento de las empresas? Me refiero por ejemplo a si está subiendo la morosidad.

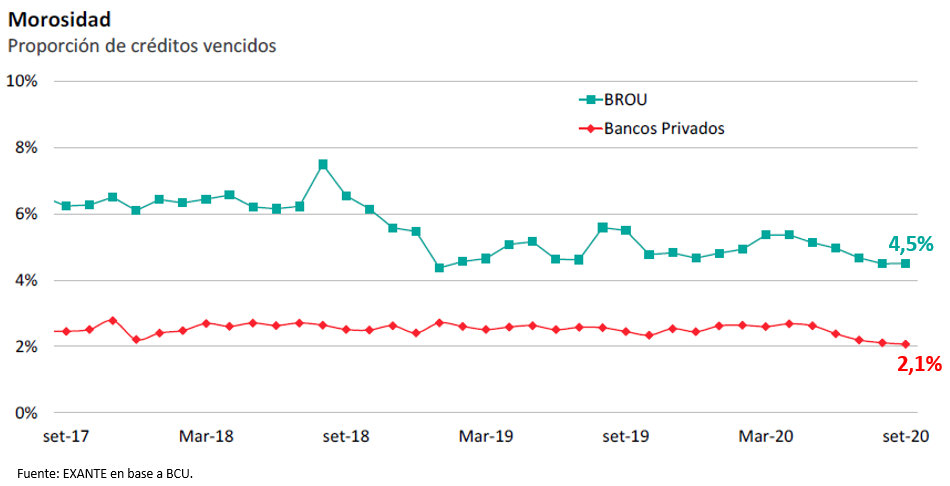

AC: Hasta setiembre lo cierto es que vimos una menor morosidad. En los bancos privados la proporción de créditos vencidos promedió un 2,1%, cuatro décimas menos que en diciembre. En el BROU la mora es bastante más alta, de 4,5%, pero ahí también hubo una baja de algunas décimas en lo que va del año.

Es importante tener presente que estos últimos datos de mora todavía están afectados por las medidas de aplazamiento de vencimientos que se implementaron – habilitadas por el Banco Central – para mitigar los impactos de la crisis. O sea que lo clave es monitorear cómo siguen evolucionando estos ratios de mora en los próximos meses, en tanto se vaya disipando ese efecto.

RA: Ya para ir cerrando ¿cómo les está yendo a los bancos en materia de rentabilidad? ¿hubo impactos en ese sentido?

AC: Claramente la situación varía entre los distintos bancos del mercado, pero la verdad es que en términos agregados e incluso con el contexto de crisis que desató el COVID, la rentabilidad de los bancos no se vio demasiado afectada en lo que va de este año.

Entre enero y setiembre el BROU acumuló ganancias por casi US$ 425 millones y los bancos privados mirados en conjunto ganaron unos US$ 270 millones, que medidos en relación al activo dejan una rentabilidad de 2,8% en el BROU y de 1,6% en la banca privada. En el banco estatal es un ratio idéntico al de igual período de 2019 y en la banca privada es solo una décima menor. Sí hubo en los dos casos un deterioro en los ingresos, pero eso fue compensado por una menor incidencia de gastos operativos.

***

Foto: Ricardo Antunez / adhoc fotos