¿Están preparadas las empresas nacionales para superar la crisis por el coronavirus?

EMILIANO COTELO (EC): La economía uruguaya ingresó súbitamente en recesión a mediados de marzo, a raíz de las medidas de distanciamiento social que debieron adoptarse para evitar una propagación rápida del coronavirus.

Para hacer frente a los impactos económicos más severos de esta crisis, el gobierno tomó medidas en el frente fiscal y el Banco Central también dispuso de algunas medidas para favorecer el crédito.

De todos modos, está claro que muchas empresas enfrentan un panorama de grandes desafíos económico-financieros y surge la pregunta entonces de qué tan preparadas están las empresas uruguayas para enfrentar este contexto.

Justamente, a propósito de este asunto, Exante divulgó el viernes pasado un informe sobre la situación financiera de las empresas uruguayas. Para examinar las principales conclusiones de ese estudio tenemos en línea al economista Pablo Rosselli, socio de la firma.

Para comenzar, ¿de dónde surgen los datos que estuvieron publicando en Twitter el viernes pasado?

PABLO ROSSELLI (PR): En Uruguay no tenemos un mercado de acciones y deuda de empresas muy importante y entonces no encontramos allí un volumen significativo y detallado de información financiera como sí pasa en otros países.

Sin embargo, muchísimas empresas (las que facturan una cifra superior a unos 3 millones de dólares por año) están obligadas a presentar sus estados financieros una vez al año en la Auditoría Interna de la Nación, cualquiera puede acceder a esa información pagando un precio por cada balance de empresa que solicite.

A partir de esa información, en Exante armamos una base de datos (LINCE) con información financiera de unas 2.000 empresas.

EC: ¿Qué tan representativa es esa base de empresas que tienen ustedes?

PR: Lógicamente, en Uruguay hay muchísimas empresas. Según el INE, en Uruguay hay unas 30.000 empresas, entre grandes, medianas y pequeñas (además de unas 150.000 micro empresas).

Nuestra base de 2.000 empresas tiene unas 800 empresas grandes, que facturan más de US$ 10 millones por año (aunque en cualquier comparación internacional una empresa de US$ 10 millones de facturación no es en absoluto grande) y unas 1.200 empresas medianas y pequeñas, que facturan menos de US$ 10 millones.

Podemos decir que la base de datos proporciona una información muy robusta para el segmento de empresas grandes, porque tenemos información para la gran mayoría de ellas y que proporciona una información razonablemente representativa del segmento de empresas medianas (que facturan desde US$ 3 millones hasta US$ 10 millones).

Aunque me adelanto a decir que no podemos sacar conclusiones robustas para todos los sectores de actividad, entendemos que es una base de datos con información muy valiosa para nuestros clientes y para el análisis económico en general.

EC: ¿Y cuáles son las grandes conclusiones que surgen del trabajo que hicieron? ¿Cómo llegan las empresas a este escenario de recesión que se plantea con el coronavirus?

PR: Lógicamente, en 2.000 empresas se observan situaciones muy variadas, pero nos pareció importante sacar algunas conclusiones o destacar algunos resultados.

En primer lugar, la rentabilidad de muchas empresas es baja.

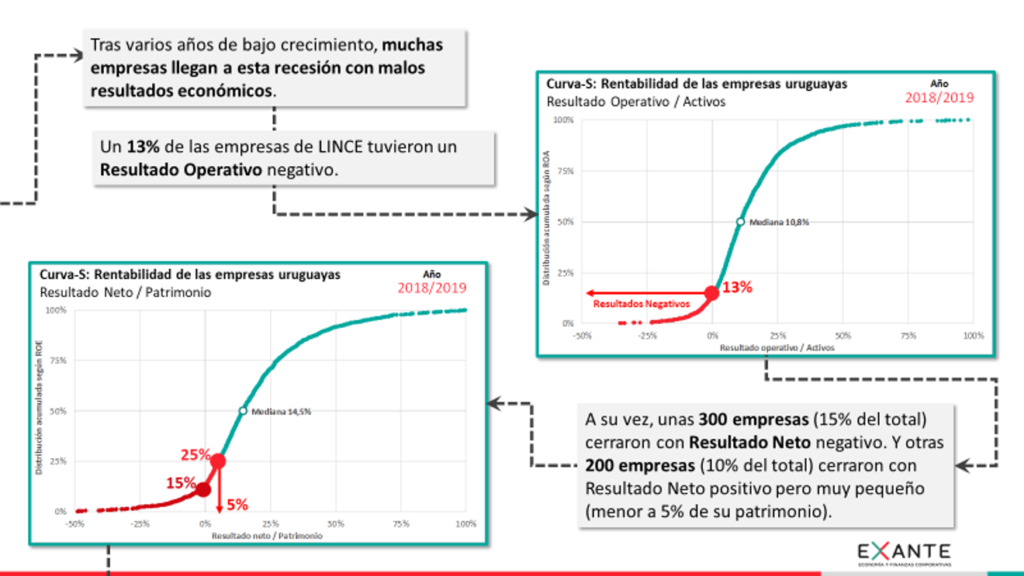

Después de varios años de muy poco crecimiento económico (comentamos otras veces que la economía uruguaya se frenó fuertemente en 2015, cuando terminó el auge de las materias primas), encontramos muchas empresas con resultados bajos.

Sobre un total de 2.000 empresas, unas 300 (un 15% del total) obtuvieron resultados negativos en el último ejercicio para el cual tenemos información.

Siempre hay algunas empresas con resultados negativos, pero este porcentaje es bastante importante. A su vez, hay otras 200 empresas (10% del total) que obtuvieron resultados positivos pero francamente muy bajos (menores al 5% de su patrimonio). En la base de datos hay empresas que llevan su contabilidad en dólares pero la mayoría lleva su contabilidad en pesos.. una rentabilidad en pesos de 5% es muy baja. De hecho, es inferior a la inflación y notoriamente menor a lo que rinde una inversión en letras de regulación monetaria. Entonces, un 25% de empresas de nuestra base tenían rentabilidad muy bajas según los últimos datos disponibles.

EC: En el informe también comentan sobre la situación de endeudamiento de las empresas ¿Podemos ver qué conclusiones sacan por ese lado?

PR: Una medida habitual para evaluar si una empresa se encuentra demasiado endeudada es comparar su nivel de deuda financiera (por la cual se paga un interés y que excluye por tanto el financiamiento habitual con proveedores comerciales) con la generación de fondos del negocio. Un indicador habitual de la generación de fondos es el llamado en la jerga el EBITDA, que es el resultado del negocio antes de pagar intereses, impuestos a la renta y antes de computar las amortizaciones de las plantas y equipamientos.

Aunque no hay un número mágico porque hay muchas variables a considerar (la industria y el crecimiento del negocio, entre otros), tomamos como una referencia de endeudamiento alto cuando esa relación supera a 3, una empresa que debe el equivalente a 3 años de su generación de fondos, la consideramos de endeudamiento elevado.

EC: ¿Y cuántas empresas encontraron con endeudamiento elevado?

PR: Encontramos unas 300 empresas con deuda financiera alta, porque la deuda superaba tres veces su EBITDA pero además había unas 100 empresas que tenían deudas financieras y simultáneamente tenían un EBITDA negativo, que implica que no generaron fondos, por lo tanto, teníamos unas 400 empresas en alguna de estas dos situaciones, un 20% del total.

EC: ¿Con cuántas reservas o disponibilidades operan las empresas? En otros términos, ¿cuánta caja tienen las empresas para aguantar un freno de la actividad económica como este?

PR: Las situaciones son muy variadas de una empresa a otra pero contrariamente a lo que se suele pensar, muchísimas empresas operan con poca caja porque en tiempos normales contar con caja es financieramente costoso.

En nuestra base LINCE, la mitad de las empresas contaba con disponibilidades equivalente a una cifra inferior a 13 días de venta.

EC: ¿Y cómo se ven modificados estas números según el tamaño de las empresas? A veces da la sensación de que pensamos que los problemas mayores están en las pequeñas y medianas empresas. ¿Es así?

PR: Lógicamente, las empresas medianas y pequeñas enfrentan muchas problemáticas propias, problemas de escala, a veces problemas de acceso al financiamiento.

Pero cuando miramos rentabilidad, en la base de datos que tenemos en Exante vemos que la falta de rentabilidad no es un problema exclusivo de empresas medianas o pequeñas. De hecho, el porcentaje de empresas con resultados negativos es más alto en las empresas grandes que en las empresas medianas y pequeñas.

También es mayor el porcentaje de empresas grandes con endeudamiento elevado que en las empresas medianas y pequeñas. aunque esto es menos sorprendente porque hay muchas empresas pequeñas que tienen menos acceso al crédito, por lo cual es lógico que haya menos sobre endeudamiento en ese segmento.

EC: A partir de esta información, ¿qué tenemos que esperar? El freno de la economía es muy importante en estas semanas. ¿Hay que aguardar problemas financieros significativos?

PR: Sin dudas, habrá muchas empresas que van a necesitar refinanciar sus deudas con el sistema financiero.

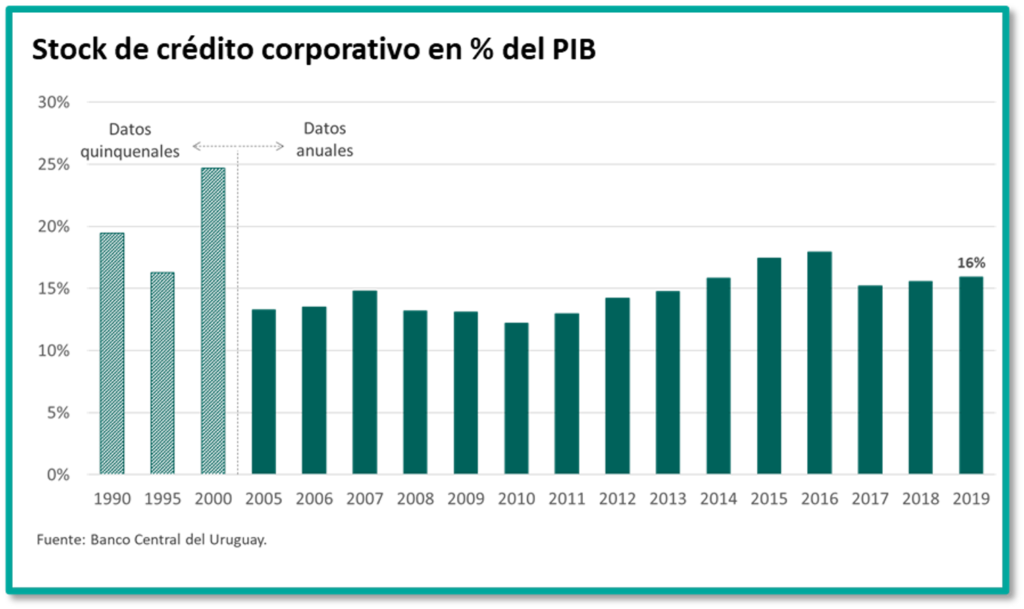

Desde una perspectiva macroeconómica, el nivel de endeudamiento de las empresas con el sistema financiero, tomadas en su conjunto, es moderado, equivale a un 16% del PIB, esa cifra por ejemplo, es notoriamente inferior al 25% del PIB que se observaba a inicios de los 2000, en la antesala de la crisis que tuvimos en 2002. Hay muchos factores que nos hacen pensar que no debemos aguardar algo comparable al 2002, pero en cualquier caso, el nivel de endeudamiento actual de las empresas es notoriamente más bajo, no deberíamos ver entonces una crisis de sobre endeudamiento como sí vimos en 2002 si la salida de la recesión es relativamente pronta.

De todas maneras y aunque se han tomado medidas importantes para preservar la cadena de pagos, para facilitar las refinanciaciones de deuda por parte de los bancos y para que éstos den préstamos nuevos, probablemente hagan falta medidas adicionales. El gobierno ya expandió fuertemente el SIGA (sistema de garantía de préstamos para pymes) pero a nuestro juicio también hay que pensar algún mecanismo de garantías para empresas grandes. Ya teníamos muchas empresas grandes con endeudamiento significativo y eso hace previsible que los bancos muestren cierta reticencia a otorgar préstamos nuevos para financiar pérdidas de este año.

Ahora, además de esa perspectiva marco, desde una perspectiva microeconómica las empresas también tienen tareas por hacer en este contexto.

EC: ¿Qué tienen que hacer las empresas?

PR: Lógicamente hay muchas empresas que no están viendo una afectación muy importante de su negocio; otras que están viendo una afectación moderada y otras que están viendo una afectación muy fuerte.

Pero en todos los casos, es muy importante conservar capital de trabajo, que es lo que se requiere para expandir la producción cuando empiece la recuperación.

Por eso, es fundamental que las empresas anticipen rápidamente cualquier faltante de fondos, que se acerquen a sus acreedores financieros cuanto antes a plantear una readecuación del plazo de pago de sus deudas, que identifiquen mecanismos de garantías adicionales que le den a los bancos la confianza para ampliar los límites de crédito.

En Exante estamos trabajando con nuestros clientes para ayudarlos a actuar con la mayor celeridad posible.

***

Foto: Nicolas Celaya/ adhocFotos

Documento relacionado: Informe sobre la situación financiera de las empresas uruguayas.

|