Foto: Javier Calvelo/ adhocFOTOS

EMILIANO COTELO (EC): “¿Qué pasa si Estados Unidos defaultea su deuda? Un evento inimaginable empieza a ser bastante imaginable”. Así tituló la revista británica The Economist un nuevo artículo sobre la eventualidad de que demócratas y republicanos no lleguen a un acuerdo para elevar el tope de deuda de Estados Unidos, lo que forzaría un incumplimiento de los compromisos financieros del gobierno norteamericano.

¿Cómo funciona esta regla fiscal en Estados Unidos? ¿En dónde están las negociaciones entre ambos partidos políticos para destrabar el problema? ¿Cuáles podrían ser los impactos si no hay un acuerdo a tiempo para evitar incumplimientos de pago? Con esas preguntas sobre la mesa, el diálogo será con Mathías Consolandich, consultor de Exante.

ROMINA ANDRIOLI (RA): La necesidad de ampliar el tope de deuda en Estados Unidos viene siendo noticia en la prensa especializada internacional hace un par de meses, pero los decibeles subieron de forma bastante fuerte en estos últimos días. ¿Podemos empezar ubicando a los oyentes con algunos datos básicos de este problema? ¿Cómo es que Estados Unidos podría estar en riesgo de hacer default a su deuda?

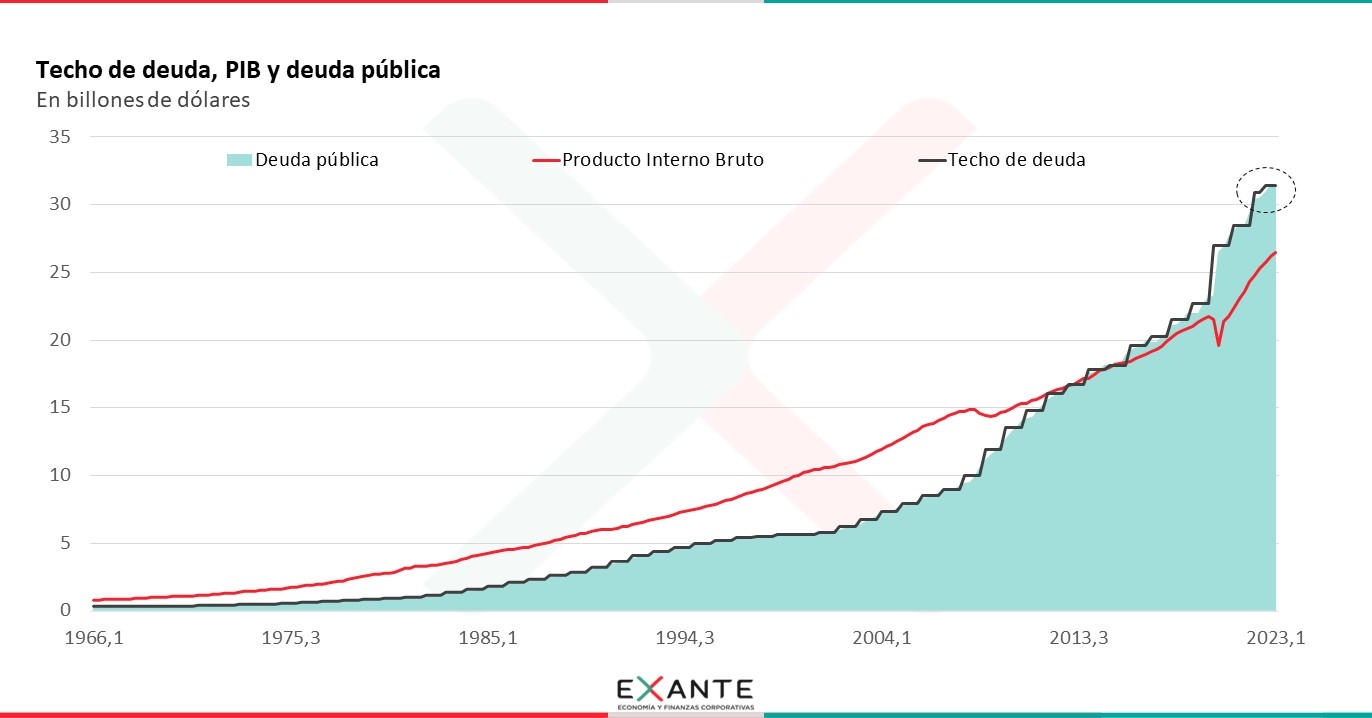

MATHIAS CONSOLANDICH (MC): Bien. Empecemos por lo básico. Estados Unidos limita por ley el volumen de deuda que puede tomar el Tesoro. El “techo” de la deuda, como se lo conoce habitualmente, se introdujo hace más de 100 años y desde entonces se ha ido ajustando en su magnitud. Actualmente son unos 31 billones de dólares, es decir miles de millones, que equivalen a un 120% del PBI de Estados Unidos.

Ese tope se alcanzó en enero y desde entonces el gobierno de Biden está buscando acuerdos en el Congreso para elevarlo. Recordemos que Biden es demócrata y su partido tiene mayoría en la cámara alta, pero los republicanos controlan la cámara de representantes.

Hasta ahora la administración de Biden venía gestionando la situación con una serie de medidas extraordinarias que permitieron seguir afrontando los gastos del gobierno federal sin mover el límite, pero la caja se está agotando y de allí que las negociaciones entre partidos se estén tensando y los mercados también están empezando a temer que no se logre un acuerdo a tiempo.

RA: ¿Cuál es la fecha límite? ¿Y qué pasaría si esa fecha llega y no hay acuerdo?

MC: No es una fecha cierta, porque depende un poco de la gestión de caja del Tesoro, pero Janet Yellen, que es la secretaria del Tesoro, ha dicho públicamente que estima esa fecha en torno al 1 de junio.

Si llega esa fecha sin acuerdo, lo que sucede es que el gobierno federal se verá impedido de hacer frente a sus obligaciones financieras. Podría recurrir a algunos artificios legales, pero en esencia significa que está en duda la capacidad de cubrir todos los gastos corrientes de la administración y al mismo tiempo pagar la deuda que va venciendo.

Hay algunos antecedentes en los que eso pasó. Lo que sucedió es que hubo un plan de priorización de gastos. La deuda no se dejó de honrar. Tampoco se dejaron de atender gastos básicos, pero sí se fueron cerrando funciones “no esenciales” del gobierno hasta que no se solucionó el tema del tope de la deuda y se pudo retomar el financiamiento normal.

RA: ¿En dónde están trancadas las negociaciones entre demócratas y republicanos?

MC: En términos muy simplificados, se podría decir que los republicanos están tomando esta instancia como una oportunidad para presionar con una agenda de reducción del gasto público, cosa que los demócratas resisten. Las posiciones de momento están bastante alejadas. Los últimos planteos de los republicanos implican recortes en la parte más “discrecional” del gasto de más de 40% para el horizonte 2024-2033.

RA: ¿A qué te referís con la parte más “discrecional” del gasto?

MC: Al gasto no afectado a pago de intereses, a sostener el sistema de Seguridad Social, a atender el sistema de salud, a temas de defensa y a un par de otros rubros que se entienden casi que “intocables”.

Sino que cuando estoy hablando de gasto más “discrecional” me estoy refiriendo a el resto del gasto que incluye gastos de funcionamiento y gastos en programas menos “críticos” por decirlo de algún modo. Estas partidas más discrecionales, suman (en números redondos) un 15% del total del gasto. El total del gasto federal está en unos 23% del PBI, con lo cual estas partidas son aproximadamente 2,6% del PIB. De allí que los recortes que están planteados sean tan importantes en estos rubros. De lo contrario no terminarían moviendo la aguja.

RA: Parece muy poco intuitivo que no pueda aparecer un punto medio en las negociaciones, más cuando el escenario alternativo implica llevar a la economía al default, al menos parcial, de sus obligaciones. ¿Es una estrategia el dilatar la negociación hasta el último momento?

MC: Puede ser. En el pasado también sucedió así, tanto con demócratas como con republicanos en el gobierno y en la oposición. Es una oportunidad política que el partido que es oposición en general no deja pasar desapercibida.

Lo que algunos analistas políticos están señalando ahora como más riesgoso es que estamos viendo una fragmentación política importante en Estados Unidos, que de alguna manera hacen más costoso el compromiso con un acuerdo. En un escenario fragmentado, las posiciones más extremas “pagan” por decirlo de algún modo desde el punto de vista político. Para los demócratas es muy costoso ceder en algunos programas que han sido bandera (ej. temas relativos al cambio climático) y para los republicanos es muy atractivo pedir achique drástico del Estado.

Es más, el foco de los republicanos está más en la reducción de gasto que per sé que en mejorar el resultado fiscal, que es lo que en última instancia determina la sostenibilidad de la deuda. Recordemos que en el último gobierno republicano, el de Trump, se dispuso de una rebaja de impuestos, que va justamente en el sentido contrario de lo que se discute ahora. Es decir, antes de la ampliación del gasto por Covid, el déficit federal en Estados Unidos ya venía aumentando.

RA: ¿Cuál viene siendo la reacción del mercado a este panorama de no acuerdo?

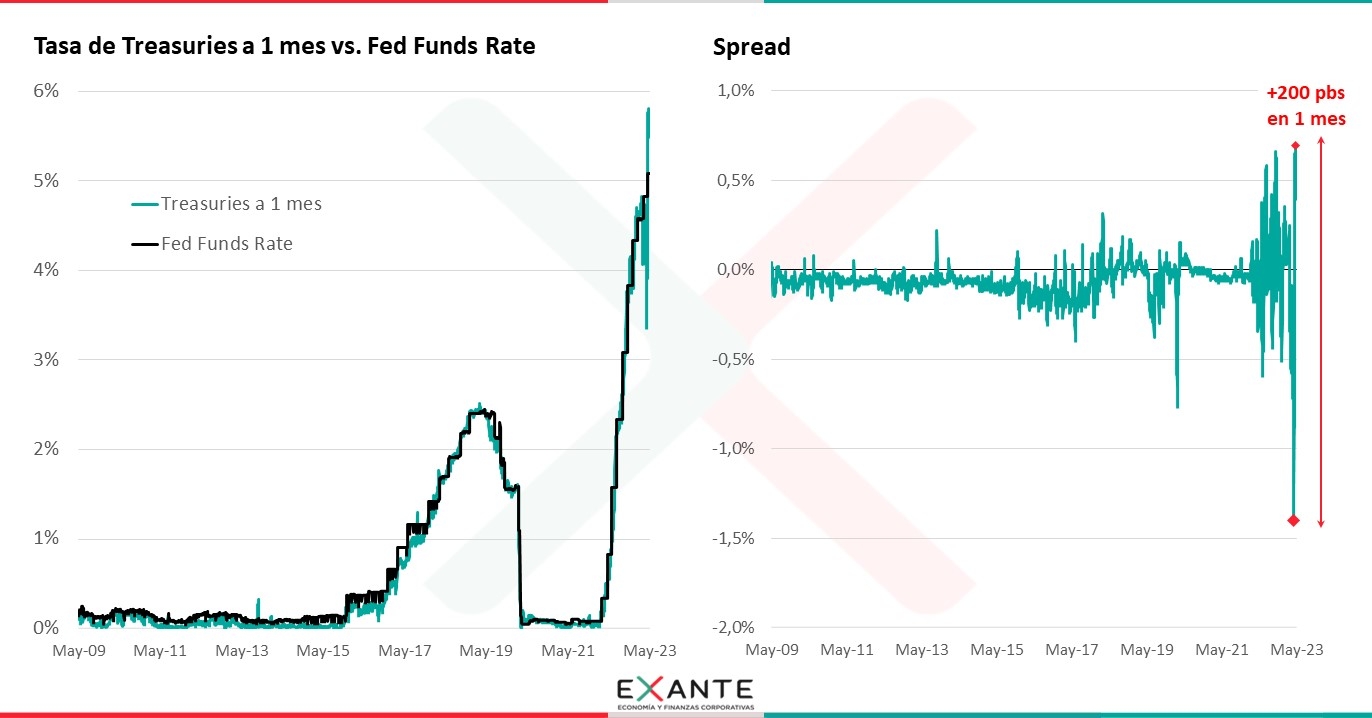

MC: Subieron las tasas que el mercado le pide a los bonos del tesoro de Estados Unidos que vencen después del 1 de junio, indicando algo más de riesgo de repago. Esta semana se licitó una nota a 20 días y pagó una tasa de 6,20% anual, que es lo más alto que ha pagado un bono norteamericano a cualquier plazo en al menos dos décadas. Es cierto que veníamos de años de tasas muy muy bajas en el mundo, pero que los Treasuries paguen tanto más que la tasa de referencia de la Fed (que hoy está en torno a 5%) es muy atípico y da cuenta de un mercado “inquieto” con la perspectiva de corto plazo.

Dicho eso, los rendimientos a plazos más largos se han movido menos. Las bolsas, a su vez, han acumulado un par de días de pérdidas más o menos relevantes esta semana, pero los principales índices no están fuera de los rangos de fluctuación de los últimos dos meses.

En otras palabras, creo que esto es consistente con que el escenario base sigue siendo que habrá acuerdo, y que, si por alguna razón se llega al límite sin acuerdo, será un “accidente” de poco tiempo.

RA: ¿Podemos repasar qué pasó con los mercados las últimas veces que no hubo acuerdo para ampliar el techo de la deuda?

MC: Paradójicamente los bonos del Tesoro de Estados Unidos tendieron a valorizarse, porque operaron como activo de refugio en contexto de caída de las bolsas y bastante incertidumbre. Al fin y al cabo, acá hay que tener presente estos Treasuries han sido históricamente el paradigma de instrumento seguro y líquido. Seguro porque justamente se le asigna una probabilidad muy baja al riesgo de que el gobierno estadounidense no pague esos títulos. Y líquido por la profundidad que tiene este mercado, que le permite al inversor que no quiere quedarse con el bono hasta el vencimiento poder desprenderse del activo en cualquier momento y que haya del otro lado un comprador.

Justamente esa profundidad del mercado hace que acá también hay un tema de volumen. Hoy circulan en el mercado unos 25 billones de dólares en instrumentos del Tesoro americano. No hay oferta de ningún otro activo sustituto. Es más, si sumáramos todos los bonos de los otros países del G7 juntos llegaríamos a un monto apenas similar. Esto habla de la importancia sistémica que tienen los Treasuries en la arquitectura financiera internacional y de lo feo que puede ponerse el escenario si por alguna razón estos instrumentos perdieran su atributo de “libres de riesgo”.

La clave en otros episodios de demoras en el ajuste del límite de deuda es que fueron cortos. Entonces, el mercado nunca descreyó de que Estados Unidos seguiría honrando su deuda y por lo tanto estos bonos no perdieron su valor como resguardo de liquidez, como garantía de otros créditos, como respaldo patrimonial de los bancos y tantas otras funciones que hoy cumplen. Sería muy inexplicable que las discrepancias entre demócratas y republicanos se llevaran al extremo de que Estados Unidos pierda su estatus en el mercado financiero global, pero por la misma razón es bastante inquietante que esos escenarios empiecen a aparecer en el debate como escenarios posibles.