Foto: Pablo Vignali / adhocFotos

EMILIANO COTELO (EC): La inflación en Estados Unidos fue llamativamente baja en junio, dejando la puerta abierta para que la Reserva Federal se embarque en un proceso de recortes a la tasa de interés de referencia.

Las expectativas sobre las decisiones de política monetaria del principal banco central del mundo siempre se miran con atención, por las reacciones que pueden desencadenar en las bolsas, el valor de las monedas y el costo de financiamiento de la deuda.

¿Comenzará ahora el ciclo de baja de tasas en Estados Unidos? ¿Qué impactos tiene un escenario como este sobre el valor del dólar en nuestro país? Les proponemos conversarlo con Mathías Consolandich, economista de Exante.

ROMINA ANDRIOLI (RA): La semana pasada se publicaron los datos de inflación en Estados Unidos que marcaron el menor incremento en los precios en más de tres años, ¿podemos repasar los principales destaques de esos números?

MATHÍAS CONSOLANDICH (MC): Sí, claro. El Índice de Precios al Consumo en realidad bajó ligeramente en junio. Es decir, tuvimos una pequeña caída en los precios minoristas a instancias de un descenso importante en los precios de la energía. Eso llevó a la inflación en términos anuales a bajar de 3,3% en mayo a 3% en junio.

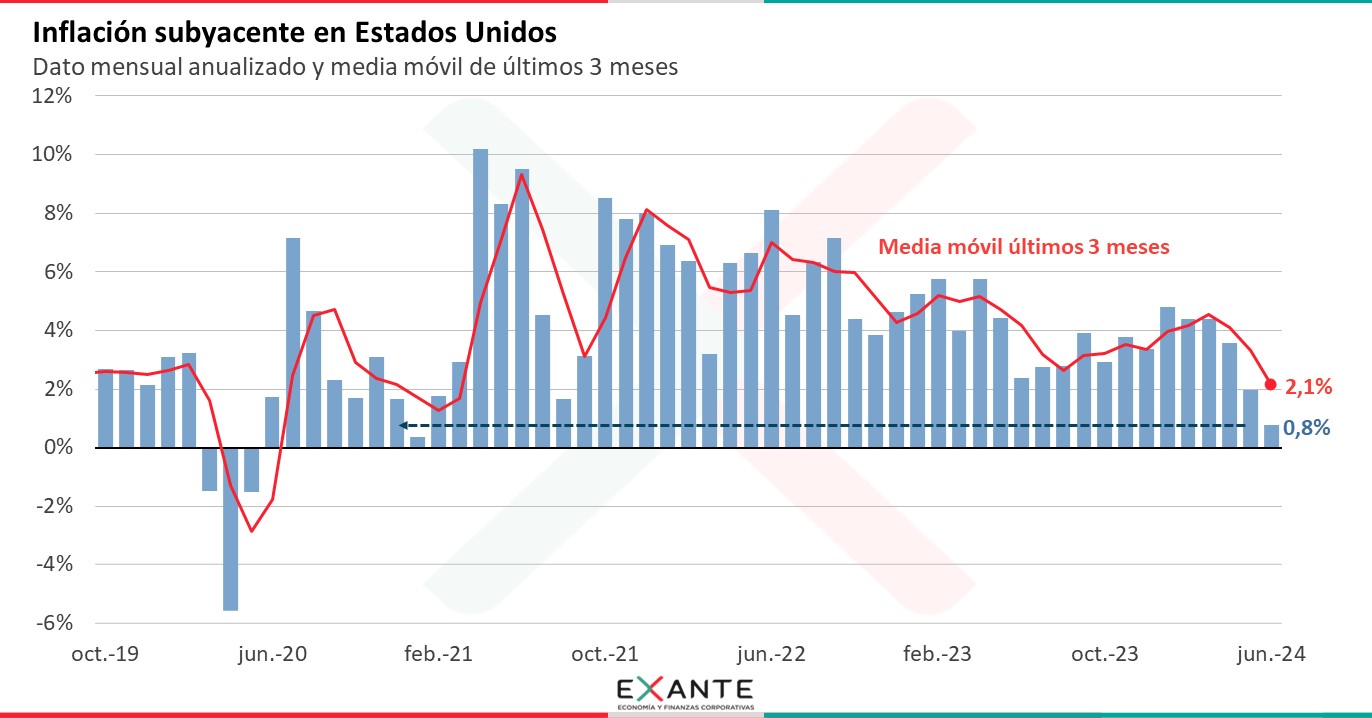

Sin embargo, lo más destacable fue que todas las mediciones de inflación relevantes se moderaron. La inflación subyacente, por ejemplo, que excluye variaciones en los precios de los alimentos y de la energía, fue la menor desde inicios de 2021. En términos anualizados, la medición apunta a una inflación menor a 1% anual.

Es un valor atípicamente bajo y no necesariamente es indicativo de que la inflación siga corriendo a ese ritmo en los próximos meses. Pero, en cualquier caso, consolida un panorama de menor inflación por tercer mes consecutivo que contrasta con lo que fue la dinámica a inicio de este año.

RA: Con este panorama Mathías, ¿podemos decir que ahora sí estamos próximos a volver a los niveles de inflación que había antes de la pandemia?

MC: Estados Unidos tuvo un empuje inflacionario grande a la salida de la pandemia, que llevó a la inflación próxima a los dos dígitos. Sabíamos que el primer tramo del recorrido de normalizar esa inflación iba a ser el más sencillo. Bastaba con que no se repitieran aumentos en los precios de la magnitud que se observaron en 2021 para que viéramos a la inflación bajar en la medición doce meses. Y eso es lo que observamos durante buena parte del año pasado.

Sin embargo, el último tramo para llegar el objetivo de 2% que tiene la Reserva Federal iba a ser complejo porque la suba de la inflación se arraigó en la economía, en la formación de precios, en los aumentos de salarios.

Los primeros meses del año habían generado preocupación en los mercados, porque anticipaban que esa última milla podía ser costosa. Entre enero y marzo hubo más inflación a la esperada, lo que llevó a un cambio en las expectativas de los agentes sobre cuál iba a ser el accionar de la Fed con su política monetaria. Se pasó de un escenario esperado de bajas agresivas a la tasa de interés este año a uno en el que las tasas permanecerían altas por más tiempo.

Pero los últimos datos de inflación que venimos comentando fueron significativamente mejores. En los últimos tres meses la inflación subyacente promedió 2,1% en términos anualizados, los salarios vienen moderando su ritmo de aumento y las expectativas de inflación también cedieron.

¿Quiere decir eso que la Fed ya hizo su trabajo y estamos camino sin sobresaltos a que la inflación se quede en 2%? Probablemente todavía es pronto para afirmar eso, pero estos datos son un paso en la dirección correcta y parecen dejar espacio a que la Fed finalmente se decida a bajar la tasa de interés.

RA: ¿Eso es lo que esperan los mercados Mathías? ¿Qué la Fed baje la tasa de interés en la reunión que tienen a fines de este mes?

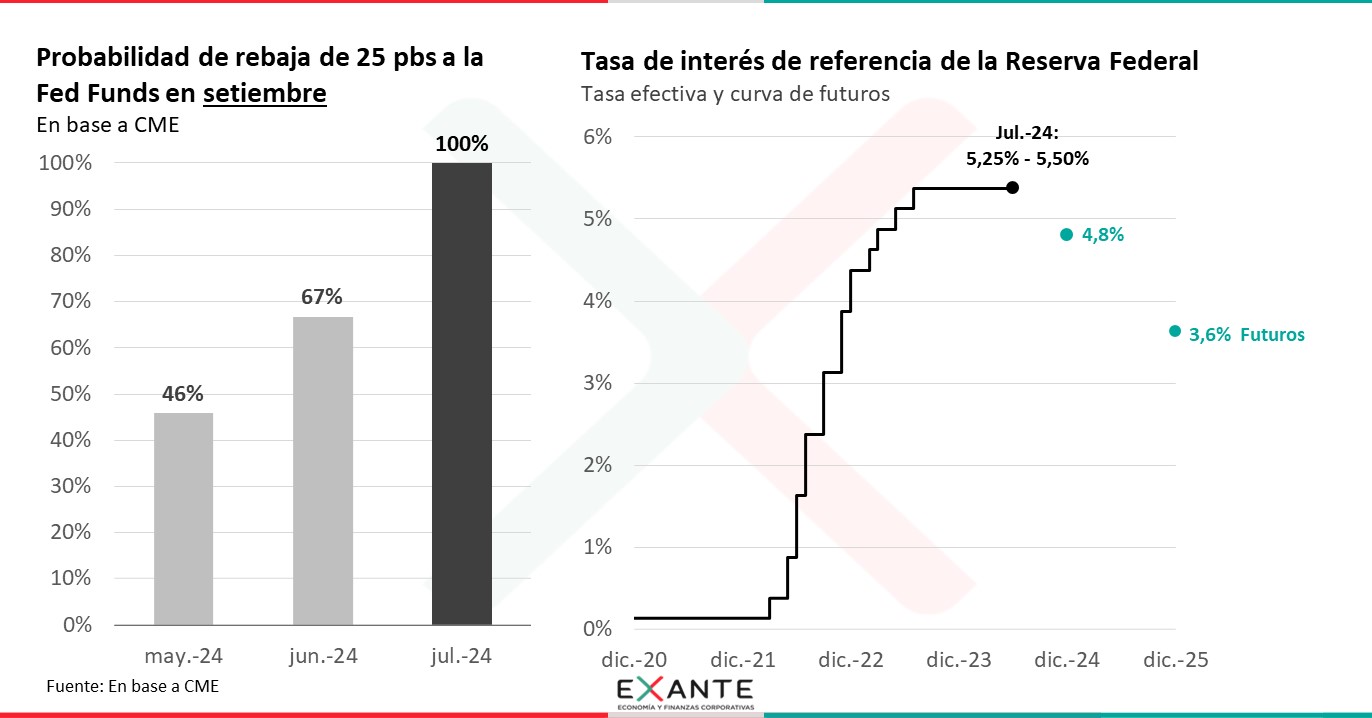

MC: No necesariamente este mes. Probablemente lo que veamos en la próxima reunión es a la Fed moderando su discurso y señalando algo más de espacio para bajar las tasas durante este año (a diferencia de lo que hizo en junio). Algo de eso ya está haciendo el presidente de la Fed en sus últimas apariciones públicas de estos días.

Los mercados lo que descuentan es que ese primer recorte de la tasa va a ocurrir en setiembre y va a ser de unos 25 puntos básicos. Para el resto del año se espera otro recorte de igual magnitud, que dejaría a la tasa en el rango de entre 4,75% y 5% anual. En tanto, para 2025 se apunta a una senda de recortes mas importante, con la referencia cerrando el año entre 3,5% y 3,75%.

Esto supone un cambio relevante respecto a las expectativas de estos últimos meses, que como decía eran más bien de que las tasas permanecerían en torno al nivel actual este año.

RA: ¿Qué significa este cambio en las expectativas de tasas en Estados Unidos para el resto del mundo?

MC: Como conversamos otras veces en este espacio, tasas más bajas en Estados Unidos significa que se reduce la referencia de tasa “libre de riesgo”. Eso implica que se abarata el financiamiento para todos.

Además esto supone un cambio de perspectiva respecto al contexto de “dinero más caro” que tuvimos en los últimos años. Eso puede redinamizar el flujo de capitales a los mercados emergentes que había menguado en los últimos meses y que significaron caídas en los principales índices accionarios de estos mercados y también exigencia de rendimientos algo más altos en los bonos emergentes.

Tasas más bajas también genera condiciones para un dólar más débil a nivel internacional.

Y los movimientos relativamente importantes en las variables financieras que vimos en estas últimas semanas van en esa línea.

RA: Vayamos por ahí Mathías. ¿Cuáles fueron los principales movimientos en las variables financieras de estos días?

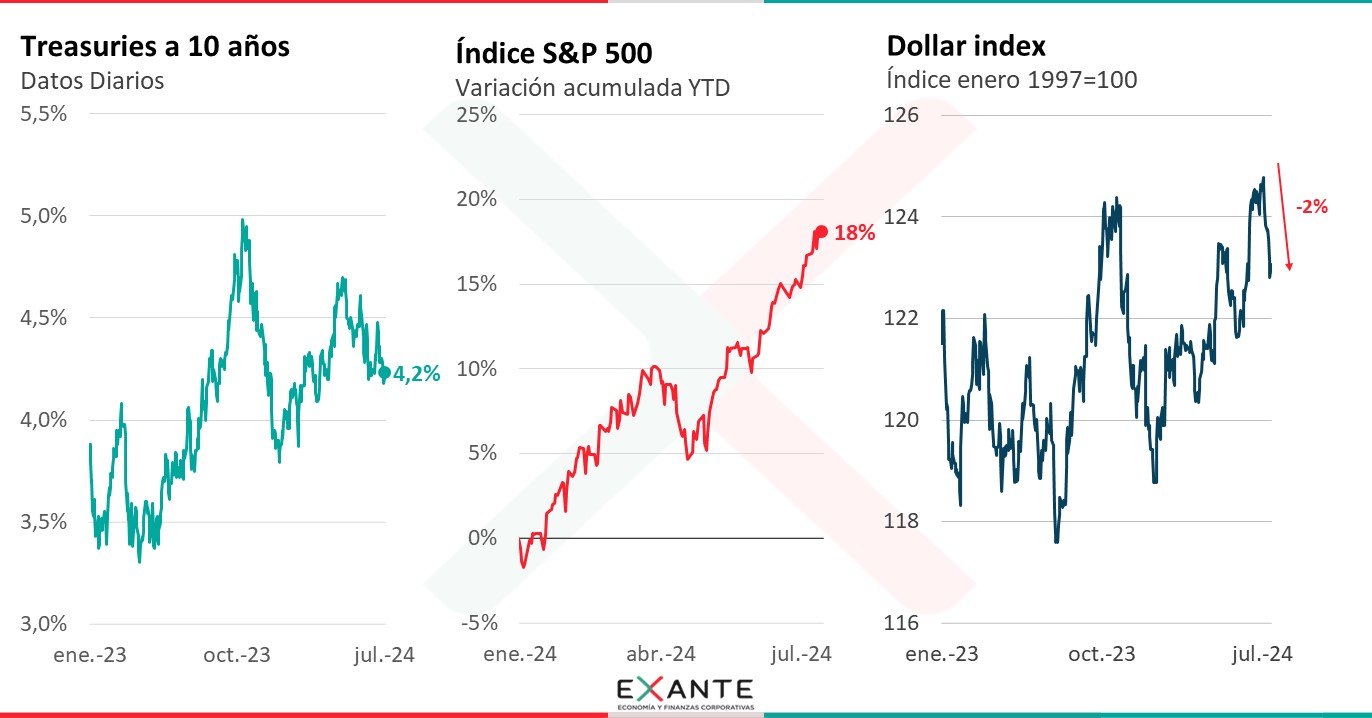

MC: Por un lado, la curva de rendimientos de los Treasuries en Estados Unidos se ajustó sensiblemente a la baja, con caídas en todos los plazos. La tasa de los bonos a 10 años, por ejemplo, volvió a 4,2% anual, un nivel 50 pbs menor al máximo que había tocado este año.

También se observaron ganancias importantes en las bolsas (como decíamos de bajarse la tasa se abarata el financiamiento para las empresas). En Estados Unidos los principales índices están en récord históricos, el índice S&P 500 se encuentra arriba de los 5.600 puntos y acumula un incremento de casi 20% en el año. También se vieron aumentos importantes en las bosas de mercados emergentes.

RA: ¿Y qué paso a nivel del dólar? ¿Es esperable que veamos un impacto en el valor del tipo de cambio en nuestro país?

MC: Con respecto al dólar se observó un debilitamiento importante a nivel global en estos últimos días. En línea como decía con que una política monetaria menos restrictiva en Estados Unidos genera condiciones para un dólar menos potente. En ese sentido, el Dollar Index (que mide la evolución del dólar respecto a una canasta de monedas relevantes) cayó casi 2% en la última quincena. Los movimientos incluso fueron mas importantes respecto de monedas en mercados emergentes.

En ese marco y dado el debilitamiento que registró frente a varias monedas regionales, como en Brasil en particular, donde el cayó de R$ 5,70 a R$ 5,45, no podemos descartar que este escenario tenga algún impacto sobre el tipo de cambio a nivel local en las próximas jornadas.