El viernes el Banco Central divulgó su informe de Balanza de Pagos correspondiente al primer trimestre de 2017. Este informe permite analizar qué sucede con nuestro comercio exterior de bienes, con los servicios turísticos, con la remisión de utilidades de las empresas extranjeras al exterior y con los flujos financieros que se dan entre nuestro país y el resto del mundo.

Por ejemplo, los medios de prensa destacaron el fin de semana que la inversión extranjera directa cayó sensiblemente en los últimos años y que se ubicó en los doce meses a marzo en menos de 2 % del PIB.

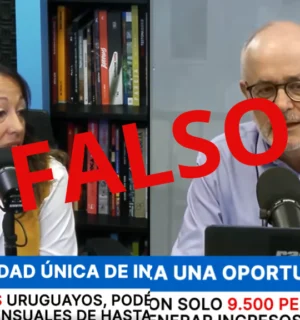

Romina Andrioli (RA): Sobre este tema, en seguida el diálogo es con el economista Pablo Rosselli, socio de la consultora Deloitte. Pablo, antes de ingresar de lleno en el análisis, quizás sería bueno recordar brevemente qué es y cómo debe interpretarse la balanza de pagos del país…

Pablo Rosselli (PR): La balanza de pagos registra todas las transacciones económicas que se dan entre un país y el resto del mundo y tiene dos grandes componentes: la cuenta corriente y la cuenta capital.

La cuenta corriente se compone de 3 partes. La más intuitiva es la que corresponde al balance comercial, es decir, la diferencia entre todo lo que Uruguay exporta y todo lo que Uruguay importa, considerando tanto bienes como servicios. Luego tenemos una segunda parte que registra básicamente los pagos de intereses y dividendos que hacemos al exterior por la deuda uruguaya en poder de no residentes y por utilidades que generan en el país las empresas de propiedad extranjera. Y luego hay un tercer componente que es el saldo de transferencias, que incluye cosas como donaciones y remesas de uruguayos en el exterior, pero que es muchísimo menos relevante en magnitud.

RA – ¿Y qué se registra a nivel de la cuenta capital, que señalabas era el segundo componente de la balanza de pagos?

PR: – En la cuenta capital se registran las transacciones con agentes del exterior asociadas a inversiones… tanto en la forma de inversión extranjera directa (que es cuando extranjeros compran activos o empresas en el país y que retienen el control en la gestión de esos activos o empresas) como en la forma de otras inversiones financieras (por ejemplo a través de la compra de deuda emitida por el gobierno uruguayo o por agentes privados que residen en el país).

La suma de estos dos componentes, cuenta corriente y cuenta capital, equivale al saldo de la balanza de pagos, que a su vez es igual a la variación de reservas en el Banco Central.

RA – Venía bien ese recordatorio que hacemos cada tanto, Pablo… Yendo ahora a las cifras concretas, ¿qué pasó con la cuenta corriente?

PR – En el año móvil a marzo el saldo en la cuenta corriente fue superavitario en US$ 280 millones, equivalentes a 0,5 % del PIB. Eso supone una mejora notoria frente a los últimos años. Por ejemplo, al cierre de 2015 teníamos un déficit de corriente que superaba los US$ 1.000 millones… Hoy, en cambio, estamos en una situación de leve superávit.

RA – ¿Y cómo debemos interpretar ese cambio, Pablo?

PR – Este cambio significa que hemos pasado de una situación en la que gastábamos por encima de lo que producíamos, a una situación donde el gasto y la producción están relativamente equilibrados.

Entre 2010 y 2014 nuestro déficit de cuenta corriente era en promedio de un 4 % del PIB. Eso quiere decir que durante esos años, a nivel agregado el país gastaba notoriamente más de lo que producía y el resto del mundo financiaba nuestro exceso de gasto… A partir de 2015 el déficit en cuenta corriente empezó a bajar, porque el país empezó a ahorrar más, y en el último año móvil a marzo, inclusive llegamos a tener ese superávit de 0,5 % del PIB que comentábamos recién.

RA – ¿Cómo se logró este superávit en la cuenta corriente? Te lo pregunto porque si pensamos en el gobierno, el déficit fiscal sigue siendo importante… mayor al 3 % del PIB.

PR – Está bien tu observación, Romina. Y es que justamente lo que está ocurriendo es que este déficit a nivel del sector público está siendo compensado por un ahorro del sector privado. Aunque el sector público no está ahorrando y de hecho ha mantenido un déficit fiscal importante, el sector privado pasó de ser deficitario (de gastar más de lo que producía) hace unos años a ser superavitario… El ahorro privado compensa el exceso de gasto en el gobierno.

RA – ¿Y cómo terminó ocurriendo eso, Pablo? ¿Cómo vemos este mayor ahorro privado al interior de la cuenta corriente?

PR – El mayor ahorro privado tiene su contracara esencialmente en el superávit que viene mostrando la balanza comercial de bienes y servicios.

En concreto, el superávit comercial estuvo cerca de los US$ 1.400 millones en el año móvil a marzo, casi el doble del superávit que teníamos hace un año… En eso fue clave el turismo… En el primer trimestre de este año el país obtuvo un superávit por turismo de US$ 800 millones, frente a US$ 500 millones en el primer trimestre del año pasado… En los últimos doce meses, el turismo le dejó al país un saldo neto de divisas de más de US$ 1.200 millones.

Y también se observó una reducción del pago de intereses al exterior y de la remisión de dividendos al exterior, que probablemente recoge que las utilidades de las empresas extranjeras se vieron reducidas en los últimos años.

RA – Y si miramos la otra parte de la balanza de pagos que mencionábamos al inicio, ¿cómo ha ido evolucionando la cuenta de capital?

PR: – Como comentamos otras veces, hasta 2014 Uruguay se benefició de un contexto externo muy favorable, que se reflejó, entre otras cosas, en ingresos de capitales a nuestro país muy abundantes, tanto bajo la forma de inversiones extranjeras directas como a través de inversiones financieras… Durante estos años, la cuenta capital mostraba un claro superávit, que recogía ingresos de capitales que financiaban el déficit de la cuenta corriente (el exceso de gasto del país).

Sin embargo, el marco externo cambió a partir de 2015 y desde entonces se ha observado una tónica de salida de capitales desde Uruguay… En la primera mitad del año pasado la salida de capitales fue muy intensa y llegó incluso a superar el 7 % del PIB… Esa salida de capitales se ha moderado notoriamente, pero todavía es importante, de 3,3 % del PIB en el año móvil a marzo…

RA – ¿Qué elementos están detrás de esas salidas de capitales?

PR – Durante varios trimestres observamos una tendencia de los agentes no residentes a deshacerse de activos locales en moneda nacional (principalmente bonos del gobierno central)… El gobierno no tuvo mayores dificultades porque al mismo tiempo las AFAPs le compraron esos bonos a los fondos del exterior… Esta tendencia de salida de capitales probablemente está cambiando… Semanas atrás comentamos la emisión de deuda en pesos que hizo el gobierno en los mercados internacionales.

RA – ¿Y qué está pasando con la inversión extranjera directa, Pablo? Como decía Emiliano, los medios destacaron el fin de semana que la inversión extranjera está en valores bajos… ¿Es así?

PR – Es así… La Inversión Extranjera Directa (IED) volvió a descender a comienzos de este año, tanto en millones de dólares como en porcentaje del PIB, tal como viene ocurriendo desde inicios de 2014. En el año móvil a marzo la IED cayó por debajo de los US$ 900 millones, un monto que representa apenas un 1,6 % del PBI… Se trata de un monto muy inferior al que supimos tener entre 2011 y 2014, cuando el país recibía más de US$ 2.500 millones de IED y, medido en relación al PIB, es el menor registro en 14 años… hay que retroceder hasta 2003 para ver un valor tan bajo de IED.

RA: – ¿Y cómo se explica eso, Pablo?

PR: – Parte de este descenso obedece al propio fin del auge de los precios de las materias primas… Eso lleva a una moderación inevitable de la inversión extranjera que venía a los agronegocios.

Sin embargo, un factor adicional que a nuestro juicio explica al menos parte de esta caída es lo extremadamente caro que se ha quedado Uruguay, algo que repercute directamente en una baja rentabilidad del sector exportador y en altos valores en dólares de todos los activos domésticos.

Recuperar niveles más elevados de inversión extranjera directa es uno de los imperativos o desafíos que tenemos por delante…

RA – Para terminar, Pablo, ¿cómo tenemos que analizar el hecho de que la balanza de pagos haya mostrado un signo negativo?

PR: – En el año móvil a marzo tuvimos un superávit pequeño en la cuenta corriente pero tuvimos también un déficit importante en la cuenta de capitales… Eso determinó que la balanza de pagos haya cerrado con un déficit de casi 3 % del PIB… Eso quiere decir que el Banco Central perdió reservas por ese monto (por unos US$ 1.500 millones).

Se trata de una pérdida de reservas importante pero mucho menos significativa que la registrada un año atrás… De todos modos no es un hecho muy preocupante, porque el Banco Central cuenta de todos modos con reservas abundantes (unos US$ 12.700 millones) y porque deberíamos aguardar un cambio de tendencia para los próximos meses.

***