La actividad de la industria manufacturera se contrajo en mayo un 16% frente al mismo mes del año pasado. Sin embargo y como viene pasando en los últimos meses, esta caída estuvo muy influida por la parada temporal de la refinería de ANCAP para tareas de mantenimiento, lo que por su peso en la industria vuelve negativa toda comparación interanual. De hecho, dejando de lado la actividad de la refinería, la producción manufacturera aumentó 2,2%.

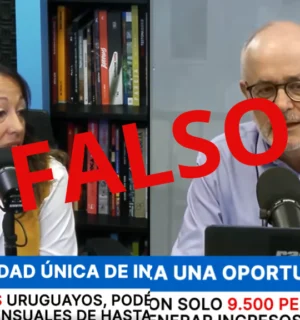

Emiliano Cotelo (EC): Con estas cifras sobre la mesa, les proponemos analizar con más detalle el desempeño que está mostrando la industria manufacturera y conversar de las perspectivas con el economista Pablo Rosselli de la consultora Deloitte.

Romina Andrioli (RA): Pablo, ¿cómo analizan estas cifras de la industria?

Pablo Rosselli (PR): Emiliano comentaba recién la incidencia que tuvo la parada de la refinería, que detuvo su producción a mitad de febrero para tareas de mantenimiento y que sigue todavía en esas tareas.

Si se excluye la refinería, la producción de la industria creció 2% en mayo frente a mayo del año pasado… Pero para tener una mejor comprensión del desempeño general de la industria nos parece más apropiado analizar lo que está pasando a nivel de lo que nosotros llamamos el “núcleo” industrial, que además de excluir la actividad de la refinería, deja también afuera las ramas de fabricación de celulosa y producción de alimentos diversos.

Como comentamos otras veces, a nuestro juicio este indicador refleja de mejor manera la tendencia general de la industria porque no contempla esas tres ramas que esencialmente se mueven en función de cuatro empresas muy grandes (como son la refinería de ANCAP, las plantas de UPM y Montes del Plata y la fábrica de concentrados de Pepsico en Colonia).

RA: – ¿Y cómo le fue entonces al “núcleo” industrial?

PR: – El núcleo de la producción industrial registró un crecimiento muy fuerte en mayo. Concretamente, en términos interanuales el núcleo industrial creció casi 9%, lo que marca una reversión frente a la caída de 0,6% que habíamos visto en abril. Se trata además de la mayor suba interanual en varios meses… desde setiembre de 2016.

RA: – Ahora, Pablo, ¿por qué hubo tanta diferencia entre ese crecimiento de 9% del núcleo industrial y la medición de industria sin refinería (que como decía Emiliano subió 2,2%)? ¿Qué pasó con la producción de celulosa y de concentrados de Pepsi?

PR: – Justamente… Además de la caída de la refinería, también hubo una fuerte contracción en la producción de celulosa (de 22% interanual) y en menor medida de la fabricación de alimentos diversos (que recoge principalmente pero no exclusivamente la actividad de la fábrica de concentrados de Pepsico).

Por lo tanto, como el núcleo justamente excluye estas tres ramas que se contrajeron, este indicador lógicamente mostró un desempeño bastante más favorable en mayo.

RA: – Esos son los datos puntuales de mayo… Ahora, Pablo, ¿qué podemos decir del desempeño de la industria en el acumulado del año?

PR: – Es pertinente la pregunta porque los datos mensuales de la industria suelen mostrar una alta volatilidad. Por eso, vale la pena considerar un período un poco más largo.

Si tomamos en cuenta el promedio de enero – mayo, vemos que el núcleo industrial se expandió casi 3% frente a igual período de 2016. Con lo cual, si bien la cifra es bastante más moderada que en la comparación mensual, de todos modos la señal sigue siendo que la industria estaría retomando una senda de recuperación gradual.

Recordemos que luego del período de contracción fuerte que tuvo la industria entre mediados de 2014 y mediados del 2016, el sector había comenzado a crecer hacia finales del año pasado, pero esta recuperación se vio prácticamente interrumpida en los primeros dos meses de este año.

Ahora estamos viendo indicios de que el sector está retomando nuevamente un mayor dinamismo, aunque persisten señales de cautela en este sector, particularmente en relación al empleo.

RA – Sobre esto te quería preguntar… De hecho, ayer en Twitter vimos algunos comentarios que marcaban un problema por el lado del empleo en la industria… Entonces, ¿podemos comentar qué está ocurriendo con el empleo en el sector?

PR – Tenemos dos indicadores relevantes… horas trabajadas y personal ocupado… Las horas trabajadas en la industria aumentaron apenas 0,2% interanual en mayo y algo más de 1% en el acumulado del año (enero-mayo de 2017 frente a igual periodo del año pasado).

Si bien ya no estamos frente al panorama de reducción sistemática de las horas trabajadas que vimos entre mediados de 2014 y mediados de 2016 (cuando se observaron caídas de más de 10% anual en varios meses), por ahora solo estamos observando un crecimiento muy magro en las horas trabajadas.

En cambio, el índice de personal ocupado de la industria (que mide cantidad de trabajadores en el sector) cayó 2% en mayo… Todavía no hay una reversión de la tendencia a la baja en este indicador.

RA: – ¿Y por qué los indicadores de empleo y horas trabajadas no se comportan mejor, Pablo?

PR: – Muchas veces hemos comentado que el país se ha quedado caro y que los sectores expuestos a la competencia internacional no tienen suficiente competitividad… En esta situación se encuentra la industria manufacturera.

Hay que tener presente que la producción industrial dejó de crecer en 2011… estuvo tres años estancada hasta mitad de 2014 y luego sufrió una contracción fuerte, de casi 10% hasta mitad de 2016… Sólo de modo muy reciente la tendencia es de recuperación lenta.

A su vez, los salarios han subido sistemáticamente en dólares y en términos reales… Para poder hacer frente a salarios más altos, las empresas necesitan aumentar la productividad… Y con ese escenario de estancamiento primero y recesión después, la única forma de mejorar la productividad que tenían las empresas era recortando el empleo y las horas trabajadas.

RA: – Pablo, está clara la explicación… Volvamos al desempeño de la producción… ¿Qué podemos decir del desempeño al interior del núcleo industrial? ¿Qué ramas se destacaron y cuáles siguieron en contracción?

RA: – Podríamos hacer la distinción entre las ramas más enfocadas a las exportaciones fuera de la región y aquellas más orientadas al mercado doméstico o regional. En el primer grupo, vemos que hay algunas ramas que siguieron aumentando su producción a buen ritmo (como los frigoríficos y la industria láctea), pero también hay otras que mostraron caídas, como la industria topista, los molinos arroceros y las curtiembres. Como vimos en los últimos meses, la industria pesquera volvió a repuntar en mayo, pero eso tiene que ver con que estamos comparando con los niveles muy bajos que se observaron el año pasado tras el cierre de Fripur, que durante décadas fue la empresa más importante del sector.

A nivel de las ramas más orientadas al mercado local o regional, el panorama también fue mixto. Por ejemplo, entre las industrias que mostraron mayores ritmos de expansión se encuentran las industrias de bebidas sin alcohol y cerveceras. También fue un buen mes para las industrias de productos farmacéuticos y medicamentos, de plásticos y en menor magnitud, para la industria de hierro, acero y metales no ferrosos. La industria automotriz siguió mostrando una reactivación notoria (creció casi 150% en el mes) aunque en este caso también vale notar que estamos comparando contra un mes donde habíamos visto fuertes caídas en esa rama. Por otro lado, entre los sectores que reportaron mayores caídas se encuentran las imprentas y editoriales, la vestimenta y la elaboración de otros productos de metal.

Este panorama heterogéneo es consistente con lo que mostró en mayo nuestro indicador de difusión, que mide el porcentaje de ramas con crecimiento frente a un año atrás. Concretamente, este índice marcó que algo más de la mitad de las ramas reportaron crecimientos… y eso también marca que todavía muchas ramas no logran recobrar un buen desempeño.

RA: – Para terminar, Pablo, ¿cómo están viendo las perspectivas para los próximos meses?

FC – Es claro que por algunos meses (mientras sigan las tareas en la refinería) la comparación interanual va a arrojar caídas significativas para el conjunto de la industria por el peso que tiene esta rama.

Entonces, va a ser clave seguir monitoreando la evolución del indicador de la industria sin refinería o el núcleo industrial. Respecto a éste último y teniendo en cuenta el desempeño reciente, probablemente sigamos viendo una tendencia de crecimiento moderado en los próximos meses… Pensamos que el año cerrará con un crecimiento cercano al 3%. De todos modos, esta es un proyección que tiene sus riesgos, sobre todo porque con el panorama de dólar débil que estamos proyectando, varias ramas seguirán enfrentando desafíos de competitividad.