Después de un 2017 de ganancias récord y tras haber arrancado este año con subas muy importantes, las bolsas a nivel mundial tuvieron una corrección abrupta entre el lunes y el martes. Pese a que ayer repuntaron, en EEUU, por ejemplo, las caídas acumuladas en febrero vienen siendo de 4 % y hay retrocesos similares en varias referencias de Asia y Europa.

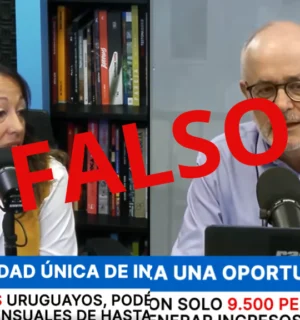

Emiliano Cotelo (EC): ¿Cuáles son los factores que impulsaron estos descensos? ¿Qué tan duradera será esta fase de turbulencia en los mercados financieros? ¿Cómo debemos mirar la situación desde nuestro país? Enseguida les proponemos conversar sobre este tema con la economista Alicia Corcoll, de la consultora Deloitte.

Romina Andrioli (RA): Alicia, comencemos repasando el desempeño de las bolsas durante estos últimos días… ¿Qué tan fuertes fueron las caídas?

Alicia Corcoll (AC): Las pérdidas de las bolsas a nivel internacional fueron sumamente fuertes en los primeros cinco o seis días de febrero, contrastando con las subas generalizadas que tuvimos el año pasado y también durante enero. Por ejemplo, en Estados Unidos los índices Dow Jones y el S&P 500 cayeron entre 7 % y 6 % durante esos días. A su vez, estas caídas en Estados Unidos impulsaron bajas similares -en el entorno del 6 %- en el índice Nikkei de Japón y en las principales bolsas de Europa (Alemania, Reino Unido, Francia, Italia y España). Pero además, Romina, a nivel de los mercados emergentes también hubo varios países golpeados… Uno de los más afectados fue China, donde la bolsa cayó 3 % y en nuestra región la bolsa de Brasil cayó 4 %.

Se trata, entonces, de una corrección muy importante… que fue particularmente intensa el lunes cuando las bolsas de Estados Unidos cayeron más de 4 % en un solo día, lo que causó caídas el martes en Japón y en Europa… Y es una corrección que, como decía, se da después de un 2017 de ganancias realmente extraordinarias, con muchos de estos indicadores marcando incluso récords históricos.

Lo cierto es que no veíamos caídas tan grandes en las bolsas norteamericanas desde 2011, cuando por primera vez en la historia a Estados Unidos le rebajaron la calificación de su deuda.

RA – ¿De qué magnitud fueron las caídas en ese momento, Alicia?

AC – Sí, con esa rebaja la deuda de Estados Unidos quedó un escalón por debajo de la máxima nota crediticia… y eso obviamente desató turbulencias muy fuertes en las plazas financieras y desvalorizaciones muy generalizadas en las bolsas. De hecho, en aquel agosto de 2011 las bolsas de Estados Unidos se desplomaron 6 % en un día y se observaron caídas algo menores –pero también importantes- en otras regiones desarrolladas… la caída de este lunes fue un poco menos intensa, de entre 4 % y 5 %, pero igualmente muy significativa.

RA – Ahora, en los últimos dos días las bolsas cerraron con subas… ¿Cómo debemos interpretarlas?

AC – Es verdad. En estas últimas jornadas las bolsas cerraron con ganancias sí… y esas subas, además, fueron bastante extendidas. Por poner algunos números, entre el martes y el miércoles el Dow Jones subió 3 % y el S&P subió 2 %. Y en Europa las bolsas se recuperaron alrededor de 2 % el miércoles.

Pero igual hay que tener presente que más allá de las subas, las bolsas siguieron operando con bastante volatilidad y que el repunte más reciente aún no llega a compensar la magnitud de la caída previa, que fue realmente grande para un período tan corto… En el “neto”, como decía Emiliano al comienzo, las bolsas desarrolladas acumulan bajas de aproximadamente 4 % en lo que va de febrero.

RA – Está claro el punto. ¿Y cuál fue el elemento disparador de este desplome en las bolsas? Comentemos lo que pasó en Estados Unidos, ya que allí es donde comenzaron las tensiones…

AC – El detonante de este desplome ocurrió el viernes pasado, después de que se conocieran datos positivos sobre el mercado laboral en Estados Unidos y, en particular, que los salarios privados en ese país crecieron casi 3 % en enero frente a los niveles de un año atrás… un ritmo que no se veía desde 2009.

Lo que sucedió, entonces, es que esos datos reforzaron la noción de un posible repunte inflacionario en Estados Unidos y ello, a su vez, consolidó la expectativa de que la Reserva Federal podría volcarse hacia una política monetaria más contractiva de lo que se descontaba hasta el momento… con una suba más acelerada de la tasa de referencia. Y esto Romina, generalmente tiene un impacto negativo sobre las acciones, porque aumenta el atractivo de invertir en los bonos del gobierno norteamericano por sobre colocar el dinero en acciones. El otro elemento negativo para el valor de las acciones es que con tasas de interés más elevadas, aumenta el costo de financiamiento para las empresas y eso afecta sus planes de inversión y su rentabilidad futura.

Ahora, también son muchos los analistas internacionales que sostienen que justamente las reacciones del viernes fueron de alguna manera un elemento “disparador” o coordinador de expectativas para que quienes tuvieran acciones optaran por cerrar sus ganancias… después de esas subas bursátiles tan grandes que se venían viendo en el último año.

RA – Entonces, bajo una visión como esa y considerando el repunte en las bolsas que vimos ayer, ¿se puede decir que las correcciones que vimos este mes eran esperables?

AC – Es difícil responder a esa pregunta, pero para algunos analistas se puede decir que sí.

Sigue habiendo mucha incertidumbre, pero es probable que esta corrección a la baja haya sido reflejo de un proceso de toma de ganancias. Al final del día, la economía mundial está re-acelerándose y las perspectivas para este año son bastante favorables.

Sobre este punto me parece interesante marcar que en los mercados está bastante instalada la preocupación acerca de los precios de las acciones… porque hay argumentos para pensar que las acciones actualmente están caras.

Sin embargo, hay que tener en cuenta que, en una mirada histórica, las tasas de interés internacionales siguen en niveles mínimos… que la economía de Estados Unidos está creciendo a buen ritmo y que en general a su sector corporativo le está yendo bien… En Estados Unidos hay un indicador que computa justamente las ganancias por acción que están reportando las empresas que integran el S&P 500, que muestra cómo han venido subiendo ininterrumpidamente desde inicios de 2016. Algo similar debería observarse en Europa, que también está creciendo más… allí las utilidades de las empresas también deberían subir.

RA – Para ir terminando, Alicia, ¿qué impactos puede haber sobre las economías emergentes? ¿Cómo debemos mirar este tema desde Uruguay?

AC – A ver… El panorama depende, naturalmente, de lo que siga ocurriendo en los mercados financieros durante estos próximos días. Es claro que un ajuste tan abrupto siempre es visto como negativo…

Si la caída de las bolsas se profundizara y volviéramos a ver caídas importantes, ello podría ser un elemento negativo que ponga un freno a la re-aceleración que está teniendo la economía mundial.

Pero si las bolsas tuvieran solo algunas bajas adicionales, se podría configurar un escenario en el que la Fed optara por avanzar más lento con su proceso de suba de tasas… Ello sería favorable desde el punto de vista de las economías emergentes, que se seguirían beneficiando de un costo de financiamiento externo “barato”…

Igual, por ahora no hubo declaraciones de las autoridades en ese sentido y, aunque en un primer momento las expectativas de tasas en Estados Unidos tuvieron un ajuste a la baja, ayer la curva de futuros volvió a correrse hacia arriba… y apuntaba a que la Fed dispondría de tres subas en lo que resta del año, una expectativa igual a la que prevalecía antes de esta corrección fuerte en las bolsas.

***