Foto: Javier Calvelo/ adhocFotos

¿A qué responde la reciente caída del dólar en Uruguay?

EMILIANO COTELO: Después de varios meses de relativa estabilidad, la evolución del dólar en Uruguay volvió a ser noticia en estas últimas jornadas. En concreto, el tipo de cambio se ubicó el lunes y el martes abajo de $ 43 en la referencia interbancaria, marcando valores no vistos desde febrero de este año.

¿Cómo se explica esta reciente baja del dólar en Uruguay? ¿Está en línea con los movimientos en otros mercados relevantes? ¿Cuál es el panorama cambiario que deberíamos esperar para los próximos meses? Lo conversamos en los próximos minutos junto a la economista Tamara Schandy, socia de Exante.

ROMINA ANDRIOLI (RA): Te propongo empezar ubicando a los oyentes con algunas cifras sobre la evolución reciente del dólar. ¿Cómo están viendo estos movimientos desde Exante?

TAMARA SCHANDY (TS): El dólar venía operando con muy poca volatilidad en torno o algo por debajo de $ 44 desde mediados de marzo. Veníamos con un dólar relativamente “planchado” desde hace unos cuantos meses, pero hace más o menos 3 semanas la tónica ha sido más bien bajista.

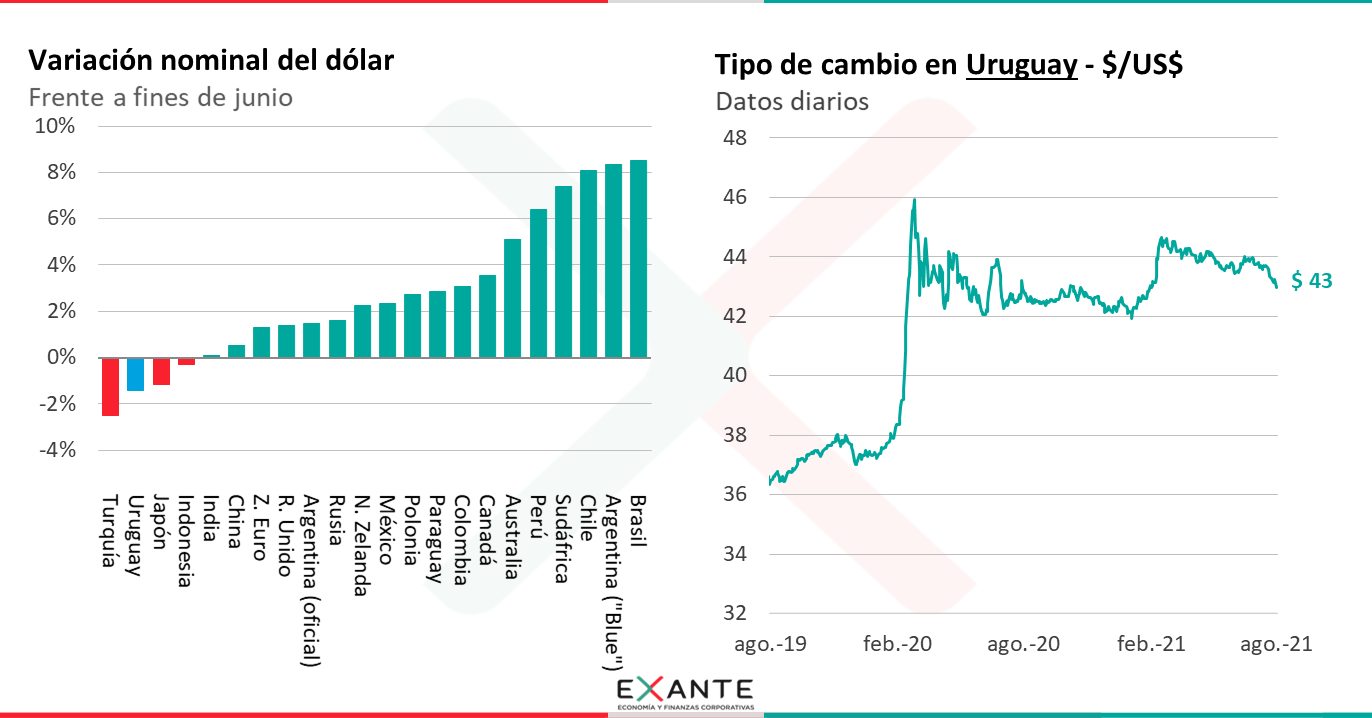

Como adelantaba Emiliano recién, puntualmente el lunes y martes la referencia interbancaria cerró abajo de $ 43, lo que deja una caída de aproximadamente 2% en lo que va de agosto.

La caída de lo que va de agosto no es muy grande en magnitud. Ni siquiera es tan tan fuerte la caída acumulada desde marzo, cuando llegamos a ver valores de $ 44,6 (en esa comparación estamos 4% abajo). En cualquiera de estas comparaciones se trata de movimientos mucho menos intensos que los que supimos ver en los últimos años.

Dicho eso, nos parece que es una caída para prestar atención, porque se está dando incluso cuando en el resto del mundo venimos de dos meses de fortalecimiento bastante relevante del dólar (especialmente frente a las monedas de países emergentes y en particular en nuestra región). Por ejemplos, si comparamos contra el cierre de junio, se destaca una suba del dólar del orden de 8% en Brasil, Chile y Argentina (en este último caso tomando como referencia el dólar “blue”), un aumento de 6% en Perú e incrementos del orden de 3% en Colombia y Paraguay.

RA: Es notorio el contraste. Ahora, ¿cómo se explica esta baja más reciente en Uruguay? ¿Es por la suba de la tasa de interés que dispuso hace algunos días el Banco Central?

TS: Posiblemente eso tiene bastante que ver, por el ajuste de la tasa de referencia que ya se dio, pero también porque fue comunicado claramente como el primer paso de un proceso que implicará subas adicionales a lo largo de los próximos trimestres.

Como comentaba mi compañero Luciano Magnífico hace unos días en este espacio, una suba de las tasas de interés repercute en varias dimensiones. A nivel financiero, en particular, hace que los instrumentos en pesos se vuelvan más atractivos (porque pagan mayores rendimientos en términos relativos) y eso puede llevar a un cambio de portafolio de los inversores desde el dólar hacia la moneda local, lo que presiona a la baja el tipo de cambio. También puede motivar mayores ingresos de capitales desde el exterior para aprovechar esa tasa en pesos, que puede percibirse “alta” en comparación con los rendimientos que los inversores pueden obtener en otros mercados (lo que en la jerga se conoce como “carry trade”).

Igualmente, entre los países que recién marcaba en los ejemplos hay algunos donde también empezaron a subir las tasas de interés o que se espera que eso suceda en el corto plazo, y sin embargo eso no impidió que en esos mercados sí subiera el tipo de cambio.

RA: ¿Entonces?

TS: Siempre es difícil explicar los movimientos de las variables financieras. En Brasil, el Banco Central lleva varias subas de tasas desde marzo (ya lleva un aumento acumulado de la Selic de más de 3 puntos porcentuales y le dice al mercado que va a subir como 2 puntos más) y aún así el dólar sube. Probablemente allí están impactando factores del plano político y expectativas desfavorables por una situación fiscal bastante frágil.

En Uruguay, no podemos estar 100% seguros de cuánto pesan los factores relativos a la política monetaria y cuánto otros factores, pero nos parece importante señalar que no es solo la política monetaria lo que puede operar en favor de una moneda relativamente apreciada aquí en nuestro país. Me refiero, por ejemplo, a que este año Uruguay se ha beneficiado de una mejora muy significativa de los términos de intercambio, sobre todo a raíz de la firmeza que han tenido los precios de los commodities (lo que alienta la entrada de dólares a nuestra economía por la vía comercial). A eso se le suma un escenario de abundante liquidez a nivel internacional, que favorece el acceso a financiamiento externo de países como el nuestro y que por ende también opera en ese mismo sentido. Eso lo estamos viendo reflejado por ejemplo en los niveles actuales de “riesgo país” que pagan los títulos uruguayos, con una prima que en estos días ha fluctuado entre 100 y 110 puntos básicos (un nivel realmente bajo en una perspectiva histórica).

Por esa razón nosotros en Exante ya desde hace algunos meses que dejamos atrás nuestro pronóstico de suba del tipo de cambio en el corto plazo. Justamente por la combinación de esas condiciones a nivel externo y la perspectiva de una política monetaria con suba de tasas de interés aquí en Uruguay.

RA: ¿Están evaluando corregir aún más esas proyecciones? Te lo pregunto porque la caída de estos últimos días viene bastante firme.

TS: Ciertamente no teníamos previsto que el dólar fuera a bajar de $ 43 como lo hizo esta semana y no podemos descartar que baje más. De hecho, uno podría pensar que como la política monetaria tracciona “poco” en Uruguay (porque la economía está bastante dolarizada, porque el crédito en pesos es relativamente menor y porque las expectativas el mercado están bastante desancladas de la meta oficial por muchos años de incumplimiento de los objetivos), el Banco Central podría requerir aumentos relativamente importantes de la tasa de política monetaria para hacer bajar la inflación. Y desde esa lógica, cabría esperar que los portafolios de los grandes inversores institucionales como las AFAPs y los bancos vayan hacia el peso y que también se intensifique el “carry trade” de actores extranjeros.

Ahora, como comentaba Luciano hace unos días en el programa, nosotros estamos asumiendo que los movimientos del Banco Central van a ser más bien moderados, porque al mismo tiempo hay que atender que la economía viene con una recuperación todavía muy parcial y dispar a nivel de sectores. En otras palabras, a nuestro juicio la economía sigue requiriendo una tónica monetaria relativamente expansiva. También requiere que el sector exportador encuentre buenas condiciones de competitividad. Si una suba fuerte de las tasas en pesos opera sobre la inflación por la vía de deprimir mucho el dólar, eso tampoco va a ser positivo.

Y al margen de esos elementos locales, hay un par de elementos del marco externo que nos parece que hay que mirar con cuidado, porque podrían derivar en presiones al alza sobre el dólar.

RA: ¿A qué te referís concretamente?

TS: Por un lado, a que en estas semanas se está viendo una desvalorización de varios commodities. El precio de la soja en Chicago cayó más de 20% respecto al pico de mediados de más de US$ 600 de mayo y retrocedió la semana pasada a niveles de fines de 2020. También hubo caídas en otras cotizaciones importantes para Uruguay, como el trigo o el maíz. Siguen altas desde una perspectiva larga, de varios años, pero en el margen hubo un aflojamiento importante.

Y, sobre todo, me refería a que debemos estar atentos a cómo siguen los vientos para el dólar en el mundo. Como decía al principio, llevamos casi dos meses de fortalecimiento muy generalizado frente a numerosas monedas emergentes. El dólar también se fortaleció frente al euro y a las monedas de Australia y Nueva Zelanda, países con los cuales Uruguay compite en la producción de commodities. Que el dólar en Uruguay no acompañe supone riesgos en materia de competitividad.

RA: ¿Cómo están viendo las perspectivas a nivel externo?

TS: Sobre fin de esta semana empieza la reunión anual de presidentes de los grandes bancos centrales del mundo en Jackson Hole y puede que el presidente de la Fed, Jerome Powell, pueda dar alguna pista más sobre cómo puede ser la “normalización” de la política monetaria en Estados Unidos. El consenso es que el mensaje siga siendo de mucha gradualidad, pero también hay voces más ortodoxas que reclaman una señal más clara de que la etapa de emergencia en los mercados financieros internacionales terminó y que ya no hay razón para que la Fed siga con su programa de compra de bonos y otros títulos en el mercado. Alguna sorpresa en ese sentido podría motivar algún movimiento adicional del dólar afuera.

Del mismo modo, no debemos perder de vista que estamos con un escenario de bastante presión en el mercado cambiario de Brasil y con muchos analistas argentinos previendo que en ese mercado puede haber un ajuste del dólar oficial tras las PASO.

En definitiva, la reacción inicial del mercado cambiario en Uruguay al movimiento del último COPOM viene siendo de caída del dólar y eso puede profundizarse si el Banco Central señaliza que va a ser agresivo en el proceso de suba de tasas, pero ese no es nuestro escenario central y al mismo tiempo hay varios elementos en el frente externo que pueden jugar en sentido contrario. Por ahora nos parece un poco apresurado modificar las proyecciones.