¿Qué resultados arrojó la operación de emisión de deuda del MEF y el BCU?

EMILIANO COTELO (EC): En el frente financiero, las últimas jornadas trajeron novedades importantes. Por un lado, el dólar en nuestro país venía cayendo sensiblemente, provocando una intervención fuerte del Banco Central en el mercado cambiario, aunque en la jornada de ayer pegó un repunte importante.

Por otro lado, la semana pasada el Ministerio de Economía y el Banco Central realizaron una operación de emisión y canje de deuda pública, que derivó en la colocación de más de US$ 950 millones de nuevos títulos.

¿Cómo se explica la reciente baja del dólar y qué proyecciones se manejan para el resto del año? ¿Cuáles fueron los principales resultados de la emisión de deuda de la semana pasada? ¿Qué tan importante es esta operación en relación al programa financiero de este año? Les proponemos conversarlo en los próximos minutos con el economista Luciano Magnífico de la consultora EXANTE.

ROMINA ANDRIOLI (RA): ¿Podemos comenzar comentando los principales resultados de la operación de deuda de la semana pasada?

LUCIANO MAGNÍFICO (LM): En primer lugar, la operación se basó en la reapertura de tres Notas del Tesoro (dos denominadas en Unidades Indexadas y una en Unidades Previsionales), así como en la emisión de una nueva Nota en Unidades Previsionales con vencimiento en 2037.

En materia de resultados y como señalaba Emiliano, lo más destacable fue la colocación de algo más de US$ 950 millones (US$ 952 millones para ser exacto). Esto estuvo bastante por encima de la expectativa del gobierno, que apuntaba a emitir unos US$ 550 millones. La verdad es que la demanda respondió muy bien, ubicándose en niveles de US$ 1.800 millones aproximadamente y el gobierno aprovechó para aumentar el volumen de la operación.

De esos US$ 950 millones que se emitieron, unos US$ 590 millones correspondieron a títulos en Unidades Indexadas a plazos relativamente cortos (US$ 305 millones por la Nota del Tesoro con vencimiento en 2023 y US$ 286 millones por la Nota con vencimiento en 2025). Por otro lado, los restantes US$ 360 millones correspondieron a los títulos en Unidades Previsionales (US$ 196 millones de la Nota a 2037 y US$ 165 millones correspondientes a la Nota a 2040), estas con vencimientos mucho más largos y recordemos que las Unidades Previsionales evolucionan igual que el Indice Medio de Salarios, mientras que las Unidades Indexadas acompañan a la inflación.

RA: Y en cuanto a los rendimientos, ¿a qué tasas se colocaron estos títulos?

LM: La tasa promedio de los títulos en Unidades Indexadas fue de 3,16 % anual (2,73 % de la Nota del Tesoro a 2023 y 3,61 % de la Nota a 2025), mientras que para los instrumentos en Unidades Previsionales fue de 2,56 % (2,54 % de la Nota a 2037 y 2,57 % de la Nota a 2040).

RA: ¿Cómo repercute esta emisión en el endeudamiento total? Te lo pregunto porque siempre luego de estas operaciones algunos oyentes señalan que el gobierno se sigue endeudando. En concreto, ¿esta operación por casi US$ 1.000 millones repercutirá en un incremento de la deuda pública por esa cifra?

LM: En realidad, es importante destacar que la integración se podía realizar en efectivo (usando pesos o dólares) o por medio de Letras y Notas del Tesoro y del BCU elegibles para la operación. Como suele suceder en estas operaciones, la mayor parte se ejecutó a partir del canje con títulos de deuda de menor plazo. Concretamente, el 92 % del monto emitido fue integrado de esta forma y solo un 8 % por medio de efectivo. Por lo cual, la operación no implica un aumento de la deuda por US$ 950 millones, sino fundamentalmente una variación en el perfil de vencimientos.

Se trata de una operación que permitió extender el plazo de la deuda involucrada en la operación por la parte en Unidades Indexadas, se extendió un poco (pero los plazos no fueron muy largos, como ya señalamos) y por la parte en Unidades Previsionales se extendió de un modo significativo.

RA: Y en relación con las necesidades de financiamiento del gobierno, ¿cuánto representa esta colocación?

LM: El monto adjudicado en la operación representa aproximadamente un 30 % de las necesidades de financiamiento totales proyectadas por la Unidad de Gestión de Deuda para 2020 (que son unos US$ 3.338 millones). En el conjunto de 2020 se requiere emitir deuda por esa cifra, para cubrir vencimientos y también para financiar el déficit fiscal.

Por lo tanto, la operación de la semana pasada fue una operación relativamente importante pero el gobierno deberá salir a los mercados internacionales de capitales en algún momento de 2020 para cerrar sus necesidades de financiamiento.

RA: Pasemos al otro tema que teníamos en la agenda, el dólar subió ayer pero venia cayendo en las últimas jornadas. ¿Cómo analizan ustedes esa dinámica?

LM: Como decías, en los últimos días y en realidad en las últimas semanas con algunas oscilaciones el dólar venía bajando y había acumulado una caída de 2 % entre mediados de diciembre y el viernes pasado. Aunque ayer el dólar subió 0,35 % en medio de un día malo para los mercados financieros internacionales, es relevante mencionar algunos factores que han contribuido a esa baja.

En el plano doméstico, en las últimas semanas se han registrado niveles muy altos de demanda externa por letras de regulación monetaria y otros títulos en moneda doméstica, que también han tendido a presionar a la baja al tipo de cambio.

Por otra parte, el mundo sigue pesando mucho para entender la dinámica del dólar en Uruguay.

Desde principios de diciembre venimos apreciando un debilitamiento fuerte y generalizado del dólar a nivel mundial, tanto en los países desarrollados como en las economías emergentes. Como para dimensionar la intensidad de la caída y siempre tomando como referencia el cierre de noviembre, el dólar acumula descensos de 4 % en Chile, Colombia y México, así como caídas de entre 1 % y 2 % en Perú, China y Brasil. Por otro lado, en los países desarrollados se destacan bajas de 3 % en Nueva Zelanda y de 1 % en Australia, Reino Unido y Canadá.

RA: ¿Y cómo ha respondido el Banco Central a esas presiones bajistas que comentabas?

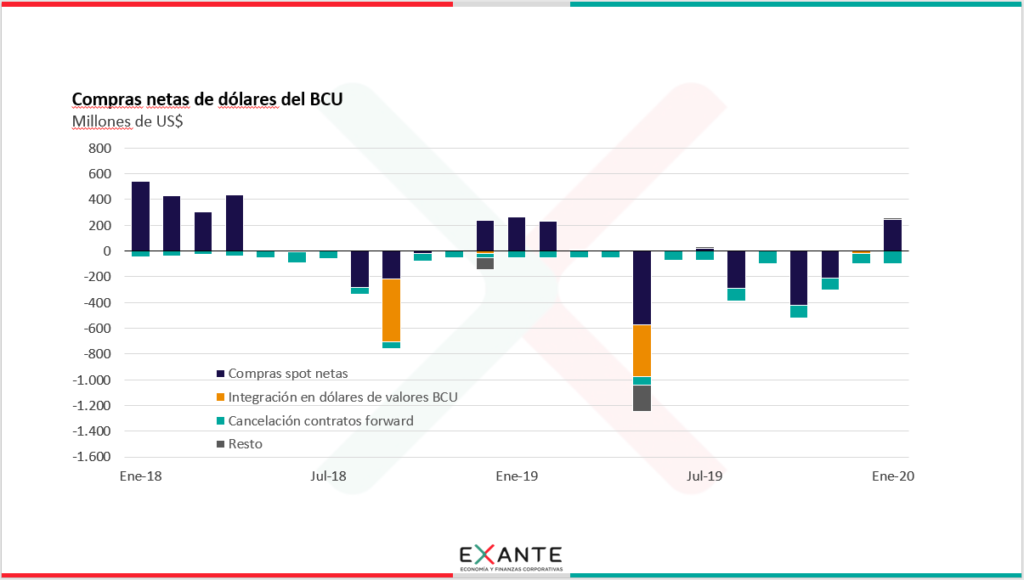

LM: En ese contexto, el Banco Central comenzó recientemente a tomar una actitud muy activa en el mercado de cambios. En particular, en los últimos 10 días compró divisas por US$ 244 millones a través de la operativa spot.

Como decíamos en alguna participación anterior, se trata de una novedad respecto a lo que había venido sucediendo en 2019, cuando la tónica que predominó a lo largo del año fue la contraria: con un Banco Central vendiendo en términos netos casi US$ 1.000 millones en el mercado spot (y aproximadamente US$ 150 millones a través de forwards y de futuros).

RA: ¿Qué perspectivas están manejando para el dólar? ¿Les parece que pueda seguir bajando todavía más?

LM: No, no parece ser el caso. Decía antes que el fortalecimiento del dólar en el mundo tuvo cierta pausa en las últimas semanas, pero igualmente no se revirtió en su totalidad. Los analistas internacionales en general no están previendo que este giro más reciente sea el inicio de un ciclo de debilitamiento importante del dólar, más allá de que manejan la posibilidad de que el dólar modere en algo el fortalecimiento generalizado que se observó en los últimos dos años. Además sigue habiendo focos de incertidumbre importantes en nuestra región.

Así que con ese telón de fondo y mirando también cómo queda parado Uruguay en términos de competitividad, en EXANTE no pensamos que esta tendencia de baja del dólar vaya a profundizarse. De hecho, no hemos ajustado nuestras proyecciones cambiarias: seguimos pronosticando un dólar subiendo en 2020 a un ritmo algo más fuerte que la inflación y manejamos concretamente un tipo de cambio en torno de $ 42 hacia fines de 2020.

***

Foto: Javier Calvelo/ adhocFotos