Foto: Ricardo Antúnez / adhocFOTOS

EMILIANO COTELO (EC): En los últimos días, el Banco Central publicó los datos relativos al desempeño del sistema bancario para el mes de diciembre. Aprovechando esa instancia, nos pareció oportuno dedicar nuestro espacio de análisis económico de hoy a revisar qué pasó con la operativa de los bancos en el conjunto del año pasado.

En particular, ¿cuál fue el desempeño del crédito? ¿Qué ocurrió con la mora del sistema? ¿Y con la rentabilidad de los bancos? Para analizar este tema estamos en contacto con el economista Luciano Magnífico, de Exante.

¿Te parece si empezamos ubicando a la audiencia en cuál es el volumen total de crédito que hay en el sistema financiero uruguayo?

LUCIANO MAGNÍFICO(LM): Perfecto. El volumen de crédito en el sistema financiero uruguayo totalizó unos US$ 22.000 millones en 2022 (considerando bancos públicos, bancos privados y a las empresas financieras no bancarias para las que hay información). De este total, unos US$ 20.000 millones (o sea más del 90%) corresponden a la operativa bancaria.

De esa operativa bancaria, el 60% corresponde a lo que es el crédito a empresas, mientras que el restante 40% corresponde al endeudamiento de las familias.

En lo que es el crédito a las familias, cabe señalar que ese volumen abarca lo que son préstamos hipotecarios, préstamos para compra de autos y el crédito al consumo más tradicional (préstamos en efectivo, órdenes de compra o saldos por el uso de tarjetas de crédito).

EC: Perfecto. Ahora si pasamos a los números concretos de 2022, ¿qué pasó con el crédito el año pasado? En las últimas entrevistas sobre este tema nos habían comentado que el crédito bancario venía creciendo a un ritmo muy importante.

LM: Sí. La verdad que el crédito continúa con una tendencia de crecimiento muy importante, aun cuando ya lleva dos años con este comportamiento, contrastando a su vez con la evolución de años previos. En particular, el total del crédito bancario mostró un crecimiento de más de 20% en dólares durante el año pasado.

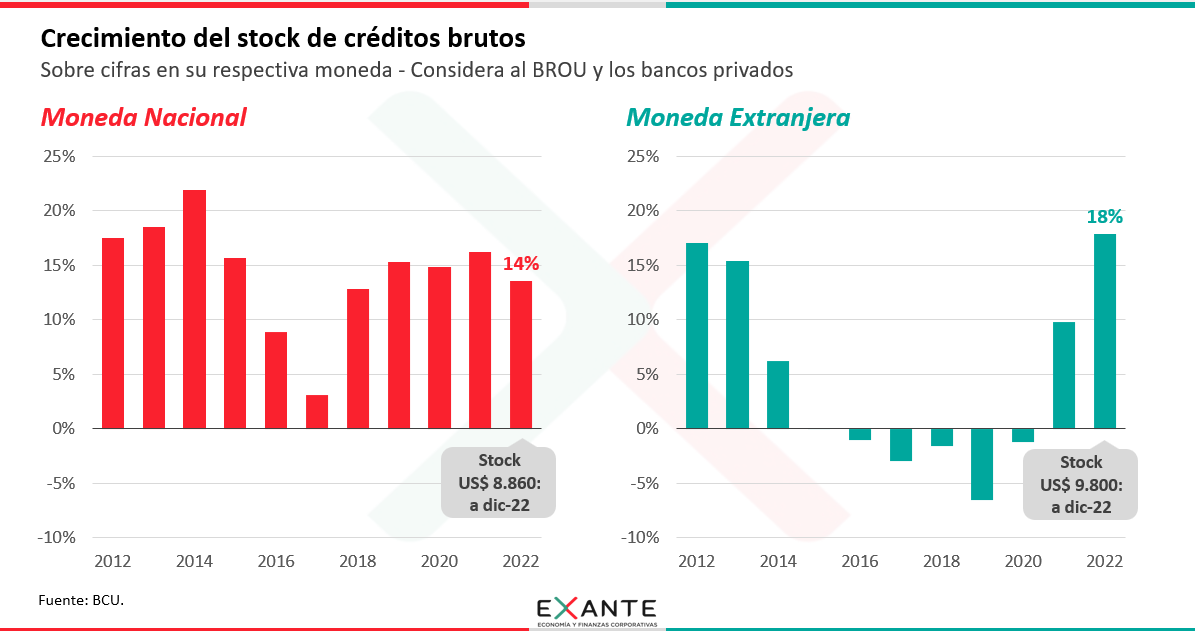

Si vamos a la apertura por moneda, el crédito en moneda nacional acumuló un aumento de 14% frente a un año atrás (medido en pesos corrientes).

Por su parte, el crédito en moneda extranjera tuvo una suba todavía más grande, creciendo casi 20% en dólares frente a un año atrás. Este aumento del crédito en moneda extranjera el año pasado se adiciona al crecimiento que ya había tenido esta variante en 2021 (de 10%). Este desempeño acumulado se hace especialmente relevante en un contexto en el que el crédito en moneda extranjera cayó sostenidamente entre 2016 y 2020. En particular, el crecimiento de 2022 se dio por una suba especialmente intensa en lo que es el crédito de residentes, más allá de que también los préstamos a no residentes tendieron a subir (vale marcar que en 2021 el crecimiento de estos últimos agentes, los no residentes, había sido muy superior al de residentes).

EC: Dejando de lado la distinción por moneda y pasando a lo que es el análisis por tipo de cliente, ¿cómo evolucionó el crédito a las empresas y a las familias el año pasado? ¿Los movimientos fueron similares?

LM: A ver, desde esta perspectiva el crecimiento del crédito también fue generalizado.

Si empezamos con lo relativo al crédito a las familias se registró un aumento de más de 15% en pesos corrientes el año pasado, destacándose principalmente la evolución del crédito al consumo.

Por otra parte, los créditos corporativos exhibieron un incremento de casi 20% en el acumulado de 2022.

EC: ¿Y si vamos ahora al análisis de la dinámica por sector de actividad? ¿Cuáles son las principales conclusiones?

LM: En lo que es el interior del crédito corporativo nuevamente tuvimos un crecimiento muy difundido. En particular, se destacó especialmente la evolución en el crédito a los sectores de transporte y comunicaciones y a lo que es el acumulado de comercio, hoteles y restaurantes.

Por el otro lado, el aumento en la industria volvió a ser algo más moderado que en los sectores que comentaba recién, pero también puede catalogarse como un incremento relevante (+13%).

EC: Está claro. Ahora, ¿este incremento del crédito ha tenido algún efecto no deseado a nivel de la morosidad? ¿Se vislumbran problemas desde esa perspectiva?

LM: Varios comentarios sobre esto: por un lado, desde Exante no estamos viendo problemas de sobreendeudamiento en las empresas uruguayas. De hecho, el porcentaje de las empresas que toman deuda financiera es bajo en Uruguay, lo que es una situación estructural. Es más, en términos del PIB, la penetración del crédito sigue siendo baja en relación al mundo.

Además de eso, la verdad es que la morosidad del sistema en su conjunto se mantuvo estable en niveles bastante reducidos en una perspectiva histórica.

En el caso del crédito a empresas, la proporción de créditos vencidos se ubicó en torno a 1%, prácticamente sin cambios frente a 2021. Esto contrasta notablemente con los niveles que se veían previo a la pandemia (de 3,5% al cierre de 2019) y de hecho se trata de los niveles mínimos desde 2014.

Por el otro lado, en el caso del crédito bancario a las familias, la mora se mantuvo estable en la comparación punta a punta y cerró el año en 1,6%. De nuevo, se trata de un nivel relativamente bajo en una perspectiva amplia.

Como comentamos siempre, esta evolución favorable para el total del sistema, no quiere decir que no pueda haber problemas de pago en algunos segmentos específicos o en algunas instituciones particulares.

EC: Saliendo de lo que son los créditos y pasando a la otra pata del negocio bancario, ¿qué mostraron las últimas cifras en relación a los depósitos?

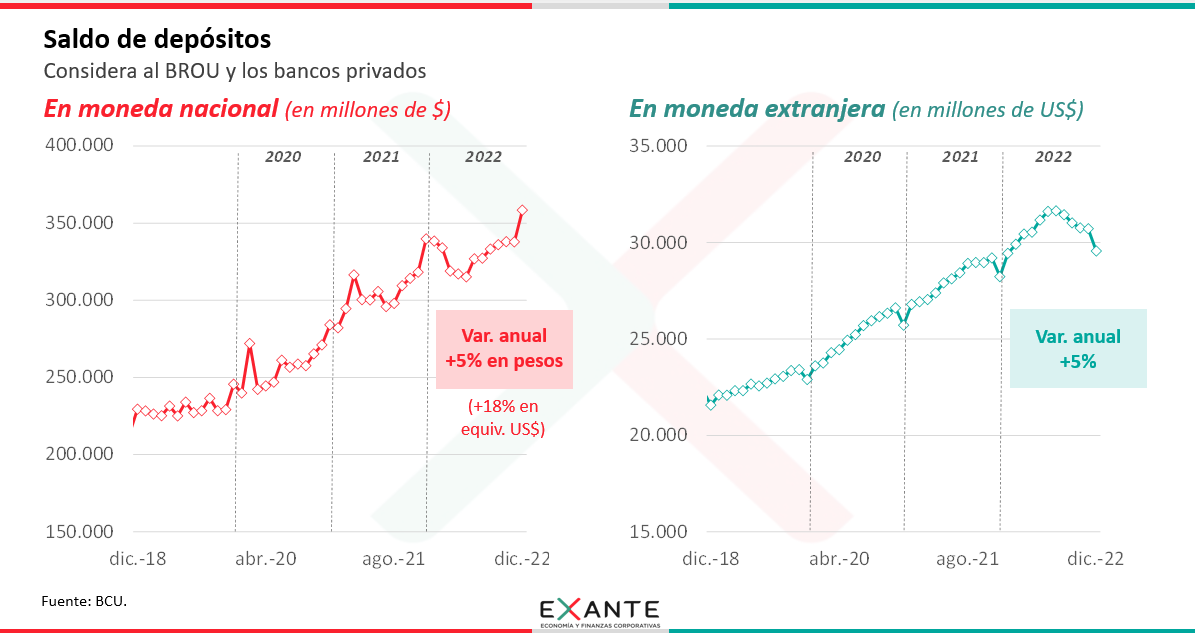

LM: Los depósitos también tuvieron un buen desempeño el año pasado, más allá de que en los últimos meses tendió a observarse una cierta desaceleración sobre todo a nivel de la operativa en moneda extranjera.

En el conjunto del año, los depósitos en moneda extranjera crecieron 5% en dólares, mientras que los denominados en moneda nacional subieron 5% medidos en pesos corrientes, siempre en relación a los niveles de 2021.

En una mirada más amplia, hay que recordar que los depósitos venían creciendo de manera muy intensa desde el 2020. Para ubicar a los oyentes, estamos hablando de que el volumen de depósitos en los bancos uruguayos asciende a unos US$ 39.000 millones (US$ 9.000 millones más que los niveles de diciembre de 2019, pre-Covid).

Por su parte y más allá de la evolución del monto total, también la cantidad de cuentas de depósito tuvo un incremento muy fuerte en 2022. En concreto, estamos hablando de un crecimiento de 6% o de 170.000 cuentas, si lo queremos llevar a niveles absolutos. Del otro lado, el monto promedio por cuenta permaneció relativamente estable medido en dólares.

EC: Queda claro. Para ir cerrando ya, ¿qué pasó con la rentabilidad de los bancos en 2022?

LM: Intuitivamente, uno esperaría que en un contexto de suba del crédito y caída de la morosidad, esto se traduzca en una mejora en la rentabilidad.

Sin embargo, lo cierto es que el año pasado la rentabilidad de los bancos en su conjunto tendió a resentirse. Esto se dio en un contexto de mucha heterogeneidad por tipo de institución. Con esto me refiero a que la caída del resultado neto en relación al activo estuvo muy centrada en el BROU, mientras que los bancos privados en su conjunto marcaron cierta estabilidad (obviamente con bastante disparidad dentro de las instituciones privadas).

La menor rentabilidad del BROU en el año obedeció a una reversión de los resultados por diferencia de cambio (que pasaron a ser negativos) y a mayores pérdidas por previsiones.

En los bancos privados, si bien hubo menores ganancias por diferencias de cambio y un cierto deterioro del margen por servicios (que son principalmente las comisiones que cobran los bancos), como nota positiva es de destacar que también vimos una mejora del margen financiero y menor incidencia de costos operativos.