Foto: Ricardo Antúnez / adhocFotos

EMILIANO COTELO (EC): La semana pasada la Dirección de Estadísticas Agropecuarias del Ministerio de Ganadería, Agricultura y Pesca publicó su informe de compraventas de tierras agropecuarias para el primer semestre de 2023.

En un año complejo para el agro, que se caracterizó por la sequía más severa de la historia de nuestro país, descensos de precios de los commodities y un deterioro apreciable de la rentabilidad en la actividad agropecuaria, vale la pena examinar estos datos, ¿qué pasó con los precios de la tierra en la primera mitad del año? ¿Qué se puede esperar para adelante? Para conversar de este tema estamos con la economista Delfina Matos, de Exante.

ROMINA ANDRIOLI (RA): Antes de entrar en el análisis de estas últimas cifras sobre los valores de la tierra en Uruguay, recordemos brevemente a los oyentes de dónde surgen estos datos que publica el Ministerio.

FLORENCIA CARRIQUIRY (FC): Bien. La información oficial de la Dirección de Estadísticas Agropecuarias es elaborada a partir de los datos de la Dirección General de Registros, que incorpora todas las compraventas de tierras registradas de 10 o más hectáreas. Con lo cual, se trata de la información más completa que hay sobre el mercado de tierras. Ahora, como siempre, al hablar de valores promedio, estamos combinando información de distintos tipos de transacciones, tanto en dimensiones como en características y por eso es importante analizar con cuidado los datos.

RA: Está claro. Yendo a las cifras del primer semestre de este año, entonces, ¿cuáles fueron los principales destaques en relación con el comportamiento que tuvo el mercado de tierras?

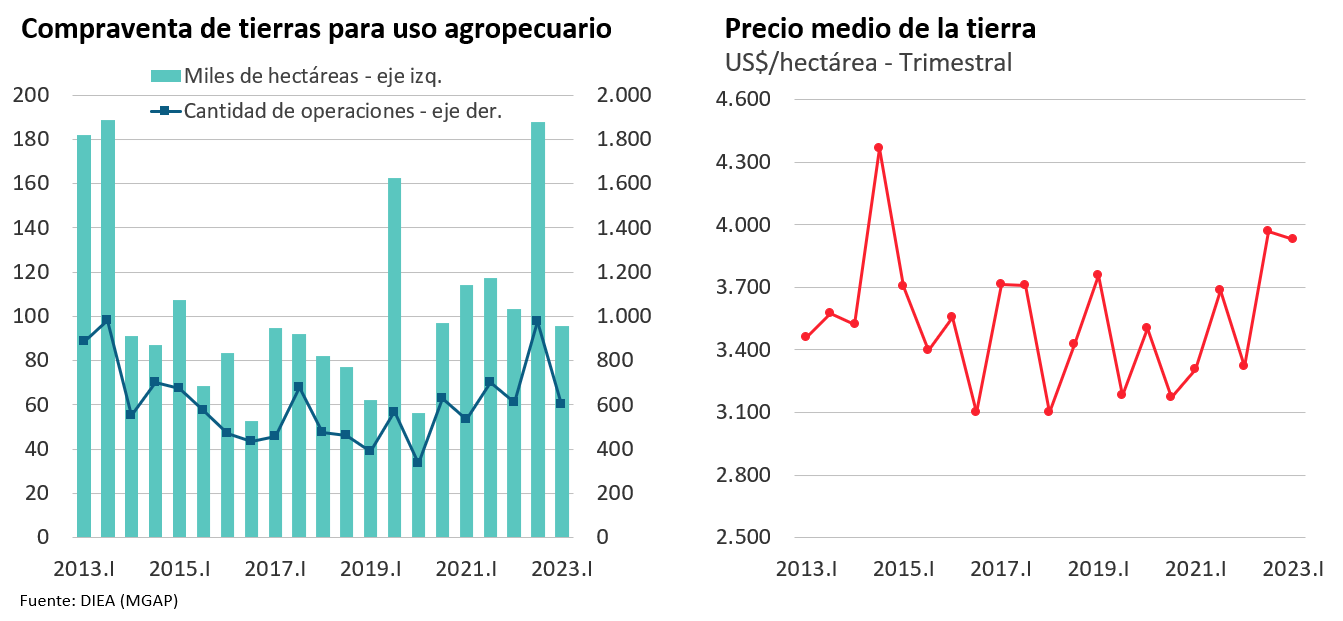

FC: El principal destaque fue sin dudas la suba del precio promedio frente a un año atrás. De hecho, las cifras marcaron que el precio promedio de las compraventas de tierras agropecuarias se ubicó en unos US$ 3.930 por hectárea en enero-junio,un valor 18% superior al del primer semestre del año pasado. Además, junto con el precio visto en la segunda mitad de 2022, se trata de los valores más altos desde que se tienen registros (desde el año 2000), quedando solo por debajo de los casi US$ 4.370 por hectárea que llegaron a verse en el segundo semestre de 2014.

Después de la suba fuerte que habían mostrado los precios en la segunda mitad del año pasado, los precios se mantuvieron en valores muy elevados hasta junio de este año, pese a que, como decía Emiliano al principio, los valores de los commodities tuvieron una corrección marcada y el sector agropecuario atravesó un año muy complicado con la sequía que se instaló sobre finales del año pasado y que duró por varios meses. Lo que presumiblemente sostuvo valores altos en el mercado fue que se observó una retracción importante de la oferta de campos para la venta.

RA: ¿Hubo menos actividad en el mercado de compraventa de tierras? ¿Qué muestran las cifras en ese sentido?

FC: Exacto. El precio medio en las operaciones realizadas subió significativamente, pero la superficie total comercializada fue menor a la de 2021 y 2022 y la cantidad de operaciones de compraventas también bajó.

Recordemos que el mercado de compraventa de tierras agropecuarias tuvo un período de auge en la década que fue desde 2003 a 2013, con la llegada de las inversiones argentinas y la expansión agrícola que se vio en el anterior ciclo de auge de commodities. Luego, con la caída de los precios de las materias primas en 2014 el mercado perdió firmeza, lo que no sólo se tradujo en valores más bajos sino también en un menor volumen de operaciones. Pero en 2021 y 2022 se observó una notoria redinamización del mercado de tierras, vendiéndose más de 100.000 hectáreas por semestre, un registro alto en comparación con años previos.

Eso no se mantuvo en el primer semestre de este año. Se comercializaron menos de 96.000 hectáreas, lo que supuso una caída de 7% respecto al primer semestre de 2022 y una baja muy importante respecto a la segunda mitad del año pasado, cuando se vendieron casi 190.000 hectáreas.

RA: ¿Y si miramos la cantidad de operaciones de compraventa de tierras? Recién decías que también se redujeron, ¿no es así?

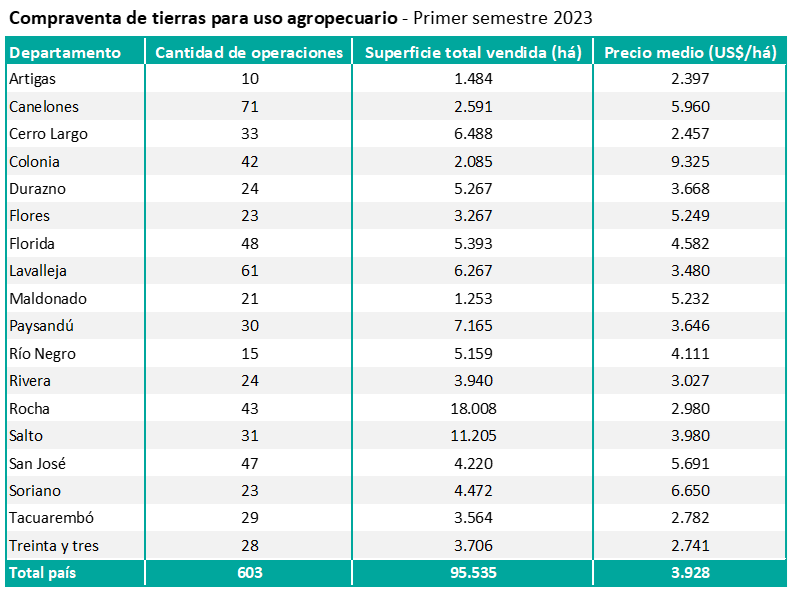

FC: Si, se vendió una superficie menor y con menos transacciones. En el primer semestre se contabilizaron 603 operaciones de compraventa de tierras para uso agropecuario, un número levemente inferior al del año previo.

Sin embargo, no hay que perder de vista que hasta ahora comentamos cifras totales o promedios que, como decía antes, pueden esconder cambios importantes al interior. En particular, en el informe se presentan datos abiertos por zona y por CONEAT (un indicador sintético del nivel de productividad) que permiten hacer algún análisis más afinado.

RA: Bien, vayamos a las cifras por zona entonces, ¿dónde se ven las mayores diferencias?

FC: Bueno, por el lado de la superficie comercializada, Rocha y Salto fueron los departamentos en donde se comercializó la mayor superficie en el semestre enero-junio: 18.000 hectáreas en Rocha y algo más de 11.000 en Salto. Por el contrario, en Artigas y Maldonado la actividad fue mínima, se vendieron menos de 1.500 hectáreas en cada caso.

Y luego hay diferencias muy importantes a nivel de precios de venta.

RA: A ver, ¿qué diferencias vemos a nivel de precios de la tierra agropecuaria cuando vemos las cifras por departamento?

FC: Las diferencias a nivel de precios se asocian a las diferentes aptitudes productivas que tienen los suelos en las regiones y departamentos del país y también a otros factores que inciden en la formación de los precios, como, por ejemplo, la cercanía a los puertos o la cantidad y calidad de la infraestructura en la zona.

En ese sentido, se destacó un aumento fuerte del precio medio de venta en Colonia, que llegó a unos US$ 9.300 por hectárea en el promedio del primer semestre, luego de haber promediado US$ 6.900 por hectárea en 2022. Y luego estuvo Soriano, con un precio medio de US$ 6.650 por hectárea.

Habitualmente en esos dos departamentos es donde se registran los valores más altos del país, ya que es donde están las tierras de mayor productividad en general y la distancia a puertos de salida es menor.

Mientras que, en el otro extremo, Artigas fue, al igual que en años previos, el departamento con el precio medio más bajo (de menos de US$ 2.400 por hectárea en promedio). En este caso estamos hablando en general de campos netamente ganaderos y de bajo potencial productivo, donde además la distancia también incide negativamente.

RA: Ya para terminar, ¿qué podemos esperar para adelante? ¿Qué perspectivas tienen en Exante en relación con los precios de la tierra?

FC: Como decía antes, en el primer semestre se vio una mayor demanda que oferta en el mercado de tierras, lo que ayudó a mantener el precio en valores elevados. Sin embargo, los precios de los commodities tuvieron una baja fuerte desde los picos del año pasado, los márgenes en el agro se deterioraron este año y las tasas de interés en el mundo subieron considerablemente, todo eso supone presiones bajistas sobre el mercado de tierras, al menos para la segunda mitad de este año. De hecho, operadores del sector señalan que el segundo semestre viene siendo “más frío” que el primero.

Mirando hacia 2024, es esperable una recuperación de los márgenes en la agricultura, pero no hay perspectivas claras de subas para los precios de los commodities y, si bien el consenso es que los niveles actuales de tasas de interés en el mundo no deberían ser duraderos, sí se mantendrían en niveles relativamente altos por un tiempo prolongado. En definitiva, el mercado de tierras, en términos generales, podría tener cierto ajuste a la baja, pero los precios permanecerían en valores históricamente altos.