Foto: adhocFOTOS/Nicolás Celaya

¿A qué responde este aumento tan fuerte? ¿Cuán sostenible es?

ROMINA ANDRIOLI (RA)

El precio de referencia de la soja en Chicago llegó esta semana a US$ 520 por tonelada y ya son varias las voces que hablan de la posibilidad de que volvamos a ver precios del orden de los US$ 600 por tonelada, como en los años de auge del cultivo en Uruguay.

¿Qué está pasando con los precios de otras materias primas en el mundo? Lo conversamos con la economista Tamara Schandy, socia de Exante.

FELIPE LLAMBÍAS (FL): Tamara, te propongo empezar ubicando a los oyentes en la evolución el precio de la soja en estos últimos meses. Es realmente impactante el aumento en tan poco tiempo.

TAMARA SCHANDY (TS): Sí. Como recién decías, esta semana el precio de referencia en Chicago pasó los US$ 520 por tonelada. Eso implica un aumento de 20% respecto a los niveles del orden de US$ 430 que teníamos a fines de noviembre, hace menos de dos meses. Y supone que el precio acumula un aumento de 70% respecto a los valores del orden de US$ 300 que tuvimos entre marzo y mayo del año pasado, con el impacto inicial de la pandemia en los mercados internacionales.

Si miramos una perspectiva más larga, recordemos que el precio internacional de la soja había tenido un pico de más de US$ 600 por tonelada en 2012 y que se mantuvo en valores relativamente altos hasta mediados de 2014. Desde allí y hasta mediados de 2015 se procesó una baja muy relevante: pasamos de aproximadamente US$ 550 a mediados de 2014 a precios en el orden de US$ 320 por tonelada un año y poco después. Y de 2015 a esta parte hubo momentos de altas y bajas, pero más bien en el rango de entre US$ 300 y US$ 400 por tonelada. Frente a esos parámetros de los últimos cinco años, los valores que vimos en la segunda parte del año pasado y lo que estamos viendo en el inicio de 2021 son realmente muy altos.

FL: ¿Cuáles son los factores que explican ese cambio tan importante?

TS: Realmente hay una combinación muy particular de elementos, todos a favor de precios más altos.

Por un lado, hay factores de oferta. Meses atrás la cosecha de soja en Estados Unidos resultó ser significativamente menor a la esperada. A su vez, el Departamento de Agricultura de Estados Unidos (comúnmente conocido como el USDA), que es el órgano de referencia a nivel global para las estadísticas de estos cultivos, también fue revisando a la baja las proyecciones de producción de soja en el hemisferio sur (en Argentina, en Brasil, en Uruguay) por la previsión de malas condiciones climáticas a raíz del fenómeno de La Niña.

A eso se sumó en estas últimas semanas que hubo conflictos en los puertos de Argentina, que derivaron en una paralización de los embarques de soja en diciembre y pusieron también incertidumbre sobre cuán fluido iba a poder ser el flujo de ventas de soja desde Argentina al mundo.

Eso por el lado de la oferta, pero no es lo único que está jugando.

RA: ¿Qué otros elementos hay que tener en cuenta?

TS: En los reportes internacionales también se está destacando que en el mercado de la soja estamos viendo una demanda muy firme de China, que es atribuible a la recuperación económica en ese país pero que también obedece a un elemento puntual, que es el repunte más rápido de lo esperado del stock de chanchos (que había sido diezmado por la gripe porcina de 2019 y que se alimenta en base a soja).

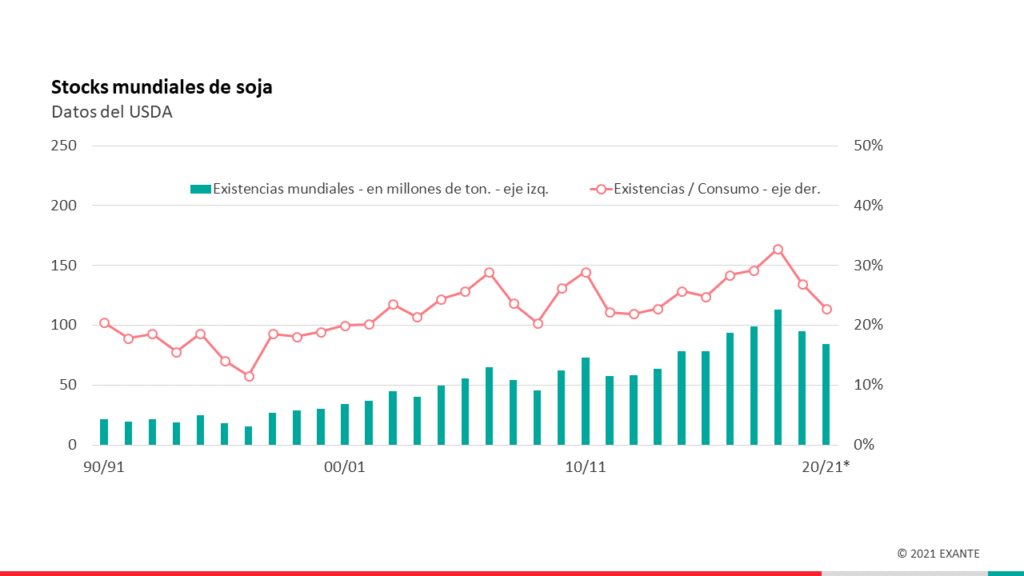

Con una demanda firme y con expectativas de que la oferta sea menor, las estadísticas de USDA indican que los stocks mundiales de soja estarían en este ciclo 20/21 en los niveles más bajos en cinco años, en algo menos de 85 millones de tonelada. Si miramos el ratio stock/consumo, que es otra referencia que se suele seguir, quedaríamos con una relación casi tan apretada como la de 2012 y 2013.

Hasta ahí temas específicos de la soja, pero no debemos perder de vista que en el mundo en general se está viendo una recuperación de los precios de las materias primas. Hay factores del contexto macroeconómico y financiero a nivel global que también están ejerciendo presión sobre los precios de los commodities en un sentido amplio.

FL: La revista The Economist publicó esta semana un artículo en el que habla de “nuevo super-ciclo” de los commodities. ¿Son tan fuertes esos factores globales?

TS: A grandes rasgos, se puede decir que hay tres grandes factores que están operando a favor de mayores precios de las materias primas en el mundo en estos meses.

En primer lugar, la economía mundial tuvo una recuperación bastante rápida y vigorosa desde el piso de actividad que se vio en el segundo trimestre del año pasado y las expectativas de crecimiento mundial (y de China en particular) son relativamente auspiciosas. Eso lógicamente incide en las previsiones de demanda de alimentos y de otras materias primas.

En segundo lugar, en la segunda parte del año pasado el dólar se debilitó frente a muchas monedas internacionales. Si el dólar se debilita, los precios de las materias primas expresados en esa moneda tienden a subir. Eso pasa porque aumenta la capacidad de compra de los países consumidores medida en dólares y aumentan los costos en dólares de los países productores. El dólar “débil” fue un rasgo muy característico del último gran ciclo de commodities, entre 2008 y 2014. No estamos en niveles así de bajos del dólar, pero la tendencia ha sido de aflojamiento y por tanto es sesgo para los precios es al alza.

El tercer elemento que quería mencionar es que, con la crisis del COVID, los principales bancos centrales del mundo adoptaron políticas monetarias muy expansivas. Estamos en un mundo con muy abundante liquidez y dinero “barato” por las bajas tasas de interés internacionales. En el pasado, esas fueron condiciones que también jugaron para impulsar a los precios de los commodities. Recién hablábamos de la soja. En la soja, las posiciones especulativas en los mercados de futuro están en el arranque de 2021 en los máximos de los últimos 15 años.

FL: ¿Podemos repasar qué ha sucedido con otros precios de commodities que son relevantes para Uruguay?

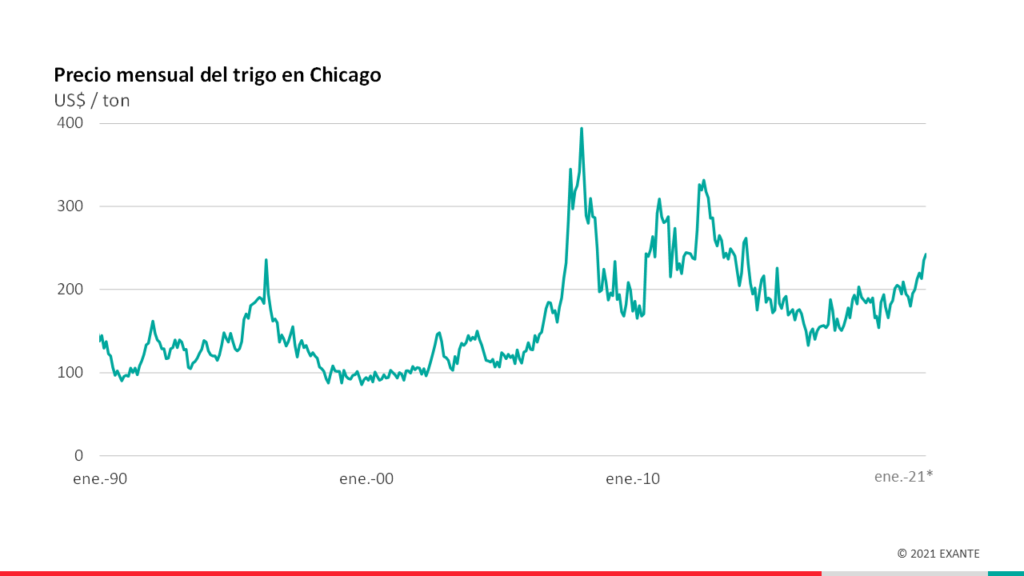

TS: El precio del trigo en Chicago trepó hasta los US$ 250 la tonelada en los últimos días, un valor 20% superior al observado a principios de diciembre y el más alto desde 2014. Eso se dio en el marco de todos esos factores globales que recién mencionaba, pero también con menor oferta en los principales países productores y, en especial, con restricciones a la exportación en Rusia.

En el caso del arroz, los precios internacionales tuvieron una fuerte suba en la primera mitad de 2020, con sequía en los principales países productores asiáticos y con limitaciones a las exportaciones por parte de algunos exportadores asiáticos para asegurar el abastecimiento interno. En este caso no hay alzas adicionales fuertes en las últimas semanas, pero con el precio del arroz en Houston en US$ 625 por tonelada estamos entre los valores más altos desde 2013.

FL: ¿Qué pasa con los precios en otros rubros importantes de exportación, como la carne o la celulosa?

TS: Los precios internacionales de la celulosa están bastante bajos en una perspectiva larga, porque tuvieron un desplome grande en 2018-2019. A inicios del año pasado dejaron de caer y ahora estamos con cierto aumento. Por ejemplo, la celulosa de fibra corta (de referencia para Uruguay) en China superó los US$ 530 por tonelada la semana pasada, cuando durante la mayor parte del año pasado había estado en el eje de US$ 450 por tonelada. Dicho eso, igual está lejos de los más de US$ 700 que se vieron en el pico del ciclo anterior y de vuelta hace un par de años.

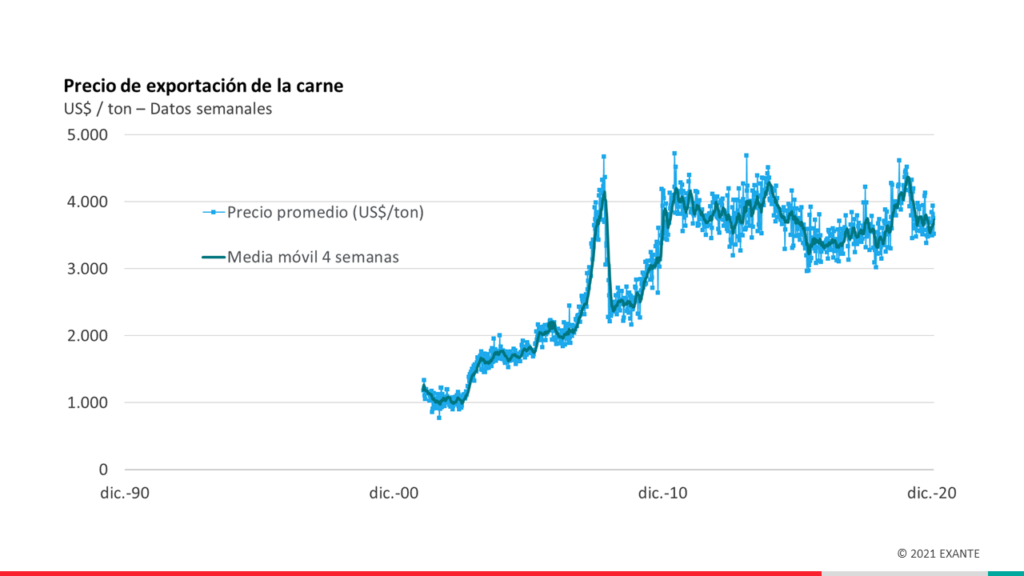

En relación a la carne, solemos mirar los propios precios de exportación de Uruguay como referencia. El precio medio tendió a subir desde noviembre, promediando unos US$ 3.700 por tonelada en las últimas semanas. Son valores inferiores a los que se supieron ver en la segunda parte de 2019 (de entre US$ 4.000 y US$ 4.500 por tonelada), pero no son bajos. De hecho, son comparables a los vistos entre 2015 y 2018.

Y para terminar, hago una última mención respecto a los lácteos. La leche en polvo entera cotizó al alza en los últimos cinco remates de Fonterra y se ubicó en US$ 3.380 por tonelada en el realizado ayer. Ese es un nivel más de 10% superior al que teníamos dos meses atrás y es de los más altos desde el cierre de 2016. Pero recuerden que en la leche en polvo supimos ver precios arriba de los US$ 5.000 en el pico del ciclo anterior. Eso está muy lejos.

FL: ¿Cómo es el panorama hacia delante? ¿Qué expectativas hay sobre la evolución de los precios de las materias primas este año?

TS: Si uno mira reportes de bancos de inversión y de especialistas a nivel global, en general las expectativas para los commodities mirados en su conjunto son al alza. Eso se explica sobre todo por las expectativas que existen respecto a esos tres factores fundamentales que mencionaba antes: el escenario base para este 2021 parece ser de recuperación de la economía mundial, de dólar más flojo que en los últimos años y de muy abundante liquidez.

Luego juegan los factores puntuales de cada mercado. Según el caso, los elementos más particulares juegan impulsando o atenuando las expectativas que se desprenden de estos factores más globales, pero el tema del valor del dólar a nivel global y sobre todo de la recuperación de la economía mundial es lo que determina el marco. Obviamente hay incertidumbres y la evolución de la pandemia es clave para las expectativas de crecimiento de la demanda mundial, pero el mercado parece estar asignando más probabilidad a un escenario relativamente favorable para los commodities.

***