Desde mediados de marzo casi todos los mercados accionarios han tenido un repunte.

EMILIANO COTELO (EC): El índice Standard & Poors 500, de la bolsa americana, cayó ligeramente ayer pero cerró en 3.190 puntos, prácticamente el mismo nivel con el que arrancó el año.

Lo hizo después de un “rally” de cerca del 40 % desde el piso de 2.237 puntos que registró el 23 de marzo, en medio de la crisis financiera desatada por el COVID-19. ¿Cómo se debe leer esta remontada? ¿Realmente han cambiado tanto las perspectivas económicas en el último mes y medio? ¿Qué rol están jugando la Fed y los demás grandes bancos centrales del mundo en este repunte de los mercados? Les proponemos analizarlo en diálogo con la economista Tamara Schandy, socia de Exante.

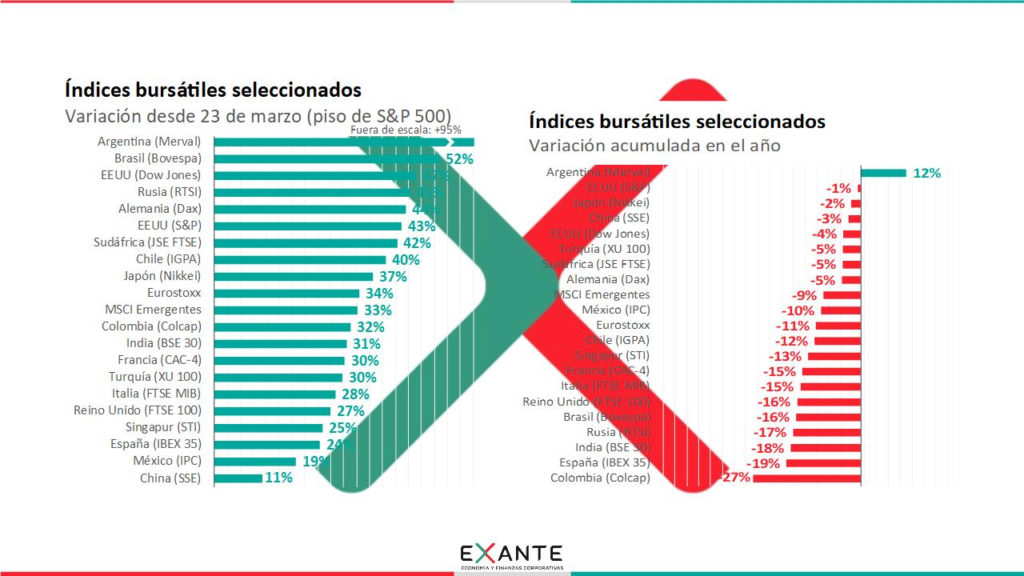

Tamara, empecemos ubicando a los oyentes en la magnitud del repunte de las bolsas mundiales. Recién mencionaba a la bolsa de Estados Unidos, pero la recuperación es muy generalizada y de una intensidad sorprendente.

TAMARA SCHANDY (TS): Absolutamente. Menciono algunos ejemplos. Desde piso del 23 de marzo que recién mencionabas, el S&P acumula un aumento de 43 %, el DAXX de Alemania repuntó 44 %, el Nikkei de Japón subió 37 %, el CAC de Francia 30 % y FTSE del Reino Unido 27 %. A nivel emergente las ganancias también fueron generalizadas. El índice MSCI Emergente, que es un indicador resumen bastante usado, acumula un aumento de 33 % desde esa fecha. Menciono además algunos ejemplos individuales: en Brasil el Bovespa subió 52 % desde entonces y el índice de referencia de Rusia aumentó 45 %. China quizás es de las excepciones más relevantes entre los grandes emergentes, con un incremento de “sólo” 11 % pero hay que leerlo en el marco de que su caída hasta ese momento también había sido sensiblemente menor.

Decías al inicio que el S&P está casi en los mismos niveles de inicio de año. Lo mismo es cierto para el índice de China, por ejemplo. Pero hay otros casos en los que aún con este fuerte repunte todavía estamos lejos de revertir las pérdidas anteriores. En Europa, por ejemplo, tenemos a los índices de Francia, Italia y el Reino Unido entre 15 % y 20 % abajo del nivel de inicio de año. En los emergentes, también hay varios que están lejos de recuperar la caída. En Brasil, como ejemplo bien cercano, la brecha respecto al comienzo de año está todavía en 16 %.

EC: ¿A qué se atribuyen esas diferencias?

TS: Se pueden trazar varias hipótesis, que tienen que ver con los impactos del COVID que se vieron hasta el momento en los distintos mercados, con las respuestas de política económica, con las “fortalezas” y “debilidades” relativas que tenían en términos económicos los países antes de esta crisis. Quizás llama la atención que Estados Unidos, que aún hoy no logra una mejora sustantiva en la curva de contagios como la que sí se vio en Europa, haya visto un recuperación mayor de sus índices accionarios. Por un lado está la respuesta de la Fed y el paquete de estímulos del Congreso (nos podemos referir a esto más adelante), pero por otro lado también hay que mencionar que las grandes compañías tecnológicas (Apple, Amazon, Google, Facebook y Microsoft) tuvieron una valorización enorme, que ayuda a explicar en gran medida por qué el S&P 500 volvió a los niveles de inicio de año.

Al cierre de mayo, las cinco compañías que recién nombré acumulaban una suba promedio de sus acciones de 15 %, mientras que las otras 495 empresas del índice iban 8 % abajo. Eso ayuda a entender también por qué otros índices de la bolsa americana, como el Dow Jones o el Russell 2000, que son más abarcativos en cantidad de empresas, todavía están debajo de los valores de inicio de año. En el caso del Russell, por ejemplo, el índice está 10 % abajo del cierre de 2019, no tan diferente a otros índices fuera de Estados Unidos.

En cualquier caso, reitero, desde mediados de marzo hasta ahora casi todos los mercados accionarios han estado subiendo.

EC: Con esta evolución de las acciones en todo el mundo y más allá de los matices que marcabas recién, ¿se puede interpretar que los mercados están marcando que “lo peor” en términos del impacto económico del COVID ya pasó?

TS: Seguramente sí. Claro que eso no quiere decir que estén en lo cierto ni que estos niveles de la bolsa sean “sostenibles”, pero la percepción parece ser esa. La verdad es que los mercados parecen haber “comprado” la noción de que la reacción temprana y muy agresiva que tuvo la política económica en los países más grandes va a ser exitosa en evitar una crisis de mayores proporciones. Me refiero a las bajas masivas de tasas de interés por parte de los principales bancos centrales del mundo, a las compras de bonos y acciones que están haciendo, y a los paquetes de estímulo fiscal que se votaron en Estados Unidos, en Europa y en Asia fundamentalmente, que en muchos casos incluso fueron bastante mayores a los que vimos en la crisis financiera de 2008-2009.

De hecho, el inicio del repunte de las bolsas fue más o menos coincidente con toda esa batería de medidas a mediados de marzo. Como comentamos alguna otra vez en el programa, en ese momento la bolsa americana estaba teniendo la caída más rápida y más fuerte de su historia (en menos de dos meses perdió 37 %, más que lo que había perdido en el inicio de sus crisis anteriores, incluso contando la de 1929). Desde entonces la trayectoria se viene separando de la que tuvieron las bolsas en los otros episodios de crisis. De hecho, así como la caída fue la más fuerte y corta de la historia, hasta este momento el rally también ha sido el más fuerte y más corto de la historia (como decía al comienzo, más de 40 % en menos de dos meses).

EC: ¿Y mirando hacia delante? ¿Cómo luce el panorama económico? ¿Hay expectativa de que la actividad económica en el mundo empiece a recuperarse?

TS: Obviamente hay mucha incertidumbre todavía, pero en los últimos días hemos conocido datos que marcan repuntes en varios países en mayo en relación abril. Por ejemplo, en Estados Unidos hubo creación de 2,5 millones de empleos el mes pasado. Por supuesto que esa cifra debe mirarse en perspectiva, porque es un rebote muy parcial luego de una caída de más de 20 millones en abril, pero no deja de ser una buena noticia. De igual modo, los llamados índices PMI, que son índices que se computan para muchos países con la misma metodología y que permiten medir lo que está pasando con la actividad industrial y con los servicios a nivel global, tuvieron rebotes generalizados tanto en los países desarrollados como en los países emergentes.

En definitiva, entonces, salvo que haya una nueva ola de contagios, parecería que el momento de impacto económico más agudo ya pasó.

EC: ¿Se están revisando los pronósticos de crecimiento mundial?

TS: Poco. Estos números positivos parecen confirmar la hipótesis de que la parte más dura del impacto económico (que se da con las medidas de confinamiento) podía ser bastante transitoria. Sin embargo, eso no quita que el 2020 va a terminar siendo un año de fuerte recesión en todo el mundo. El FMI proyectó en su informe de abril una caída del PIB global de 3 % este año y esta semana salieron nuevos informes del Banco Mundial y de la OCDE que son incluso más negativos, con caídas de 5,2 % en el primer caso y 6 % en el segundo.

Más allá de si hay otra ola de contagios o no, la otra fuente de incertidumbre es cuánto tiempo nos llevará recuperar los niveles de actividad pre-COVID. En general las proyecciones marcan que luego de un rebote inicial, el crecimiento va a ser lento: recién a fines de 2021 se estarían alcanzando los niveles de PIB de fines del año pasado. Y eso es incluso asumiendo que la política monetaria y la política fiscal en las grandes economías va a seguir siendo expansiva para poder apuntalar el crecimiento.

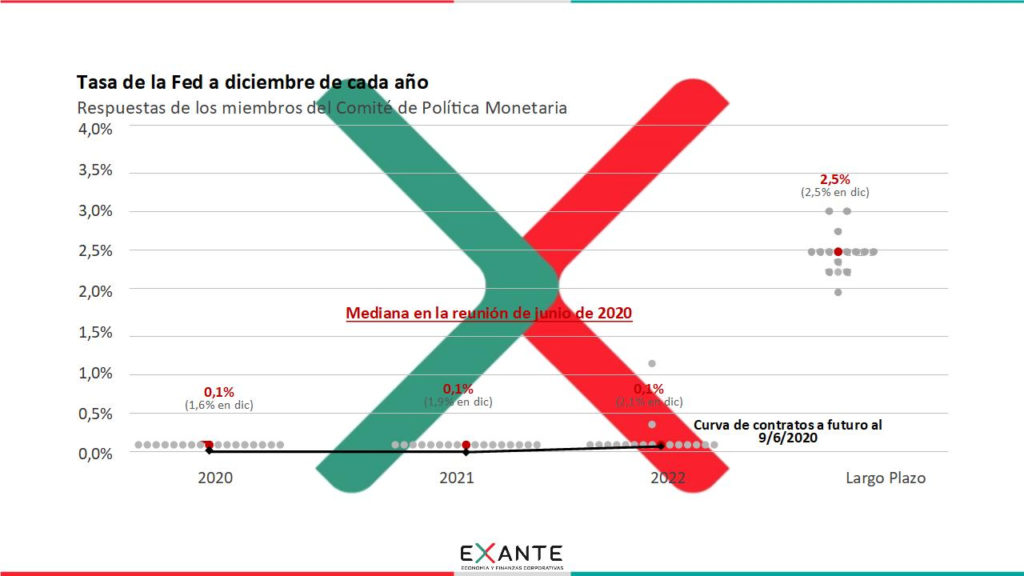

EC: Justamente ayer hubo reunión de la Fed y se resolvió dejar la tasa de referencia estable en 0 %. ¿La expectativa es que se mantenga así por los próximos años?

TS: Sí. Junto con la decisión de tasas, la Fed emite periódicamente un comunicado con las tasas que entiende “adecuadas” para los próximos años. Esta vez, el 100 % de los miembros del Comité de Política Monetaria dijo que la tasa seguiría en el nivel actual al final de ese año, el 100 % también dijo que entendía razonable que siguiera en cero en 2021 y la enorme mayoría (15 de 17 miembros) tampoco ve cambios en 2022. Para el largo plazo siguen señalizando como “tasa adecuada” una tasa mayor (2,5 %), pero en base a lo anterior habría un panorama de al menos tres años con la tasa de referencia en niveles mínimos.

Reforzando lo anterior, agrego que en la conferencia de prensa de ayer el presidente Powell dijo que no están pensando en subir las tasas ni pensando en empezar a pensar en subir las tasas. Fue bastante contundente en ese sentido.

Esto es positivo para las bolsas, porque quiere decir que habrá mucha liquidez en el mercado y que los bonos en general pagarán “poco” (por decirlo en términos muy coloquiales), con lo cual los inversores deberían encontrar incentivos a comprar acciones (con la expectativa de obtener una rentabilidad mayor) pero lo cierto es que es muy difícil anticipar los movimientos de los mercados y no deja de ser un poco “incómodo” lo rápido que se ha procesado el repunte de las bolsas para lo incipiente que es aún la recuperación económica en el plano real.

***

Foto: AFP