¿Qué ha ocurrido hasta el momento y cómo son las perspectivas hacia el 2021?

EMILIANO COTELO (EC): Después del estallido de la pandemia el gobierno implementó un Sistema de Garantía de Créditos para micro, pequeñas y medianas empresas. El SIGa Emergencia (así se le llamó) fue una de varias medidas que se adoptaron para mitigar los impactos negativos de la crisis sanitaria en la cadena de pagos. Días atrás el gobierno dio a conocer los detalles de un esquema de garantías específico para la actividad turística (SIGa Turismo), que se enfrenta a una temporada con un nivel de actividad inusualmente bajo. Y también dio detalles del SIGa Plus, destinado a empresas medianas y grandes, que había sido autorizado por ley en agosto pero que no estaba reglamentado.

A partir de estas novedades, vale la pena poner nuestra mirada en el desempeño financiero de las empresas uruguayas en estos meses de pandemia. ¿Cómo se ha comportado la cadena de pagos? ¿Qué tan importantes han sido las dificultades financieras que enfrentaron las empresas? ¿Han sido efectivas las medidas que en su momento tomaron las autoridades? Para eso, estamos en diálogo con la Cra. Priscilla Pelusso, socia de Exante.

ROMINA ANDRIOLI (RA): Para comenzar, ¿cómo ha sido el desempeño financiero de las empresas uruguayas en estos meses? Parecería que los impactos financieros han sido más moderados de lo que podía temerse allá por fines de marzo o abril. ¿Es así realmente?

PRISCILLA PELUSSO (PP): Es así. En Uruguay tenemos información limitada sobre el desempeño económico-financiero de las empresas. Podemos acceder a los estados financieros de empresas medianas y grandes cuando se publican en la Auditoría Interna de la Nación, pero eso ocurre, para cada empresa, solamente una vez al año (y con un rezago de varios meses). Y podemos acceder a la Central de Riesgos del Banco Central, en ese caso con información mensual relativa al comportamiento de cada empresa en lo que hace a los créditos con el sistema financiero.

A pesar de esas limitaciones, los indicadores disponibles sugieren que los impactos negativos en la cadena de pagos y en la situación financiera de las empresas han sido menores de lo que podíamos temer a inicios de la pandemia, cuando obviamente teníamos por delante un panorama extraordinariamente incierto.

RA: ¿En qué indicadores se basan para ratificar esa intuición que te planteaba recién?

PP: Por un lado no se ha observado por el momento un aumento de la morosidad en el sistema bancario. De hecho, los créditos vencidos como porcentaje de los créditos brutos pasaron de 3,4% a fines de 2019 a 3% en setiembre, considerando el segmento de crédito a empresas. Este indicador puede estar un poco distorsionado, porque los bancos permitieron postergar amortizaciones de los préstamos y el BCU modificó la regulación para favorecer esa decisión. Por lo tanto, puede pensarse que el aumento de la morosidad se verá un poco más adelante.

Pero tampoco hemos visto hasta ahora una contracción demasiado significativa del crédito a las empresas, que era un riesgo importante en marzo o abril. El stock de crédito a las empresas rondaba unos US$ 8.700 millones en setiembre, apenas un 2,5% menos que al cierre de 2019 cuando lo medimos en dólares. Las empresas mantuvieron, entonces, un acceso al crédito similar al que tenían antes del COVID. Seguramente hay muchas empresas que registraron pérdidas en estos meses y que no se haya observado una contracción del crédito es muy importante en ese contexto.

Tampoco vimos un incremento de los concursos de acreedores, que suelen aumentar cuando hay problemas extendidos de financiamiento en las empresas.

Y por último, cuando conversamos con nuestros clientes en el sector financiero y en los demás sectores de la economía, la conclusión se ratifica. Muchas empresas han extendido sus plazos de pago de los préstamos para ajustarse al COVID pero eso en general ha ocurrido de manera poco problemática.

RA: La situación financiera es entonces mejor de lo que podía preverse al inicio de la pandemia ¿Cuáles son las explicaciones de eso?

PP: En Exante tenemos varias hipótesis complementarias, que pasan por temas de expectativas, por las medidas adoptadas por el gobierno y por la posición en que se encontraba el sistema bancario.

RA: Vamos por a partes, entonces ¿A qué te referías con factores de expectativas?

PP: A lo siguiente. La contracción de la actividad en el segundo trimestre fue muy fuerte, pero también es cierto que rápidamente se comprendió que en el tercer trimestre habría un rebote importante.

Es posible entonces que la expectativa de una afectación muy fuerte pero también relativamente transitoria haya contribuido a que las empresas no implementaran medidas excesivas de reducción de costos y de postergación de pagos a sus proveedores. Eso probablemente ayudó a evitar los típicos cortes en la cadena de pagos que se observan en episodios de recesiones muy fuertes.

RA: Priscilla, decías que también jugaron las medidas que adoptó el gobierno y la posición del sistema bancario.

PP: Sí. Varias de las medidas que adoptó el gobierno contribuyeron al mitigar los problemas financieros de las empresas y los impactos negativos en la cadena de pagos.

La ampliación de la cobertura del seguro de paro, la introducción del seguro de pago parcial, la postergación de algunos pagos de impuestos, dieron bastante aire a las empresas, permitiéndoles bajar costos y gestionar mejor su caja.

Otro factor, a nuestro juicio muy importante, es que el sistema bancario extendió fuertemente el crédito en las primeras semanas de la pandemia, postergando proactivamente los vencimientos de los créditos amortizables y renovando las líneas de crédito. En ese resultado juegan dos factores: por un lado, el sistema bancario estaba muy sólido (con altos niveles de capitalización y liquidez); por otro lado, los cambios en la regulación que implementó el BCU facilitaron la estrategia de los bancos de postergar vencimientos.

RA: ¿Y cómo funcionó el SIGa Emergencia?

PP: El SIGa Emergencia fue muy eficaz. A octubre se habían concedido unos 15.000 créditos, por un monto total de US$ 550 millones y con garantía estatal por US$ 415 millones. El SIGa Emergencia es una herramienta particularmente buena para las micro y pequeñas empresas. El crédito promedio fue de unos US$ 36.000 y el SIGa garantizó un 75% del total.

RA: ¿Qué valoración hacen de lo que se anunció en relación al SIGa Turismo y al SIGa Plus, para empresas medianas y grandes?

PP: Acá tenemos valoraciones diferentes. En lo que hace al SIGa Plus, en teoría es una herramienta para empresas medianas y grandes. En realidad, pueden acceder empresas con facturación superior a US$ 1,1 millón. Ese umbral es bajo, empresas que facturan un poco más de un millón de dólares siguen siendo empresas pequeñas. A su vez, el monto máximo de la garantía – al igual que para el caso del SIGa Turismo, es de US$ 200.000. Para empresas medianas, que facturen por ejemplo más de US$ 5 millones, ese tope de garantía luce bajo. Y para empresas grandes, que facturen más de US$ 10 millones la garantía no es relevante. Entonces, el SIGa Plus nos parece que solo va a funcionar para empresas relativamente pequeñas y para algunas medianas (de las más pequeñas entre las medianas).

En cambio, en lo que hace al SIGa Turismo, pensamos que el esquema va a funcionar bien para muchas empresas del sector, pero siempre para microempresas y para empresas pequeñas. Por más que en el próximo verano habrá más turismo interno (porque los uruguayos que usualmente veranean en la región seguramente no lo harán esta vez), la actividad turística se va a resentir mucho y ya viene muy mal desde abril. Por lo tanto, pensamos que habrá demanda para esta herramienta y que esta herramienta va a ayudar a las empresas.

RA: Para terminar y siempre desde la perspectiva del financiamiento de las empresas, ¿cómo se presentan las perspectivas para el año próximo?

PP: La actividad económica presentó un rebote fuerte en el tercer trimestre y probablemente veremos una recuperación adicional pero notoriamente más moderada en los siguientes trimestres. Sin embargo, serán necesarios varios trimestres para borrar definitivamente la caída del nivel de actividad por el COVID. Tenemos por delante una temporada turística con niveles muy bajos de actividad. El salario real está cayendo y hay un ajuste fiscal en marcha.

De todos modos, hay algunos elementos positivos. En el mundo las tasas de interés son muy bajas. Eso se traduce en tasas de interés un poco más bajas en el crédito en dólares a las empresas. Y el Banco Central se ha puesto una meta de reducción importante de la inflación en los próximos años, que puede alentar una paulatina baja de las tasas en pesos para las empresas.

Pero en Exante pensamos que “el partido aún no está ganado” y es probable que en los próximos meses veamos algún aumento en el número de casos problemáticos.

***

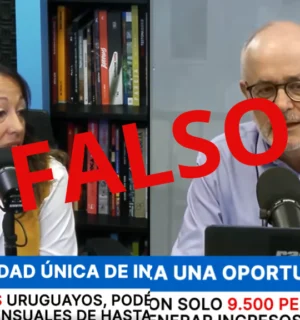

Foto: Pablo Vignali / adhocFOTOS