Foto: Ricardo Antúnez /adhocFOTOS

EMILIANO COTELO (EC): El gobierno argentino anunció recientemente la suspensión temporal de las exportaciones de carne, bajo el argumento de que la suba de los precios en el mercado internacional estaba generando crecientes presiones inflacionarias.

Teniendo en cuenta que Argentina es un competidor importante en el mercado de la carne a nivel mundial, la noticia generó impacto también en Uruguay, por lo que puede suponer para las exportaciones de la industria frigorífica local.

En este contexto, nos pareció oportuno dedicar el espacio económico de hoy a analizar en detalle las exportaciones de carne de Uruguay, entender su evolución reciente y el comportamiento de los mercados más relevantes, con el objetivo de aportar elementos que nos ayuden a comprender las implicancias para nuestro país de la reciente medida argentina. Para eso, conversamos con la economista Florencia Carriquiry, socia de Exante.

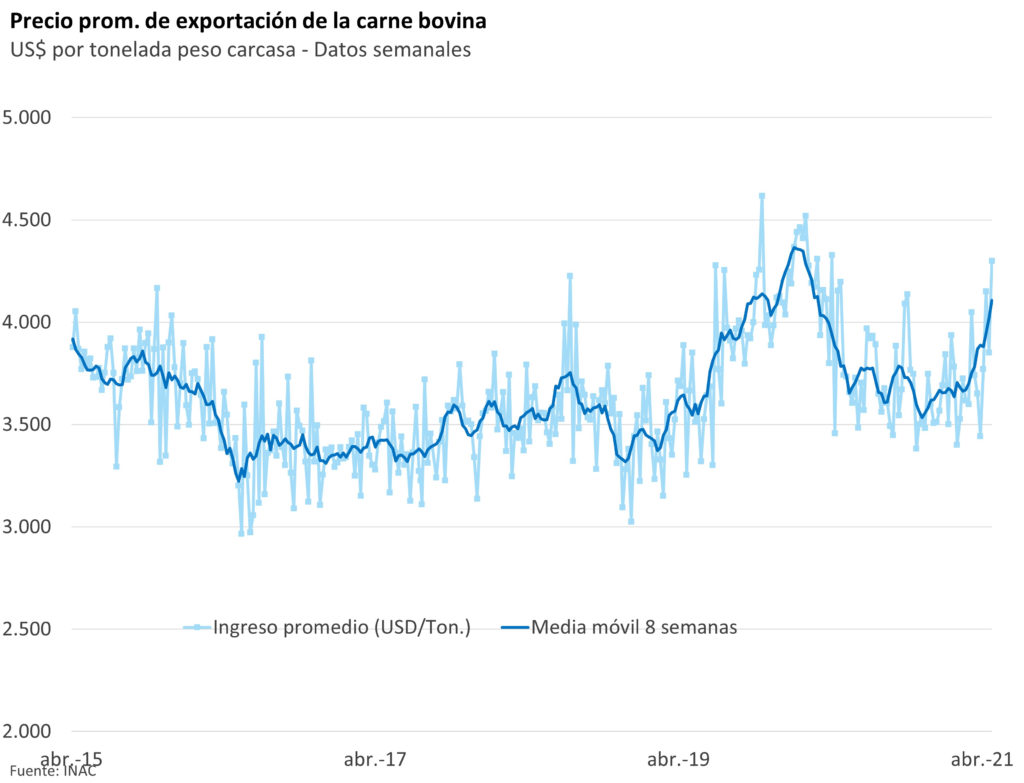

ROMINA ANDRIOLI (RA): Florencia, como mencionaba Emiliano recién, la medida anunciada por el gobierno argentino tiene como argumento central la preocupación en torno al incremento de precios de la carne. Quizás podemos empezar por ahí ¿Cómo están evolucionando los precios de la carne en los últimos meses?

FLORENCIA CARRIQUIRY(FC): Después del fuerte ajuste a la baja que tuvieron los valores en 2020, los precios de exportación de la carne vienen mostrando una suba fuerte en lo que va de 2021. De hecho, según las cifras de INAC, el precio medio de exportación de la carne vacuna se ubicó en el promedio de las últimas cuatro semanas arriba de los US$ 4.200 la tonelada peso canal, que son niveles que no se veían desde los máximos de finales de 2019, de hecho están muy próximo a esos niveles.

Esta suba fuerte de precios se enmarca en un contexto de valorización de los alimentos en general, que como discutimos algunos días atrás, tiene por detrás un escenario de recuperación de la economía mundial. En el mercado de la carne, la crisis del coronavirus supuso una contracción muy abrupta del consumo, sobre todo en algunos mercados, pero eso está empezando a cambiar y a la reactivación de la demanda se agregan restricciones de oferta en algunos exportadores importantes. Brasil está exportando menos, Australia está en plena fase de recomposición existencias y si pensamos en el mercado de carnes en general (y no sólo la vacuna), tenemos a China con un notorio déficit de oferta tras la fuerte liquidación de sus stocks porcinos en 2019. La reciente medida de Argentina es un elemento adicional que seguramente reforzará las presiones alcistas en el mercado.

RA: ¿Y qué está pasando con los volúmenes exportados? ¿La industria frigorífica local está pudiendo aprovechar este mejor contexto de demanda y de precios?

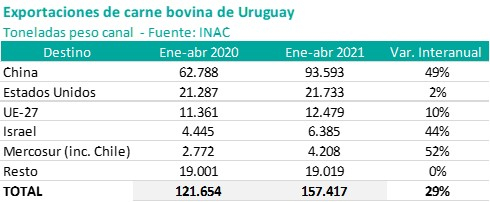

FC: Sí. Las ventas vienen mostrando una recuperación muy fuerte en los últimos meses. Después del shock que supuso el coronavirus, los volúmenes exportados de carne vacuna subieron casi 30% en enero-abril y se ubican en uno de los mayores niveles de la historia para este período del año.

De esta manera, los montos exportados también acumulan una suba muy importante (de más de 20%) y superan los US$ 630 millones hasta abril.

RA: ¿Cómo es la evolución por mercado? ¿Esta recuperación está siendo generalizada o hay algún mercado que está empujando de modo particular en la suba de las exportaciones?

FC: A nivel de mercados, la recuperación está siendo relativamente generalizada desde los bajos niveles de inicios de 2020, pero por su importancia relativa, China está teniendo un rol clave. No podemos perder de vista que China representa aproximadamente un 60% de los volúmenes exportados por la industria frigorífica uruguaya (y aproximadamente 50% de los montos). Y las ventas a este destino están subiendo mucho. Según las cifras hasta abril los volúmenes exportados al mercado chinos subieron casi 50% frente a los bajos registros de un año atrás.

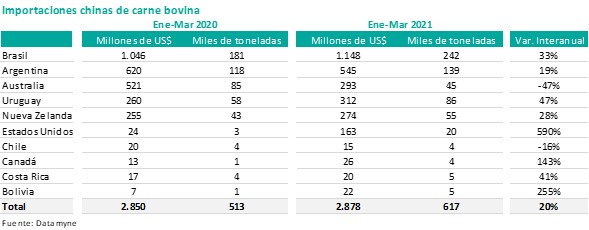

Como decía antes, tras la liquidación de buena parte de sus stocks porcinos, China aumentó enormemente las importaciones de carne vacuna y los países de nuestra región, Brasil, Argentina y Uruguay se están consolidando en este inicio de año como los tres principales proveedores en este mercado, superando incluso a Australia.

Luego también están subiendo las colocaciones en Estados Unidos y en la Unión Europea (el segundo y tercer mercado más relevantes) pero en una magnitud más reducida. Y están aumentando mucho las colocaciones en Israel y en el Mercosur, pero la incidencia es mucho menor.

RA: Ahora, no todos los mercados son iguales para la industria, ¿verdad? Me refiero a que en cada mercado se colocan productos distintos en general ¿no es así?

FC: Cada mercado tiene características particulares sin dudas, por factores propios del mercado (poder adquisitivo, conductas de consumo por ejemplo) y por condiciones de acceso y posicionamiento de la carne uruguaya en cada caso. Por ejemplo, tradicionalmente se ha dicho que Uruguay tiende a colocar carne de calidad en Europa mientras que coloca mayormente carne para manufactura, de menor valor, en el mercado americano y en China.

Y si miramos el mix de productos y los precios medios de venta por mercado, efectivamente se observan diferencias notorias. Por mencionar algunas cifras para 2019 (así evitamos hacer la comparación en un año tan particular como 2020), el precio medio de la carne exportada a la Unión Europea se ubicó en US$ 6.300 por tonelada canal, mientras que el precio medio en las exportaciones a Estados Unidos fue de US$ 3.900 la tonelada y en China de US$ 3.500 la tonelada.

Ahora, eso no quiere decir que el mercado chino o el mercado americano no sean atractivos, pueden no serlo por momentos (si para el mismo producto hay mejores opciones), pero eso no puede concluirse de mirar los valores medios de venta sin más.

RA: ¿Por qué decís eso, Florencia? ¿Podes explicarlo mejor?

FC: Sí claro. Hay que tener presente que la industria no sólo exporta carne de calidad, el animal se faena y hay que vender todos los cortes, los de alto valor y los de bajo valor. El desafío es lograr siempre el mejor valor para cada tipo de corte y para eso contar con acceso a un número amplio de mercados es clave. En cada momento del tiempo puede haber un mercado más “atractivo”, que está pagando mejores precios que otros, pero eso puede variar en función de condiciones de oferta-demanda en cada mercado y dependiendo también de las condiciones de acceso y el nivel de competencia, entre otras cosas.

Desde esa perspectiva, la salida de Argentina del mercado internacional seguramente supondrá un impacto relevante en algunos mercados clave para Uruguay. Por ejemplo, en el mercado chino Argentina representó en el primer trimestre de este año más de 20% de las importaciones totales de carne vacuna, fue el segundo proveedor más importante para China debajo de Brasil, la demanda desde allí por carne uruguaya mientras duren las restricciones seguramente tendrá un aumento fuerte. Luego si miramos otros mercados importantes, como el mercado europeo, allí el impacto seguramente será de menor magnitud, porque en este caso las ventas bajo cuotas (como la Hilton o la 481) son más relevantes y no están alcanzadas por las medidas, pero en cualquier caso, al menos de corto plazo, este panorama plantea oportunidades para la industria frigorífica uruguaya, que se encuentra bien posicionado para aprovechar el lugar que liberará argentina mientras rijan las medidas.