Foto: Pixabay

EMILIANO COTELO (EC): “Emisiones por más de US$ 120 millones agitan al mercado de valores y elevan oferta para el ahorro minorista”. Así se titulaba una nota del diario El Observador de ayer a propósito de las emisiones de títulos que harán Conaprole, ISUSA y UTE durante este mes de junio.

Con esas tres nuevas colocaciones como excusa, les proponemos detenernos esta mañana a examinar cómo funciona el mercado de valores en Uruguay. ¿Tiene muchos instrumentos en circulación? ¿Cuánto dinero mueve? ¿Cuánto corresponde a emisiones del sector público y cuánto al sector privado? De esto conversaremos esta mañana con la economista Tamara Schandy, socia en Exante.

ROMINA ANDRIOLI (RA): Comencemos con las características básicas de estas operaciones.

TAMARA SCHANDY (TS): La emisión de Conaprole es una más de su serie de Conahorro, que es el nombre con el que se conocen las obligaciones negociables que emite la empresa hace unos 10 años. Las obligaciones negociables son una especie de bono. Es una forma de captar dinero en el mercado y otorga a quienes la compran el derecho de cobrar el capital invertido con un interés. Esta vez la emisión es por un máximo de hasta US$ 5 millones y serán instrumentos a 5 años.

En el caso de ISUSA también se trata de obligaciones negociables en dólares. La emisión va a ser de hasta US$ 8 millones y también se trata de instrumentos con vencimiento en 5 años.

La tercera emisión es la de UTE. Se trata de un fideicomiso para financiar obras de infraestructura; en particular, la construcción de una línea de transmisión que unirá Tacuarembó con Salto. En este caso es trata de una operación de unos US$ 108 millones y, como dije, será bajo el formato de un fideicomiso. Ese fideicomiso será el dueño del activo por 30 años, recibirá un pago mensual de UTE por esa línea y con esos fondos irá pagando a quienes hayan comprado títulos del fideicomiso.

RA: ¿Una operación de más de US$ 100 millones como la de UTE es una operación muy grande para los parámetros del mercado uruguayo?

TS: Es grande, pero tampoco diría que es muy excepcional. Como referencia, el año pasado se sumaron al mercado de valores más de 10 nuevos instrumentos, por un total de unos US$ 560 millones. Hubo varios “pequeños”, pero la Corporación Vial emitió títulos de deuda de un fideicomiso por casi US$ 150 millones, Ta-Ta emitió una ON (que es la forma en la que se denominan habitualmente las Obligaciones Negociables) por casi US$ 100 millones y también tuvimos una emisión de un fideicomiso de tierras por más o menos el mismo monto.

RA: ¿Cuál es el tamaño total del mercado? Me refiero al monto de todos los instrumentos que están en circulación.

TS: El Banco Central emite periódicamente un reporte que resume el valor de todos los papeles en circulación. El último es el de abril y marcaba un valor total de unos US$ 5.000 millones. Esto incluye fundamentalmente ONs y fideicomisos, aunque también hay algunas pocas empresas que han emitido acciones en el mercado uruguayo.

Aclaro que en este número no estamos contando el circulante de Letras de Regulación Monetaria del Banco Central ni el de Notas del Tesoro que emite localmente el gobierno. Esos dos universos suman más de US$ 15.000 millones más. También se transan en el mercado local, pero cuando nos referimos al “mercado de valores” en Uruguay en general nos referimos a lo primero: a lo emitido por el sector privado o a lo emitido por actores del sector público pero fuera de lo que son las clásicas letras y bonos.

RA: Justamente te iba a preguntar por ese punto. ¿Quiénes son los emisores de estos instrumentos que encontramos en el mercado de capitales uruguayos? ¿Cuán importantes son los emisores del sector público y cuánto hay de financiamiento al sector privado?

TS: En términos generales, podríamos decir que la “foto” a abril de US$ 5.000 millones incluye 1/4 emitido por entidades del sector público y 3/4 emitido por privados.

En el sector público estoy contando ONs del Banco Hipotecario y de UTE, títulos de deuda de distintos fideicomisos de las intendencias y los certificados de participación de los fideicomisos de dos parques eólicos de UTE.

RA: Detengámonos un momento para aclarar la jerga. Recién decías que las ONs funcionan como un bono. ¿Cómo son las inversiones a través de fideicomisos? Mencionaste títulos de deuda emitidos por fideicomisos y también de certificados de participación de fideicomisos.

TS: Correcto. En forma muy simplificada, podríamos decir que los títulos de deuda emitidos por fideicomisos también funcionan en forma análoga a un bono para un inversor, con la diferencia que el que emite esos instrumentos no es ni el gobierno (como en el caso de los bonos) ni una empresa (como en el caso de las ONs). Los títulos los emite un fideicomiso, que tiene un patrimonio separado de los que “organizaron” ese fideicomiso y que va a pagarle a los inversores con el dinero que obtenga de fuentes ya predefinidas, que están establecidas en el contrato del fideicomiso. El ejemplo de las intendencias estuvo bastante en boga hace algunos meses: las intendencias cuando emiten deuda a través de fideicomisos lo hacen comprometiéndose a “reservar” para su repago algunos ingresos específicos, que pueden considerarse más seguros. Así, el repago al inversor no depende del superávit o déficit que tengan las intendencias en el futuro, sino que los inversores van a cobrar de esos ingresos “reservados” con ese fin (varias intendencias han “reservado”, por ejemplo, los ingresos por patentes).

Cuando hablamos de certificados de participación, la historia es otra. Ahí no hay un compromiso de devolver el capital invertido con un interés, sino que de alguna forma los tenedores de esos certificados de participación son como los “accionistas” en una empresa. Su ganancia depende de cómo le va al negocio y eventualmente también podrían perder dinero. Veamos el caso de los parques eólicos de UTE. Quien invierte en esos certificados de participación no tiene un interés prometido; tiene una expectativa de rentabilidad que surge de los modelos con los que se hizo el proyecto, pero su rentabilidad efectiva surgirá de la evolución de los vientos, de las paramétricas de precio de venta de la energía y de cualquier otra variable que impacte sobre el negocio del parque.

RA: ¿Es posible abrir ese monto total de US$ 5.000 millones de financiamiento a través del mercado de valores uruguayo con una vista sectorial o de destino del financiamiento?

TS: En términos muy generales, en Exante tenemos identificados unos US$ 1.500 millones del circulante como vinculados a inversiones en infraestructura. Le siguen en importancia todos los instrumentos que tienen que ver con el universo del sector forestal, que suman un circulante de algo más de US$ 800 millones. Lo que tiene que ver con energía suma unos US$ 650 millones adicionales y los agronegocios otros US$ 500 millones. Esas cuatro áreas (infraestructura, forestación, energía y agronegocios) suman un total de algo más de US$ 3.500 millones de circulante. Son el 70% del total.

RA: ¿Y hay estadísticas sobre quiénes compran estos instrumentos?

TS: La mayoría de estos instrumentos tienen lo que se llama un “tramo minorista”, que es la parte que se coloca entre inversores particulares, típicamente a través de los corredores de bolsa.

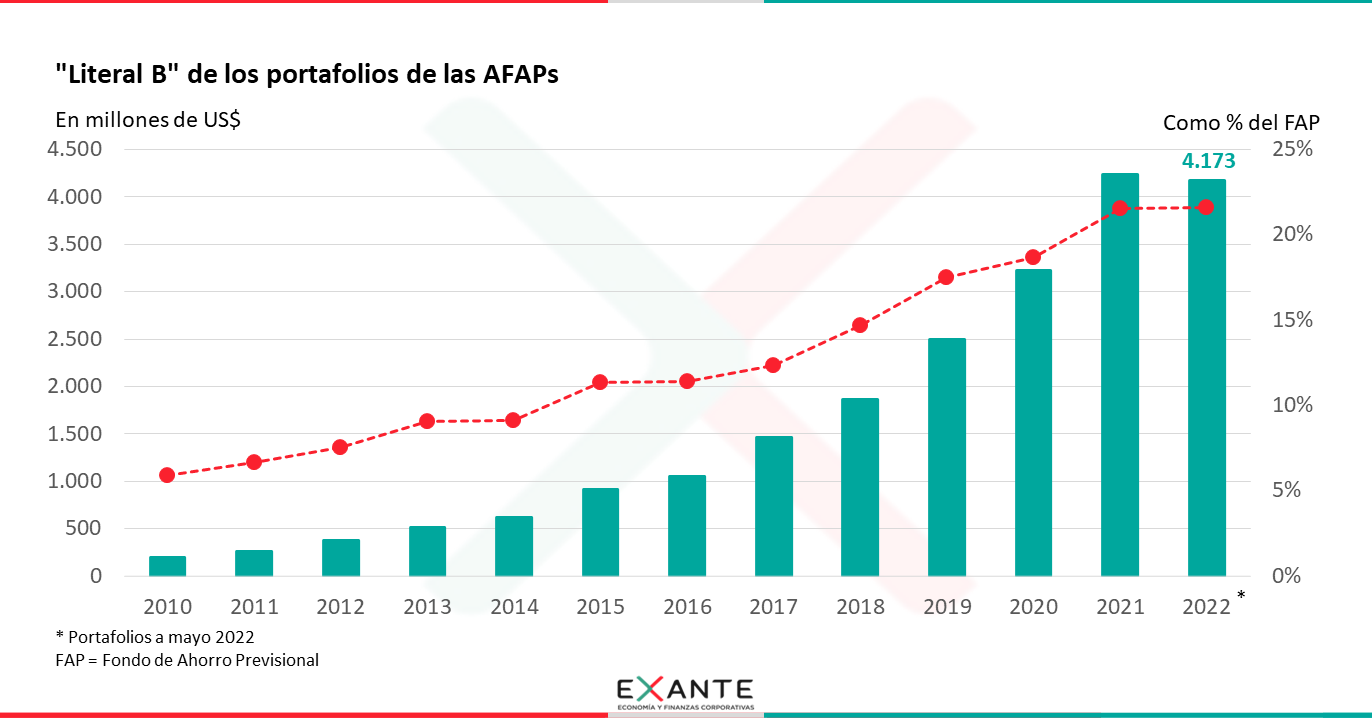

Sin embargo, la mayor parte de estos títulos se colocan entre lo que se llaman “inversores institucionales”. En esa categoría podemos incluir a los bancos, a las compañías de seguros, a las cajas. Pero la realidad es que en nuestro mercado los mayores inversores institucionales por lejos son las AFAPs. Las 4 AFAPs administran un fondo de ahorro previsional de casi US$ 20.000 millones y son el mayor puntal de demanda de este tipo de instrumentos que venimos describiendo. El llamado “literal B” de sus portafolios (que es donde se computan este tipo de inversiones en papeles privados) suma algo más de US$ 4.100 millones; más del 20% de su portafolio total.

RA: Suele decirse que el mercado de capitales de Uruguay está muy subdesarrollado, pero según lo que venimos conversando hasta ahora parecería que igual tiene bastante movimiento.

TS: El vaso medio lleno es que ha venido creciendo mucho, en buena medida de la mano de las inversiones de las AFAPs. En lo últimos tres años, el circulante en el mercado de valores que reporta el BCU subió de US$ 3.500 millones a US$ 5.100 millones. Es algo más de 40% en tres años. En el mismo lapso, las inversiones de las AFAPs en títulos del literal B aumentaron en el equivalente a US$ 1.500 millones.

Y si lo miramos en una perspectiva más larga, el cambio es aún mayor. Hace 10 años, las inversiones en el literal B eran de menos de US$ 800 millones y representaban menos del 8% del Fondo de Ahorro Previsional. Reitero que ahora son de US$ 4.100 millones (se multiplicaron por 5) y su peso relativo subió a 20% del total del portafolio de las AFAPs.

Seguramente hay espacio para crecer más en esa línea, pero no menos cierto es que bajo cualquier métrica usual de volumen de transacciones, liquidez del mercado o cantidad de emisiones en relación al tamaño de la economía, el mercado de capitales de Uruguay sigue siendo muy pequeño (incluso frente a referencias de la región). Muchos papeles de los que recién comentábamos se transan poco luego de su emisión, las empresas en general no ven al mercado de capitales como una alternativa “eficiente” para conseguir financiamiento y abrirse a la bolsa tampoco es visualizado como una oportunidad para salir o para levantar capital en las empresas. La verdad es que este es un gran debe para las políticas públicas en Uruguay, porque tanto la teoría económica como la evidencia de otros países muestra inequívocamente que el desarrollo del mercado de capitales contribuye de manera positiva al crecimiento económico.