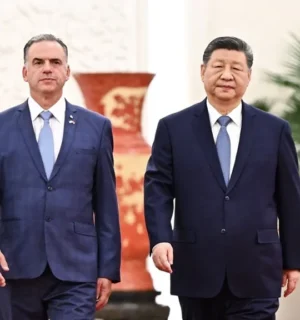

Foto: AFP

EMILIANO COTELO (EC): En su última evaluación del perfil crediticio de Uruguay, la agencia calificadora de riesgo Moody’s mejoró la nota de la deuda soberana de nuestro país y la situó dos escalones por encima del mínimo nivel de grado inversor.

El hecho fue celebrado por el gobierno, con una conferencia de prensa donde la ministra de economía, Azucena Arbeleche, destacó que hace 10 años la calificadora no movía la nota que le asignaba a Uruguay.

“Hace 10 años que no mejoraba. Eso demuestra que se reconoce el trabajo de la administración", aseguró Arbeleche.

"Es una manera de hacer política fiscal distinta, antes se gastaba más. Hemos puesto reglas de juego claras y hemos jugado dentro de las reglas", aseguró Arbeleche.

Sin embargo, desde la oposición el senador Mario Bergara criticó los dichos de Arbeleche.

"Se olvida que en los gobiernos del Frente Amplio arrancamos varios escalones abajo del grado de inversión y se consiguió con responsabilidad en la gestión de la política económica, con responsabilidad en la gestión de gobierno. Es en los gobiernos del Frente Amplio que se obtiene el grado de inversión, que es el escalón más importante en el año 2012; después es ir mejorándolo y perfeccionándolo", sentenció Bergara

"Yo creo que tiene un componente de mezquindad utilizar un tema que claramente responde a un proceso de largo plazo como un logro de tres días. Esto no se logró en tres días”.

¿Qué implica este cambio de nota para Uruguay? ¿A qué elementos responde? ¿Cuáles son los impactos que cabe esperar de este movimiento sobre el costo de financiamiento de la deuda? Sobre esto conversamos con el economista Mathías Consolandich, de la consultora Exante.

ROMINA ANDRIOLI (RA): Con la resolución de estos días Moody’s elevó de BBB2 a BBB1 la calificación crediticia de Uruguay, situándola dos niveles por por encima del mínimo escalón dentro del grado inversor. ¿Cómo vieron ustedes en Exante este movimiento?

MATHÍAS CONSOLANDICH (MC): La mejora de la nota crediticia para Uruguay sin duda que la vimos como una muy buena noticia. Es un elemento más que nos muestra que la economía uruguaya y la gestión del manejo de la deuda pública se está viendo de una forma muy positiva desde el exterior.

Mejorar la nota no es un objetivo en sí mismo, pero una buena calificación de la deuda debería ayudar al país a lograr un acceso sostenido y abundante al financiamiento externo. Una mejor calificación está asociada a un menor nivel de riesgo de incumplimiento de nuestra deuda y por tanto ayuda a que ese financiamiento se haga a un costo más bajo, a un costo más razonable, lo que permitiría reasignar recursos que hoy se destinan a un mayor pago de intereses hacia otras áreas.

RA: ¿Este cambio en la nota era esperado? ¿Cómo compara esta evaluación de Moody’s con la calificación que le dan otras agencias internacionales a Uruguay?

MC: Hoy las cinco calificadoras de riesgo soberano le asignan a la deuda uruguaya una nota de grado inversor, es decir la asignan una muy baja probabilidad de impago de su deuda.

Entre las más grandes, Standard & Poor’s tiene una valoración igual a la que ahora puso Moody’s, es decir coloca a la deuda dos escalones por encima de lo que es el mínimo nivel de grado inversor y con una perspectiva estable. La perspectiva estable refiere a que existen, a criterio de la propia agencia, iguales probabilidades de que el próximo movimiento en la calificación de la deuda sea tanto al alza como a la baja.

Por otro lado y a diferencia de estas dos agencias, Fitch tiene nuestra deuda soberana en BBB, esto es un escalón por encima del mínimo de grado inversor y también con perspectiva estable.

La verdad es que la mejora de la nota Romina era algo previsible. Era previsible porque como decía recién otra de las agencias ya nos tenía en ese lugar, pero además porque la valoración que están haciendo los mercados sobre Uruguay es francamente muy buena. La prima de riesgo país que hoy paga Uruguay, esto es, el diferencial de tasa que paga un bono uruguayo respecto de un bono considerado libre de riesgo (como por ejemplo son los bonos de Estados Unidos) está en unos 70 puntos básicos.

Esto es, la tasa que paga Uruguay es solo 0,7 puntos porcentuales mayor a la tasa que está pagando Estados Unidos. Cuanto más baja es la prima de riesgo, más bajo es ese adicional que debe pagar Uruguay por ser más riesgoso y entonces más barato le sale colocar deuda. Esa prima, que mes de 70 puntos es extraordinariamente baja si la comparamos con los valores que supimos tener en el pasado.

RA: Vayamos Mathías a la decisión puntual de Moody’s… ¿A qué factores se atribuyó la mejora en la nota de la deuda uruguaya?

MC: Son varios los puntos que toca la calificadora.

Por un lado, resalta, como de hecho lo hacen reiteradamente todas las agencias, la solidez institucional de Uruguay y la estrategia de manejo de la deuda (en términos de plazos, monedas y tasas de interés) que han permitido disminuir su perfil de riesgo.

Pero además se refiere a otros tres aspectos relevantes: en primer lugar, a la ratificación de la nueva institucionalidad fiscal y al cumplimiento las metas fiscales establecidas en los tres pilares de la nueva regla. Esto se destacó como algo muy positivo.

En segundo lugar, se refirió a la reforma de seguridad social, que busca dar sustentabilidad al sistema previsional como un hito clave para esta revisión.

Y por último, otro aspecto positivo que destacó fue la baja de la inflación que vimos en Uruguay en el último año y el manejo de la política monetaria (de sus metas de inflación, la convergencia de las expectativas y una menor intervención en el mercado de cambios).

Moody’s entiende que estos elementos supondrán un crecimiento mayor de la economía de lo que se esperaba para el pasado. Tiene una perspectiva de crecimiento a mediano plazo en el eje de 2%–2,5%. Y también resaltó el fuerte repunte de la inversión extranjera directa, que espera que esos flujos de inversión se mantengan en los próximos años.

RA: ¿Y se señalaron en el informe algunas debilidades o riesgos para Uruguay?

MC: Más que debilidades Romina, el informe fue muy explicito en manifestar que la mejora de la nota y la perspectiva estable estaban en buena medida atadas a la nueva institucionalidad fiscal y a la reforma de la seguridad social. Un revés en estas materias puede ser un elemento que haga dar marcha atrás estos avances en la calificación.

Por otro lado, si observamos una mayor presión fiscal o la economía no crece al ritmo esperado, ello puede aumentar la carga de la deuda pública y también motivar una revisión a la baja de la calificación.

RA: Ya para ir cerrando Mathías, ¿qué impactos caben esperar de esta revisión? En las redes varios colegas de ustedes mencionaban que esto podía tener consecuencias en el plano cambiario, ¿juega a favor de un dólar todavía más bajo?

MC: Es una buena pregunta Romina. Como decía antes, una buena calificación ayuda a tener un menor costo de financiamiento de la deuda para Uruguay. No necesariamente vamos a ver una compresión adicional de la prima de riesgo, porque ya se encuentra en niveles muy bajos. Pero esto consolida la mirada positiva con la que se ve al Uruguay desde el exterior y eso siempre es una buena noticia.

Desde el punto de vista cambiario, es muy difícil ser asertivo en la causalidad, en el timing, pero esta mejora de la nota asienta esta visión de un Uruguay atractivo para la inversión extranjera y por lo tanto de una moneda relativamente apreciada en nuestro país.