En nuestro país, el desalineamiento de la inflación respecto a las metas oficiales es algo que preocupa desde hace bastante tiempo. Sin embargo, la novedad de estos últimos meses es que en el resto del mundo también estamos viendo una escalada de los niveles de inflación. ¿Es transitoria? ¿Responde a factores pasajeros, que tienen que ver con la salida de la pandemia? ¿O estamos ante un cambio de escenario más permanente a nivel externo? ¿Qué rol juegan los “cuellos de botella” en las cadenas logísticas? ¿Qué puede pasar si la inflación en el mundo sigue subiendo? Les proponemos recorrer éstas y algunas otras preguntas en diálogo con el economista Luciano Magnífico, de Exante.

Comencemos por ubicar a los oyentes con algunos números que son realmente llamativos. La inflación en Estados Unidos se ubicó en 6,2% en el año móvil a octubre, su nivel más alto en 30 años. ¿Cuánto pesa lo que está pasando con los precios de la energía y de los commodities en el mundo y cuánto responde a otros factores?

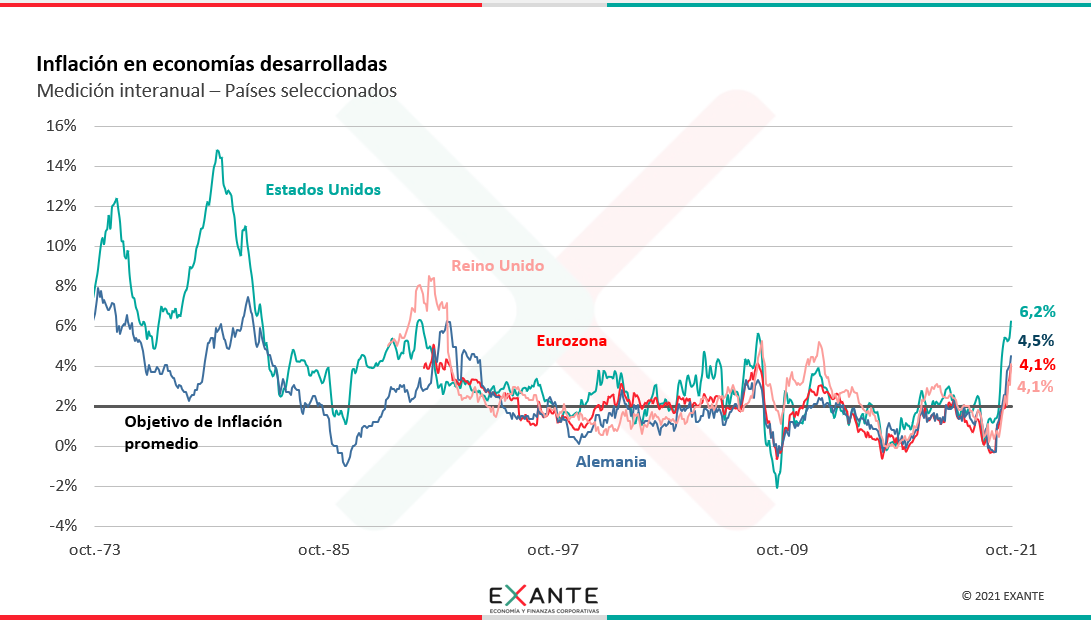

LUCIANO MAGNIFICO (LM): La verdad es que efectivamente son cifras super llamativas para las economías desarrolladas, que habían controlado el problema de la inflación hace varias décadas y, con muy contadas excepciones, llevan como 30 años de estabilidad de precios.

En el caso de Estados Unidos y como tú mencionabas, una inflación de 6,2% es la mayor en 30 años. Y la mayor por mucho, porque el objetivo de la Fed es una inflación de 2% y de los años noventa para acá incluso fue más el tiempo que la inflación estuvo por abajo de ese umbral que los momentos en que estuvo por encima de 2%.

Efectivamente parte de la escalada que hemos visto depende de lo que está sucediendo con los precios de la energía y los alimentos, al igual que en Uruguay y en muchos otros países. Pero lo que se llama inflación “core”, que justamente excluye esos factores, igual está en 4,6% en los doce meses a octubre. Hay que ir a la década de los 90s para encontrar una inflación así de alta en Estados Unidos aún en la medición “core” o “subyacente”.

RA: ¿Qué pasa en otros países? ¿Cuán extendido es este repunte de la inflación a nivel global?

LM: Con matices de intensidad, pero es bastante extendido. Por ejemplo, la inflación de la Zona del Euro y de Alemania en particular está arriba de 4%, cuando en los últimos diez años Europa ha estado preocupada porque la inflación era “demasiado baja”, demasiado cercana a cero, con riesgos incluso de deflación.

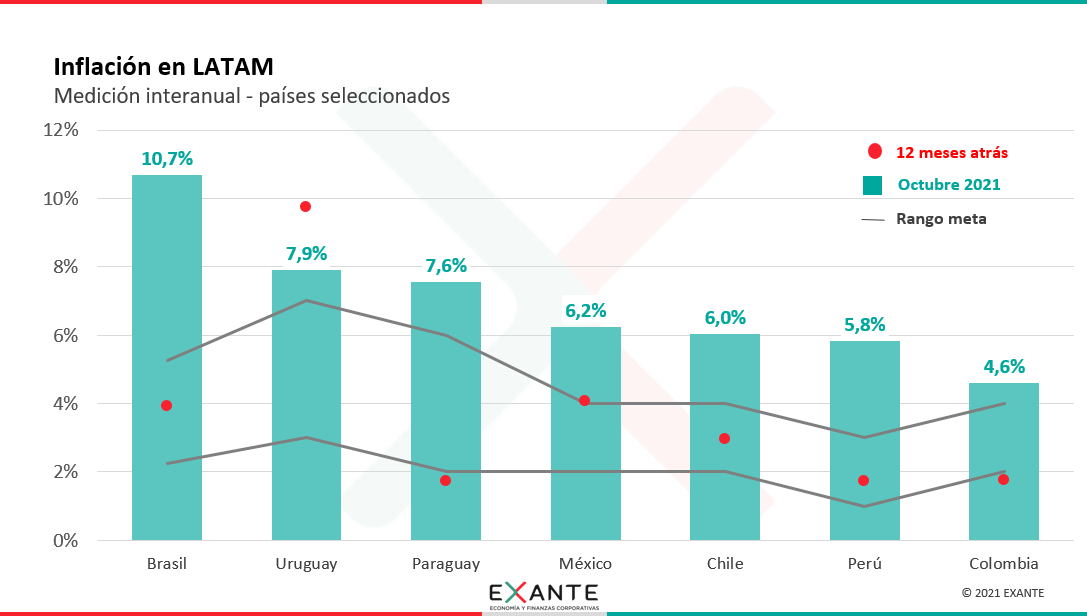

En nuestra región, para venirnos más cerca, estamos con niveles de inflación sistemáticamente más altos que los objetivos de inflación que tienen cada uno de los países. Hace poco hablábamos en el programa de Brasil, que tiene una inflación de más de 10% actualmente, pero en Paraguay está en 7,6% (cuando hace un año estaba en menos de 2%), en México está en 6,2% (cuando hace un año estaba en 4%), en Chile está en 6% (cuando hace un año estaba debajo de 3%), en Perú está en 5,8% (cuando hace un año estaba debajo de 2%) y así podría seguir, es realmente generalizado el escenario de mayor persistencia de las presiones inflacionarias a nivel global.

RA: ¿Cuáles son los factores detrás de este aumento de la inflación? Recién adelantabas que no es solo por el aumento del precio de los combustibles y de los commodities, al menos no en Estados Unidos.

LM: No, ni en Estados Unidos ni en el resto de los países. El tema commodities ha jugado un papel, pero no es el único elemento.

El debate sobre las causas de la inflación en el mundo está siendo en este momento bastante acalorado en nuestra profesión y se vincula también con el diagnóstico de cuán persistente o no va a ser este escenario.

Por un lado, hay quienes sostienen que las presiones que estamos viendo tienen una naturaleza esencialmente transitoria. Las vinculan con lo rápida que terminó siendo la recuperación de las economías a la salida del COVID. Eso generó “cuellos de botella” en algunas cadenas logísticas, escasez de algunos productos y generó que se disparasen algunos precios. Por ejemplo, en Estados Unidos, sólo el aumento de los precios de los autos usados, de los precios de los alquileres de autos, de los pasajes de avión y de las tarifas de hotel explica un punto entero de inflación en los últimos doce meses.

RA: También en esa línea de “efectos post-pandemia” se destaca la incidencia enorme que están teniendo los costos logísticos en los precios de muchos productos, ¿verdad?

LM: Totalmente. Los precios de los fletes marítimos y otros costos logísticos tuvieron una disparada extraordinaria en el último semestre. Es justo también decir que las estadísticas que hay a nivel global muestran que en algunas rutas esos precios están cediendo, en algunos casos estamos ya “a mitad de camino” respecto a lo que solía ser normal, pero ha sido un impacto fuerte.

Es difícil (tanto en Uruguay como en el mundo) cuantificar ese efecto, pero ciertamente parte del error que tuvieron nuestros modelos de proyección de inflación en los últimos meses en áreas como los precios de la vestimenta u otros productos importados puede tener que ver con estos costos logísticos incrementales.

RA: Decías igual que hay bastante debate a nivel global sobre la persistencia que puede tener la inflación. Supongo entonces que hay quienes sostienen que lo que estamos viendo ahora es un cambio de escenario y que veremos más inflación de forma relativamente permanente.

LM: Exactamente. En realidad lo que dicen es que las presiones de inflación obedecen a más cosas que a factores transitorios, no necesariamente que se quedará alta. Hago la distinción porque uno de hecho podría suponer que las presiones de inflación son relativamente persistentes (por ejemplo, por presiones desde el lado de los salarios, por una demanda insosteniblemente alta o por otros motivos), pero al mismo tiempo pensar que la política económica va a actuar para que la situación no se vaya de control. En ese caso, uno proyecta que la inflación será transitoria, pero no porque los factores que la causan lo sean sino porque la respuesta de política económica la controla.

RA: Entiendo. ¿Qué dicen hoy los mercados? ¿Se descuenta un escenario de inflación transitoria o más bien se asume que la inflación más alta llegó para quedarse?

LM: Hay que ser cuidadoso porque las expectativas pueden cambiar rápido, pero de momento diría que las proyecciones de corto plazo se han corregido bastante, pero las expectativas para plazos más largos están más ancladas. Por ejemplo, la encuesta de The Wall Street Journal a bancos y analistas en Estados Unidos proyecta una inflación de 2,5% para el año que viene. Lo mismo pasa en Brasil, por poner otro ejemplo, donde la encuesta del Banco Central tiene una proyección que implica que el año que viene la inflación en Brasil caería a menos de la mitad y volvería al rango meta oficial.

Si uno mira la inflación implícita en algunos instrumentos financieros, igual no deja de haber una señal bastante clara de que el movimiento de los mercados viene siendo en forma bastante sistemática en el sentido de incorporar expectativas de inflación progresivamente más altas.

RA: ¿Esto puede acarrear un cambio en el escenario externo relativamente favorable que ha tenido Uruguay en el último año y medio?

LM: Sí, es un riesgo. Hoy el escenario base de proyección de la mayoría de los bancos y organismos internacionales sigue siendo de crecimiento fuerte de la economía mundial, de precios relativamente altos de los commodities y de aumento solo gradual de las tasas de interés en el mundo, lo que dejaría condiciones financieras aún relativamente favorables para los países como el nuestro el año que viene.

Dicho eso y por todo lo que venimos comentando, es evidente que el balance de riesgos a nivel externo ha venido cambiando y que, en particular, están creciendo los riesgos de que la inflación global sea más persistente de lo esperado. Eso acarrea, a su vez, el riesgo de que la Reserva Federal y otros bancos centrales del mundo endurezcan la política monetaria de forma más agresiva de lo que hoy parece descontado en las expectativas de mercado. Eso podría tener consecuencias negativas para la actividad económica y podría generar también un deterioro en las condiciones financieras para los países emergentes. Así que, en definitiva, este es un tema para prestarle mucha atención en los próximos meses.