EMILIANO COTELO (EC): En medio de una nueva negociación salarial, la industria frigorífica se encuentra en conflicto, luego de que la Federación de Obreros de la Industria Cárnica rechazara la propuesta de ajustes salariales presentada por los empresarios para los próximos años. El lunes tres plantas hicieron un paro sorpresivo y el martes se produjo un parode24 horas en el resto de los establecimientos.

En este contexto, nos pareció que vale la pena repasar cómo viene evolucionando este sector, que como comentamos unos meses atrás está registrando niveles récord de exportaciones en lo que va del año. Para eso, estamos con la economista Delfina Matos, de Exante.

ROMINA ANDRIOLI (RA): Como mencionaba Emiliano recién, el sindicato de trabajadores de la industria frigorífica se declaró en conflicto por falta de acuerdo con la propuesta de aumentos salariales presentada por los empresarios y realizó paros esta semana. Si te parece,para ponernos en contexto, podemos empezar por repasar la situación actual del sector y su evolución reciente.

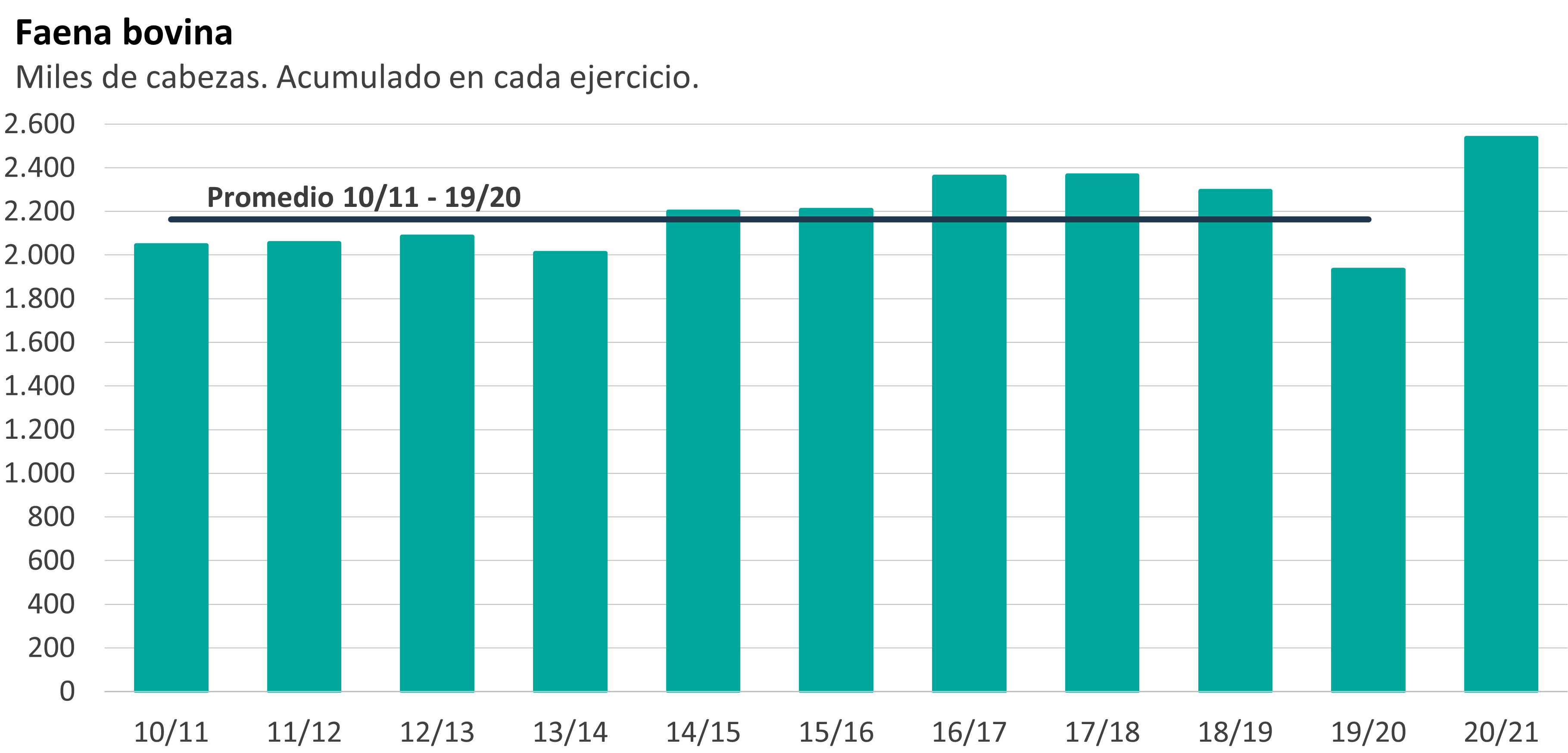

DELFINA MATOS(DM): Si claro. Como comentamos en ocasiones anteriores, la industria frigorífica uruguaya está registrando niveles de actividad extraordinariamente altos en los últimos meses. Desde marzo se vienen faenando sistemáticamente alrededor de 50.000 cabezas vacunas por semana,que es un volumen realmente muy importante y no es habitual además que se sostenga durante tanto tiempo.Incluso en alguna semana se han superado las 60.000 cabezas faenadas. Para ponerlo en perspectiva, el año pasado, por ejemplo, el promedio semanal de faena fue de unas 38.000 cabezas, lo cierto es que venimos con 5 meses consecutivos marcando récords de faena para cada mes y en lo que va del año la faena vacuna acumula una suba de35% interanual. Es la más alta desde 2006.

RA: ¿A qué obedece este dinamismo de la faena en lo que va del año?

DM: Obedece a varios factores. Por un lado, hay una demanda internacional muy sostenida por carne, en particular desde China, que en estas semanas más recientes estuvo abasteciéndose para las celebraciones del Año Nuevo lunar, que son entre fines de enero y principios de febrero. Y, por otro lado, del lado de la oferta,también impacta la caída de la producción de algunos grandes exportadores como Australia, la suspensión de las exportaciones de carne de Brasil a China tras la aparición de un caso de vaca loca(hace ya dos meses) y las restricciones a la exportación que rigieron en Argentina hasta hace algunas semanas atrás.

Todo eso se viene traduciendo en niveles muy altos de exportaciones de carne por parte de nuestro país.En el ejercicio2020/2021(que terminó en setiembre de este año) se exportaron 507.000 toneladas de carne, que fueron equivalentes a unos US$ 2.400 millones. Eso no sólo marca subas de más de 30% frente al ejercicio 2019/2020 sino que también supone aumentos de 17% en volumen y de más de 20% en dólares respecto al ejercicio 2018/2019 (para comparar con un período sin impacto del COVID).

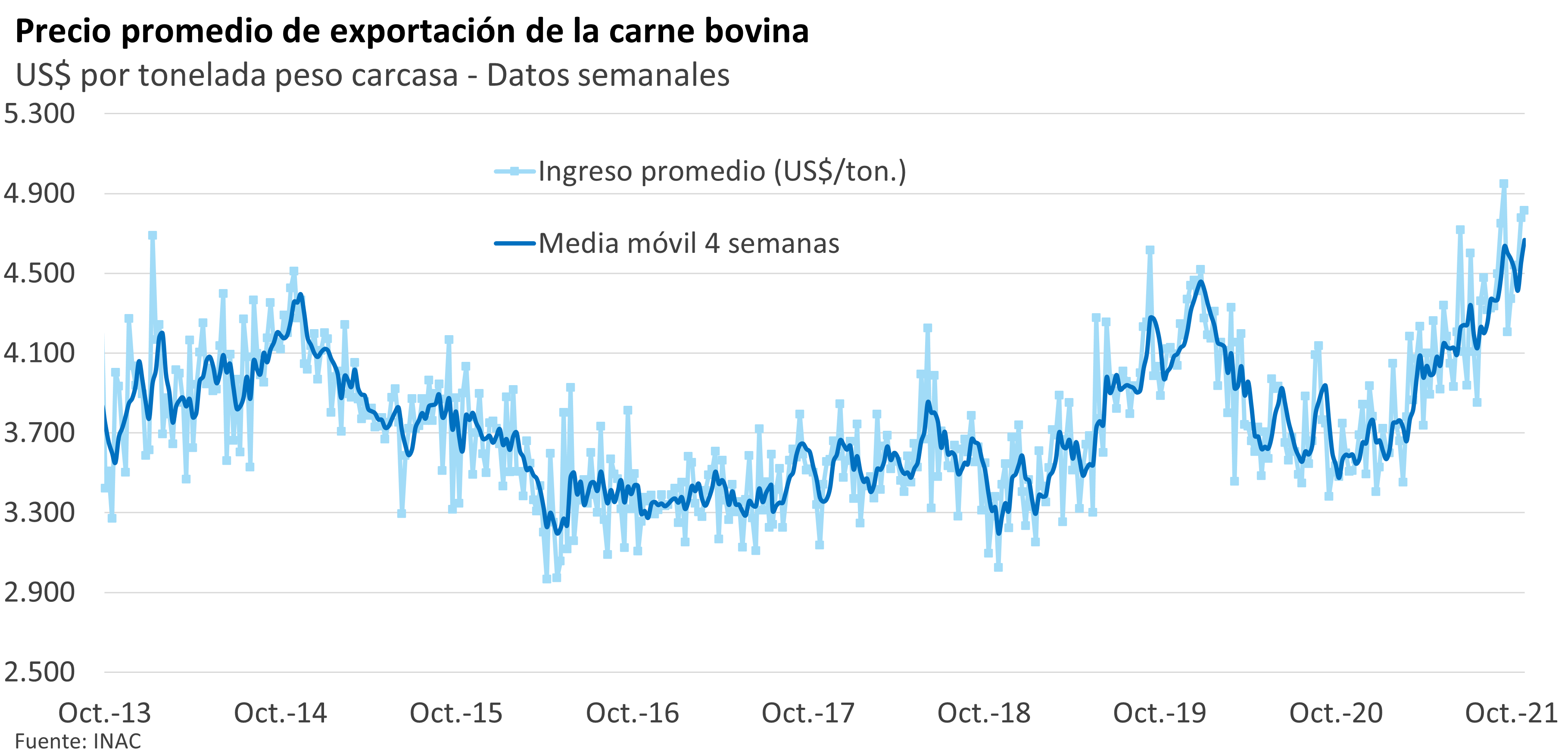

RA: Ahora,en esos montos de exportación también inciden, supongo, los precios altos de venta, ¿verdad? ¿cómo siguieron evolucionando los precios de exportación de la carne en estos últimos meses?

DM: Sí, es verdad. Los precios de exportación de la carne permanecieron en valores muy altos en los últimos meses, incluso marcando nuevos máximos. En las últimas semanas el precio promedio de exportación de la carne bovina fue de alrededor de US$ 4.500 por tonelada peso carcasa, superando los picos de fines de 2019 y de 2014 y ubicándose muy por encima delos US$ 3.500 por tonelada que veíamos en octubre del año pasado.

De todas maneras, estos valores no son totalmente capturados por la industria, porque los costos también han mostrado aumentos muy importantes.

Por un lado,en el escenario de dificultades logísticas que estamos viendo a nivel mundial, el costo por los fletes marítimos subió exponencialmente este año y eso supone que la logística se está quedando con una porción mayor del valor exportado. Y,por otro lado, el costo por el ganado también tuvo un ajuste fuerte al alza.

RA: Eso te iba a preguntar. Esta combinación de aumento de la actividad y de precios altos de exportación se está traduciendo en mayores precios del ganado, ¿no es así?

DM: Efectivamente.Los precios de las haciendas subieron de forma muy pronunciada desde inicios del año y entre mediados de setiembre y mediados de octubre esa suba incluso se profundizó, en un contexto de oferta reducida de ganado para faena. También jugó en esas semanas que Brasil quedó fuera del mercado chino tras la aparición de dos casos de vaca loca, como decía antes ya van dos meses de esa situación, que es mucho más de lo que se preveía al comienzo.En medio de ese escenario en Uruguay se llegaron a ver precios para los mejores novillos de entre US$ 4,70y US$ 4,80por kg en cuarta balanza, que son máximos absolutos en la historia.Para dar una idea, en octubre del año pasado esa referencia estaba en US$ 3,4 por kilo y en octubre de 2019 (que también fue una época de precios altos) el novillo cotizaba en US$ 4,2 por kilo.

En las últimas tres semanas se vio una corrección a la baja de todos los precios de las haciendas, en la medida en que faltó agua ya pareció algo más de oferta de ganado. Pero al mismo tiempo se comenzaron a producir los envíos kosher para Israel y más recientemente llegaron algunas lluvias que sacaron presión vendedora a los productores, por lo que el precio todavía tiene factores que lo sostienen. En estos últimos días se cerraron negocios por ganado gordo por US$ 4,15 – US$ 4,20 por kg en cuarta balanza, que no dejan de ser muy buenos valores en una perspectiva histórica.

RA: Y volviendo al tema salarial, que es el que está detrás del conflicto sindical en estos momentos,¿cómo han evolucionado los costos salariales en el sector?

DM: El año pasado la industria frigorífica acordó un convenio que iba desde enero de 2020 a junio de este año, con tres ajustes semestrales y un correctivo final si correspondiera. En este marco, en 2020 se dio un aumento nominal de 6% del salario medio en el sector, pero que en términos reales eso supuso una caída de algo más de 3%. Y el propio convenio establecía ya que el salario real perdido comenzaría a recuperarse a partir de enero de 2022.

La propuesta de los empresarios para esta nueva ronda contemplaba una recuperación salarial, pero la Federación de Obreros de la Industria Cárnica manifestó que esa propuesta no es suficiente si se tiene en cuenta la realidad actual de la industria frigorífica, haciendo referencia justamente a los muy buenos niveles de actividad y de precios que comentábamos antes. Después de los paros del lunes y el martes en varias plantas, ayer se convocó a una nueva instancia de negociación y por el momento se suspendieron todas las medidas sindicales.

Lo cierto es que, si vamos alas cifras, según nuestras estimaciones los costos salariales en esta industria alcanzaron niveles máximos en 2018 y fueron bajando en los últimos ejercicios, en la medida en que subió el dólar y aumentó la productividad en el sector. Entre el ejercicio 2017/2018 y el 2019/2020 los costos salariales en esta industria bajaron más de 20% en dólares y 15% en términos reales, aunque en una perspectiva de largo plazo siguen siendo altos.

RA: Para redondear, en este escenario de ingresos y de costos que repasábamos recién, ¿qué están estimando que pase con la rentabilidad en la industria frigorífica?

DM: La industria sufrió pérdidas abultadas en los ejercicios 2018/2019 y 2019/2020, pero los resultados vienen mejorando significativamente. Más allá del aumento de costos que comentaba recién, la actividad y los precios récord que se vieron en el último ejercicio cerrado se habrían traducido en una mejora de la rentabilidad operativa del sector y,si los valores se sostienen, el ejercicio 2021/2022 que está comenzando volvería a ser relativamente bueno en términos de resultados económicos. Claro que estoy hablando para el consolidado del sector, al interior de la industria puede haber situaciones muy diferentes entre plantas.