Foto: Javier Calvelo/ adhocFOTOS

EMILIANO COTELO (EC):

Días atrás, datos del Instituto Nacional de Estadística confirmaron que en 2020 los salarios cayeron en promedio un 1,5% en términos reales, su primer descenso en quince años. Las últimas noticias también están siendo negativas por el lado del empleo, con una pérdida de casi 73.000 puestos de trabajo en el último año.

Con esta situación poco auspiciosa en materia de ingreso de los hogares, nos pareció oportuno dedicar el espacio de análisis económico de hoy a recorrer qué está pasando con el acceso al crédito de las personas. Para eso, estamos con la economista Alicia Corcoll, de EXANTE.

ROMINA ANDRIOLI (RA):

Alicia, si te parece arranquemos ubicando a los oyentes acerca de cuál es el tamaño que tiene hoy en día el endeudamiento de las familias en Uruguay.

ALICIA CORCOLL (AC):

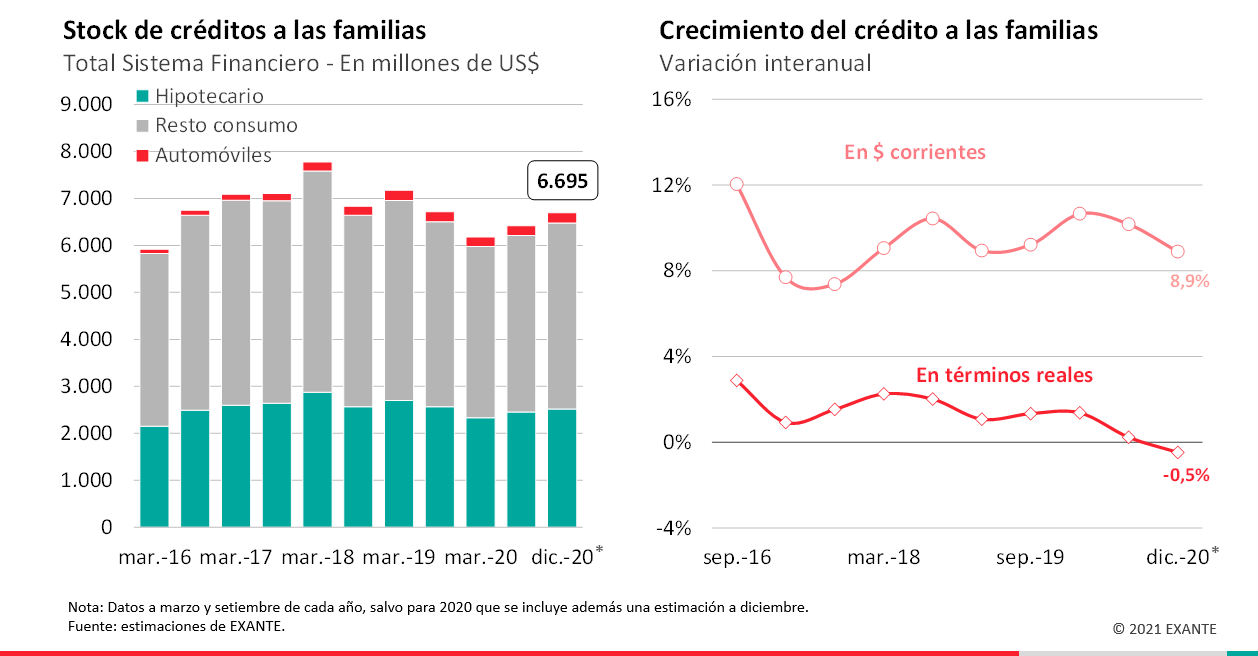

Claro. En total estamos hablando de un volumen de crédito (considerando bancos públicos, bancos privados y a las financieras no bancarias) de unos US$ 6.700 millones.

De ese volumen, aproximadamente US$ 2.520 millones (un 38%) son préstamos hipotecarios y el crédito automotor tiene un volumen mucho menor (de unos US$ 220 millones en total, solo un 3% del endeudamiento agregado de las familias).

El resto del mercado, o sea unos US$ 3.960 millones (casi el 60% del total) lo compone el crédito al consumo más tradicional: vales, órdenes de compra o saldos por el uso de tarjetas de crédito.

RA: – Ahora, como decía Emiliano recién 2020 fue un año muy duro en materia de empleo y también fue un año de caída de los salarios en términos reales… ¿Qué pasó con el crédito a las familias en estos últimos meses? ¿Fue muy fuerte el freno en el acceso al crédito de las personas en este contexto?

AC: – Con datos a diciembre, que son los últimos disponibles, se ve una caída del crédito a las familias de 0,5% en términos reales en la comparación anual, que llegó a ser de 2% en abril en el peor momento de la crisis.

Por tipo de préstamo la verdad es que el comportamiento fue muy dispar. Por un lado, el crédito hipotecario que venía creciendo en forma intensa antes de la pandemia (más o menos 3% en términos reales) se frenó y cerró el año en los mismos niveles que tenía a fines de 2019… no llegó a caer. Luego, el crédito para compra de autos – que desde hace unos años venía destacando por su intensidad de crecimiento – moderó mucho su tasa de aumento, pero igual cerró 2020 con una suba real de 2%. Finalmente, el resto de los créditos al consumo (los que no tienen un propósito específico) sí cayeron en el año, aproximadamente un 1% en términos reales

Igual, en definitiva, diría que en términos consolidados tener una caída de 0,5% en el volumen total prestado a las familias es una situación muy atípica, pero que a la vez o esta caída puede pensarse como bastante acotada dado el impacto que tuvo la crisis por el COVID en nuestro país.

RA: – A ver… ¿por qué decís eso, Alicia?

AC: – Me refiero a que no se veía una caída en el crédito a las familias desde hace mucho tiempo, porque es un mercado venía creciendo en forma sostenida en la última década… con tasas de aumento que sí se fueron moderando desde 2014 (cuando la economía perdió dinamismo y el propio consumo se fue desacelerando), pero que hasta principios de 2020 eran positivas.

Y cuando decía que es una caída acotada lo hacía pensando en la magnitud de descensos que tuvieron las variables macroeconómicas en Uruguay el año pasado (todavía no están los datos oficiales, pero por ejemplo el PBI y el consumo privado habrían caído cerca de un 6% en el promedio del 2020). Desde esa perspectiva, entonces, podría argumentarse que el crédito a las familias viene funcionando como un sostén de la demanda interna… amortiguando el impacto negativo de la caída del empleo y del ingreso de los hogares (que tuvimos no solo en 2020 sino que ya se viene procesando desde hace varios años).

RA: – Alicia, esta caída de menos de 1% en 2020 que tú estás mencionando refiere al volumen total prestado a las familias, pero ¿de qué variaciones hablamos si se miran los nuevos créditos que se dieron en los meses más recientes?

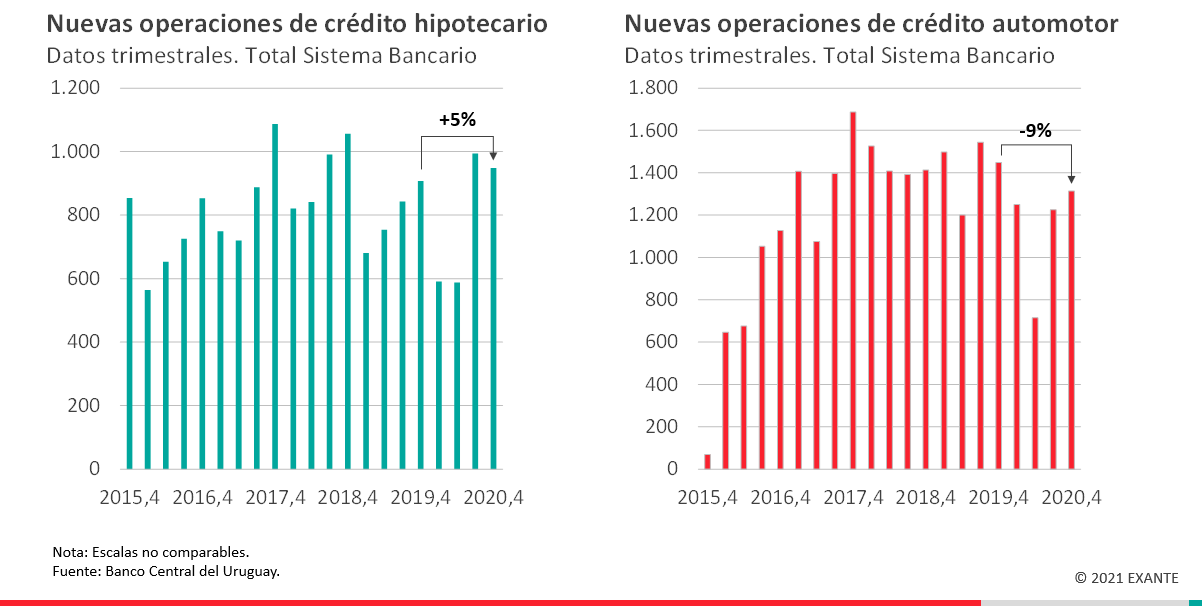

AC: – Es una muy buena pregunta, porque es importante aclarar que muchos de estos préstamos a las familias se dan a plazos largos y que por eso el volumen total se mueve relativamente poco con lo que sucede mes a mes. El caso más claro es el de los créditos hipotecarios: si un banco no prestara absolutamente nada en un mes, su volumen total prestado igual caería muy poco, porque solo caería por las cuotas que sus clientes cancelasen puntualmente ese mes.

Visto así, la caída del volumen total de crédito que recién mencionaba es una señal a tener en cuenta, pero como dato de coyuntura es más importante todavía saber qué pasó con la concesión de nuevos créditos en estos meses. El Banco Central publicó algunos datos contundentes: en abril la cantidad de nuevos préstamos hipotecarios cayó casi 60% por debajo de sus niveles de 2019 y la de nuevos préstamos para compra de autos bajo un 70%. En los meses siguientes la concesión de estos créditos se fue recuperando… y en hipotecarios estábamos en el último trimestre de 2020 en niveles 5% más altos que los de un año atrás, pero en automotores la concesión de nuevos créditos todavía estaba resentida (9% por abajo en la comparación interanual).

RA: – ¿Y qué pasó con el resto de los créditos a las personas? Me refiero a los que decías que no tienen un propósito específico como compra de viviendas o automóviles.

AC: – Allí la información de nuevos créditos es parcial, incluso ni siquiera hay cifras agregadas para el total del sistema contemplando también a las financieras no bancarias, que son un actor muy relevante en el mercado.

Lo que sí tenemos a nivel consolidado son estadísticas del volumen total prestado que son las que comentaba al inicio… que muestran que para los bancos privados el peor momento fue abril y mayo (cuando cayeron en este tipo de créditos a tasas de dos dígitos en términos reales) y que han tenido una recomposición parcial en los meses posteriores. En las financieras no bancarias el impacto inicial de la pandemia no fue tan duro pero lo cierto es que no han tenido impulso en los meses siguientes. De hecho, el crédito de las empresas no bancarias terminó cerrando 2020 con una baja de 4% en términos reales. Finalmente, en créditos al consumo el BROU fue quien mantuvo un crecimiento positivo en 2020.

RA: – Alicia, ¿la caída que vimos en el volumen de préstamos es enteramente un tema de demanda? ¿O es que los que prestan también están siendo más cautelosos con sus criterios para otorgar créditos?

AC: – Eso no lo podemos leer de las estadísticas oficiales. Diría que de nuestra experiencia de trabajo con clientes de esta industria parecería que la caída en el tuvo un componente grande de demanda… por la alta incertidumbre, por la situación tan débil del mercado laboral, y puntualmente al inicio de la pandemia, cuando estaban cerrados muchos comercios, la cantidad de pedidos de préstamos por parte de las personas seguramente bajó mucho.

Eso no quiere decir igual que no haya habido bancos o financieras no bancarias endureciendo sus criterios de concesión de nuevos préstamos para evitar problemas de morosidad en el futuro y por ende también de más rechazo a los pedidos de crédito.

RA: – ¿Y cómo ven el panorama para este año?

AC: – La situación va a depender de lo que ocurra con las decisiones de consumo y de endeudamiento de los hogares lógicamente… pero con un mercado de trabajo que va a ir recuperándose en forma más lenta que la actividad económica en general y un panorama negativo en materia de ingresos de los hogares también para este año, lo más probable es que sigamos viendo restricciones de crédito a las familias. Dicho eso, seguramente en 2021 veamos un aumento en la comparación anual, continuando con la recuperación que ya empezó a verse en varios segmentos de crédito después del desplome inicial.