Foto: Freepik

EMILIANO COTELO (EC): En los últimos días, el Banco Central del Uruguay publicó un informe sobre el uso que le dimos los uruguayos a los distintos medios de pago en el segundo semestre del año pasado.

Dentro de los aspectos más destacados estuvo que el gasto con tarjetas de crédito creció significativamente entre julio y diciembre, que se realizaron más de 110 millones de transferencias bancarias en el acumulado de 2021 y que el uso de dinero electrónico continuó ganando terreno en el mercado uruguayo.

Para conversar sobre estas y otras tendencias de los medios de pago en Uruguay, estamos en contacto con el economista Luciano Magnífico, de la firma Exante.

ROMINA ANDRIOLI (RA): El informe del Banco Central señala que la operativa con tarjetas de crédito tuvo un crecimiento bien importante en el segundo semestre del año pasado. Te propongo comenzar el análisis por ahí, ¿podemos repasar los principales números?

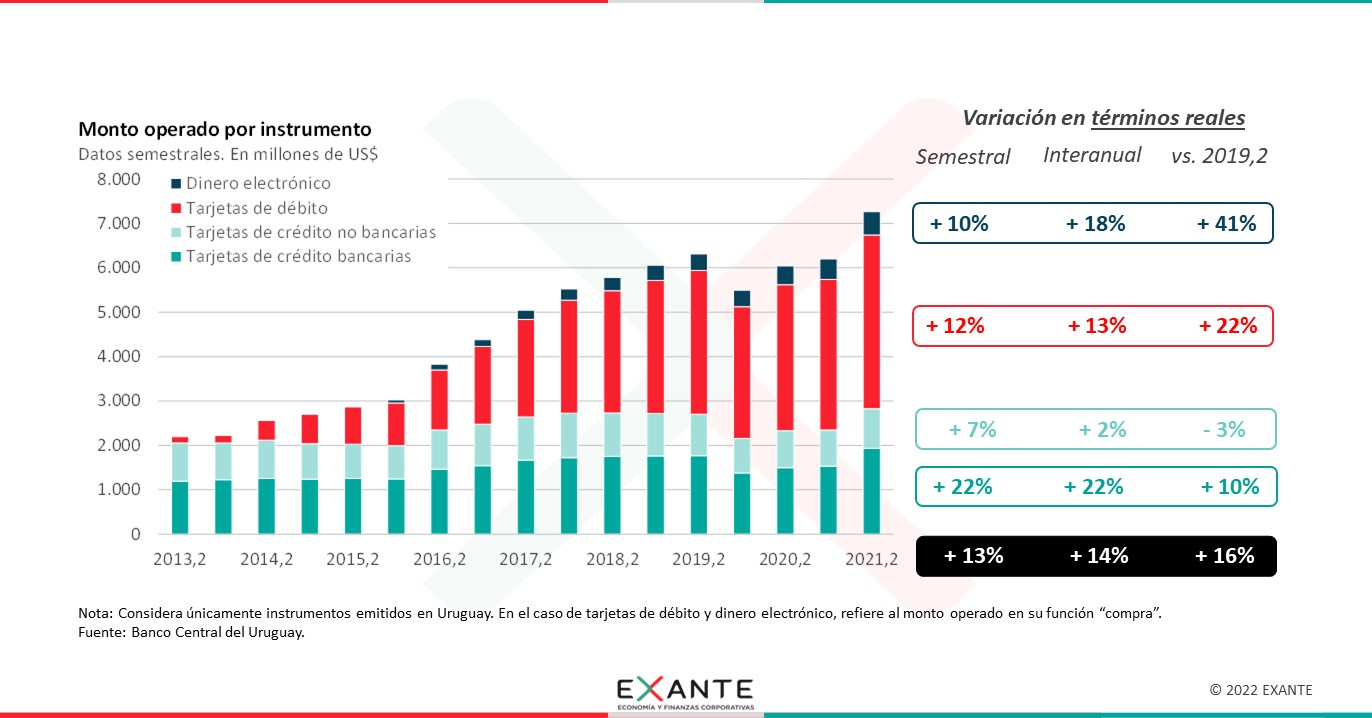

LUCIANO MAGNÍFICO (LM): Bien, como decían recién los datos muestran que la operativa con tarjetas de crédito subió fuertemente en el segundo semestre del año pasado. Siempre hablando en términos reales, entre julio y diciembre el monto operado con tarjetas de crédito creció casi 20% respecto al mismo período del año anterior y llevó a que se retomaran niveles de gasto superiores a los que había antes de la pandemia.

Las estadísticas nos permiten distinguir entre tarjetas de crédito emitidas por los bancos y tarjetas de crédito emitidas por las empresas financieras no bancarias. El comportamiento viene siendo bien distinto entre las dos. EL crecimiento del gasto con tarjetas de crédito está muy apuntalado por el aumento que se observó en el uso de las tarjetas de crédito bancarias. De hecho, el gasto con este tipo de tarjetas subió 22% en el segundo semestre frente un aumento de solo 7% en el caso de las tarjetas no bancarias.

RA: Además del aumento del gasto con tarjetas de crédito ¿qué ocurrió con la operativa de los otros medios de pago electrónico? ¿qué pasó por ejemplo con el uso de las tarjetas de débito o el dinero electrónico? ¿También crecieron?

LM: Sí, también se observó un crecimiento importante en el monto operado con tarjetas de débito y con dinero electrónico. En el segundo semestre, el crecimiento en el gasto con estos instrumentos fue del orden de 10%, menor que en el caso de las tarjetas de crédito, pero cuando uno mira frente a los niveles prepandemia (ya sea en cantidad de transacciones o en monto) estos instrumentos son los que acumulan el mayor incremento. Conjuntamente, entre tarjetas de crédito, débito y dinero electrónico, el gasto en compras subió 16% en términos reales, pero con un desempeño dispar según instrumento: con tarjetas de crédito está un 5% por arriba, con tarjetas de débito un 22% por arriba y con dinero electrónico más de 40% por arriba de los niveles prepandemia.

En otras ocasiones comentamos en el programa que el dinero electrónico viene creciendo mucho y viene ganando terreno. Cuando hablamos de dinero electrónico esto básicamente incluye la operativa de las tarjetas prepagas (como la Prex o Midinero), donde uno puede cargar dinero o puede recibir el sueldo y también se computa el “dinero de alimentación”. De todos modos y aunque estas cifras marcan un crecimiento bien fuerte, no debemos perder de vista que son montos que siguen siendo pequeños en comparación con los otros instrumentos. Las compras con dinero electrónico sumaron el año pasado algo menos de US$ 1.000 millones, mientras que el gasto en tarjetas de crédito y de débito sumaron casi US$ 13.000 millones.

RA: ¿Y qué ocurrió con las transferencias bancarias? ¿Continuaron creciendo tan fuertemente como en la primera mitad del año pasado?

LM: Bueno, la verdad es que la cantidad de transferencias subió mucho el año pasado. El fuerte crecimiento del primer semestre continuó sobre la segunda mitad del año y llevó a que, como comentaba Emiliano al inicio, en 2021 se efectuaran más de 112 millones de transferencias bancarias. Esta cifra supone un crecimiento de 24% respecto a los números de 2020 y de 55% frente al año 2019. Cuando lo medimos en monto y lo expresamos en términos reales, se trata de un aumento de más de 10% respecto al año anterior.

Entre los tipos de transferencias, vimos una fuerte suba de las transferencias instantáneas que algunos bancos pusieron en funcionamiento el año pasado. Estamos hablando de que entre julio y diciembre se realizaron algo más de 240.000 operaciones de este tipo frente a las 31.000 que se observaron en el primer semestre. Esto era algo que se esperaba que ocurriera en la medida en que estas operaciones se hicieron más extendidas entre instituciones y más conocidas por la población en general.

Los datos de transferencias también se publican con apertura por tipo de emisor, que deja separar lo que son movimientos de personas de los movimientos de las empresas.

RA: ¿Y allí qué muestra esa apertura? ¿Siguieron creciendo los giros hechos por personas físicas?

LM: Exacto. Vale aclarar que esa apertura la tenemos solo para las transferencias intrabancarias, que son alrededor de un 70%-80% del total de las transferencias totales. Ahora, dentro de esos giros, crecen los movimientos asociados a transferencias de empresas, pero el crecimiento sigue siendo más fuerte en el caso de las personas físicas y se consolida esta tendencia de aumento en el uso más extensivo de las transferencias bancarias entre personas. Si miramos en cantidades, los giros de personas eran casi un 30% del total a fines de 2017, subieron al 50% a fines de 2019 y ascendieron a 60% del total este año.

En ese contexto lo que se está viendo y que es esperable que ocurra es que cuando aumenta el uso, los montos promedio de esas transferencias tienden a caer y de hecho cayeron mucho. La media fue de algo más de $ 13.000 pesos por giro en el promedio (que es una caída de más de 20% en términos reales frente a los niveles de 2019).

RA: Para terminar, hasta ahora conversamos sobre el uso de los diferentes medios de pago. Pero también cifras que refieren a los canales que usamos lo uruguayos para pagar. ¿Podemos repasar esas cifras?

LM: Sí, claro. El informe detalla la operativa que se canaliza a través de pagos web. Esto refiere a todos los pagos que se realizan ingresando directamente al sitio web del banco, del comercio o del proveedor de servicios de pago y también tenemos datos de la operativa con pagos móviles.

Si nos centramos en los pagos web, en 2021 hubo casi 43 millones de operaciones por más de US$ 15 millones. Estas cifras suponen un aumento de aproximadamente 30% en cantidad y 20% en monto respecto a los datos del año pasado.

Y en relación a los pagos móviles, el informe reportó una operativa de 8 millones de transacciones y el equivalente a alrededor de US$ 680 millones. Es un crecimiento bien importante (en relación a un año atrás es un aumento de aproximadamente 30% en la cantidad de operaciones). Son cifras pequeñas, su peso en el sistema sigue siendo muy marginal, pero a este ritmo en un tiempo es una operativa que podría empezar a cobrar una relevancia más importante en el sistema.