Foto: Kevin Dietsch / GETTY IMAGES NORTH AMERICA / Getty Images via AFP

EMILIANO COTELO (EC): Ayer se conoció que la Reserva Federal en Estados Unidos resolvió una nueva suba de su tasa de interés de referencia, esta vez de 25 puntos básicos. Este aumento estuvo en línea con lo que venían descontando los mercados en las últimas jornadas y es el noveno consecutivo desde marzo del año pasado. Sin embargo, la suba fue de menor magnitud que la que se esperaba solo algunas semanas atrás (cuando en general se aguardaba un incremento de medio punto porcentual).

¿Cuánto está condicionando la crisis bancaria en Estados Unidos al escenario de decisiones de la Fed? ¿Estamos ante el fin del ciclo de ajuste de tasas de interés en Estados Unidos? Sobre esto, conversamos en los próximos minutos con Alicia Corcoll, economista de Exante.

ROMINA ANDRIOLI (RA): Comencemos ubicando a los oyentes en el contexto tan particular en el que se dio esta nueva reunión de la Reserva Federal: alta inflación, turbulencias en los mercados financieros y colapso de algunos bancos con posterior salida de rescate. Con todo esto, la resolución de esta reunión se esperaba con mucha expectativa, ¿verdad?

ALICIA CORCOLL (AC): Sí, así es. Había mucha expectativa en estos días por la decisión de ayer, tanto por la magnitud de aumento de la tasa de interés como por las señales sobre la trayectoria para los próximos meses que pudiera haber en los comunicados y declaraciones posteriores.

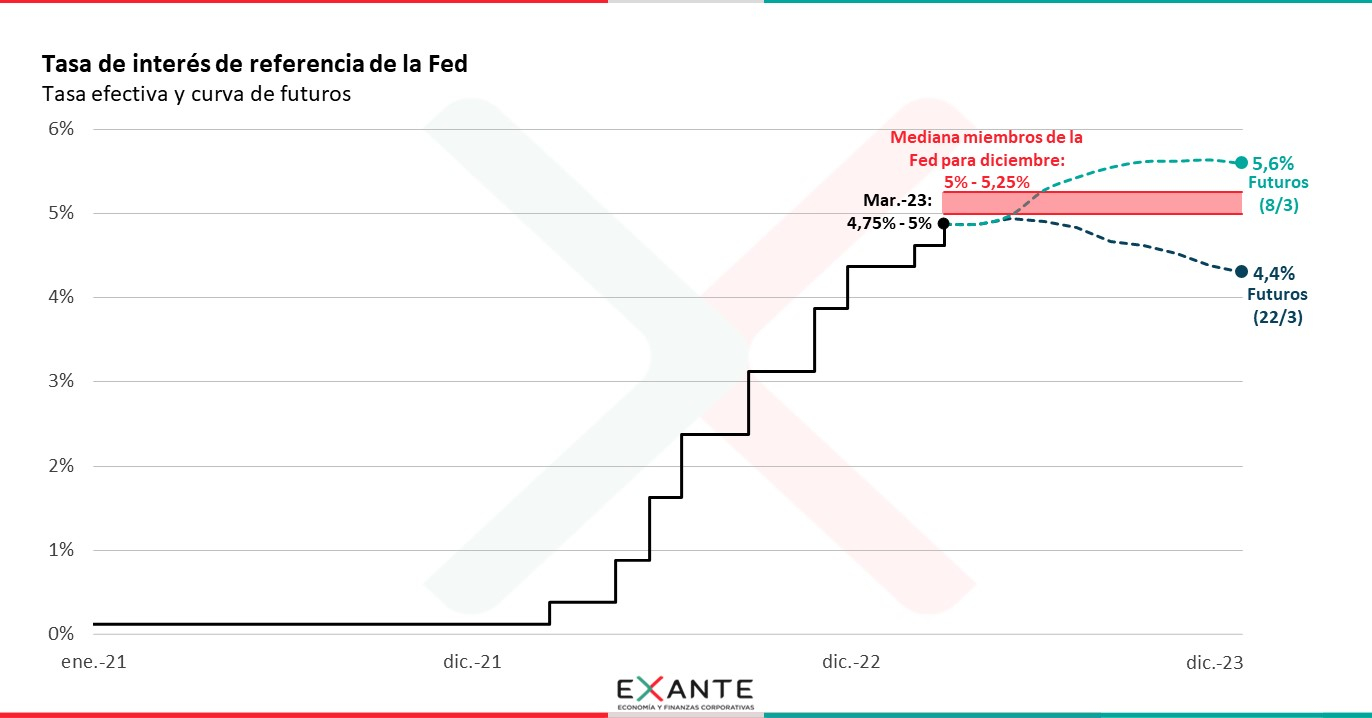

Emiliano ya marcaba al inicio que el movimiento de ayer estuvo en línea con lo esperaban los mercados en los días inmediatos previos, pero que la suba fue más chica que la que se esperaba algunas semanas atrás. A mediados de marzo, por ejemplo, se aguardaba que para esta reunión se dispusiera un aumento de 50 pbs y que la tasa subiera hasta niveles en torno a 5,5% en la segunda mitad del año. Eso porque los últimos datos en Estados Unidos mostraron algo más de inflación y un repunte en el nivel de actividad.

Entonces, la trayectoria de tasa de interés implícita en los contratos a futuro se movió mucho en cuestión de muy poco tiempo, y eso de alguna forma refleja que los mercados incorporaron que la incertidumbre por potenciales derrames sobre el resto del sistema financiero y el temor de que haya otras instituciones sujetas a los mismos riesgos puede condicionar las decisiones de política monetaria de la Fed.

RA: Detengámonos ahí… ¿Cómo juega concretamente la crisis bancaria en Estados Unidos sobre el escenario de decisiones de la Reserva Federal? Es decir, ¿por qué llevó a una moderación en el ritmo de aumento de tasa?

AC: Claro. Quizás primero vale la pena recordar que algo clave en lo que pasó con estos bancos en problemas es que tenían en sus activos bonos norteamericanos a plazos largos y fondos de créditos hipotecarios que con la suba de tasas de interés en Estados Unidos durante el último año perdieron mucho valor. Y lo que preocupa justamente es que puede haber más instituciones expuestas a este riesgo y que si la Reserva Federal sigue aumentando la tasa de interés como se esperaba hasta hace muy poco tiempo eso podría exacerbar ese problema de desvalorización de sus activos.

Claro que puesto en esos términos parece una decisión fácil y que lo oportuno sería entonces que la Fed dejara de subir las tasas. De hecho, la respuesta típica a esta clase de eventos en el pasado ha sido un aflojamiento monetario rápido para darle mayor liquidez a los mercados. El tema es que estos episodios nos encuentran ahora en un contexto de bancos centrales atacando niveles altos de inflación.

Así que la discusión deja de ser trivial, porque hay que tener presente a su vez que los bancos centrales tienen que velar por dos objetivos: estabilidad de precios y estabilidad del sistema financiero. Hasta ahora, en la coyuntura de alta inflación la Fed ha venido endureciendo muy decididamente su política monetaria, pero estos acontecimientos en el sistema bancario generan un dilema entre ambos objetivos. Por eso estaba todo el foco puesto en esta reunión de la Fed y decía que no solo por la decisión puntual sino también por las declaraciones posteriores, que suelen dar pistas respecto a los próximos pasos que podría tomar la política monetaria.

RA: ¿Y entonces? ¿Qué señales hubo para estos próximos meses?

AC: La Fed mantuvo una señalización de tasa de interés de 5% para fin de año, que implica solo una ligera suba adicional respecto a su nivel actual.

La referencia para 2024, en tanto, sigue marcando bajas como la que ya tenía antes, hasta un nivel algo por encima de 4%.

RA: ¿Y hubo anuncios nuevos con respecto a los bancos?

AC: Como era de esperar muchas de las preguntas que le hicieron a Powell (el presidente de la Reserva Federal) en la conferencia de prensa luego de la reunión estuvieron enfocadas en los bancos, pero no se anunciaron medidas de apoyo adicionales respecto a las que ya habían sido tomadas días atrás.

En cualquier caso, me parece importante traer a la discusión que la política monetaria tiene distintos instrumentos para perseguir sus objetivos. En términos muy gruesos podríamos decir que así como para controlar la inflación tiene el manejo de la tasa de interés, para atender problemas en el sistema financiero tiene al marco regulatorio y macroprudencial.

En esa línea, tenemos el antecedente de lo que dispuso el Banco Central Europeo la semana pasada. Se hablaba de la posibilidad de que podría poner en pausa su proceso de ajuste de tasas de interés tras lo ocurrido con el Credit Suisse (que fue un caso distinto al de los bancos en Estados Unidos pero que también causó revuelo). Sin embargo, se mantuvo en el camino que venía y anunció otra suba de medio punto porcentual en las tasas de referencia de la política monetaria. Sus propias autoridades abordaron las preocupaciones en torno a la estabilidad financiera declarando – y cito textual – que su “caja de herramientas está completamente equipada para proporcionar liquidez al sistema financiero de la Zona del Euro si es necesario”.

También tenemos como un hito importante que los bancos centrales de Estados Unidos, la Eurozona y varios países desarrollados acordaron conjuntamente una acción coordinada para proveer liquidez mediante swaps, que se prolongarán al menos hasta finales de abril y que muestra precisamente que se está actuando por otras vías.

RA: Queda entendido. Ahora, ¿qué cabe esperar en términos regulatorios? Me refiero a si se anticipa algún cambio en ese sentido y si puede llegar a haber impactos sobre la inflación, que es el tema central que venía preocupando a los mercados antes de estos sucesos.

AC: Sí, hacia ahí iba. Hay otra dimensión relevante que hay que tener en cuenta a la hora de pensar en la trayectoria de tasas de interés que es que seguramente a raíz de estos episodios con los bancos termine habiendo cambios en la regulación, que la hagan más restrictiva. Al fin y al cabo que las autoridades hayan actuado como lo hicieron para atacar el problema demuestra que se entiende que podría haber riesgos en el sistema y si es así estos bancos deberían estar sometidos a mayores exigencias regulatorias.

Si los bancos anticipan que la regulación se va a estar ocupando más del riesgo de tasa de interés y de que los cambios implicarán más requerimientos de capital, eso podría conducir a un menor apetito por expandir el crédito (lo que modera la demanda y podría ayudar a la Fed en su trabajo de bajar la inflación). Es decir, si eso sucede el endurecimiento monetario necesario para contener la inflación seguramente sea menor que antes.

RA: Ya para cerrar, ¿cómo fueron las reacciones de los mercados tras el anuncio de ayer? ¿Siguieron ajustándose las expectativas de tasa de interés para este año?

AC: Estamos en semanas de mucha volatilidad en los mercados financieros. Hubo movimientos muy adversos cuando se disparó todo este tema de los bancos y cierta mejora (pequeña) en las jornadas posteriores. Ayer concretamente el índice S&P cerró con una caída de algo más de 1,5%. Puede ser una respuesta negativa a que la Fed no señalizó recortes de tasas este año y a algunas de las declaraciones que hizo su presidente, acerca de que “la estabilidad de precios es primordial” y que “si la Fed necesita subir más las tasas de interés, lo hará”.

Respecto a la trayectoria de tasas, las curvas de futuros pautaban ayer de tarde que podría haber rebajas en el segundo semestre, hacia un nivel un poco más alto que el previsto los días antes de la reunión pero bajando al fin. Esto, como comentábamos, es una moderación muy importante respecto al ajuste que se esperaba un algún tiempo atrás, pero la Fed en cambio no ha corregido a la baja su señalización de tasa. Así que acá tenemos una potencial fuente de incertidumbre por este desacople entre lo que esperan los mercados y lo que marca la Fed que habrá que ver cómo se dilucida.

RA: ¿Así que con qué claves nos deberíamos quedar desde Uruguay?

AC: A modo de cierre diría que hasta el momento la reacción de rescatar a los bancos puede haber ayudado a contener el problema, pero no podemos estar seguros de que haya terminado. Si la crisis escalara o empiezan a surgir coletazos la postura de los bancos centrales podría ser otra que la que hoy tiende a esperarse.

Desde Uruguay tenemos que estar especialmente atentos. La Reserva Federal es el banco central de la principal economía del mundo y su tasa de política monetaria es una referencia clave para la evolución de las tasas en dólares en otras partes del mundo y para la evolución de muchas variables financieras a nivel global (como el valor del dólar o los precios de los commodities.