Foto: Pixabay

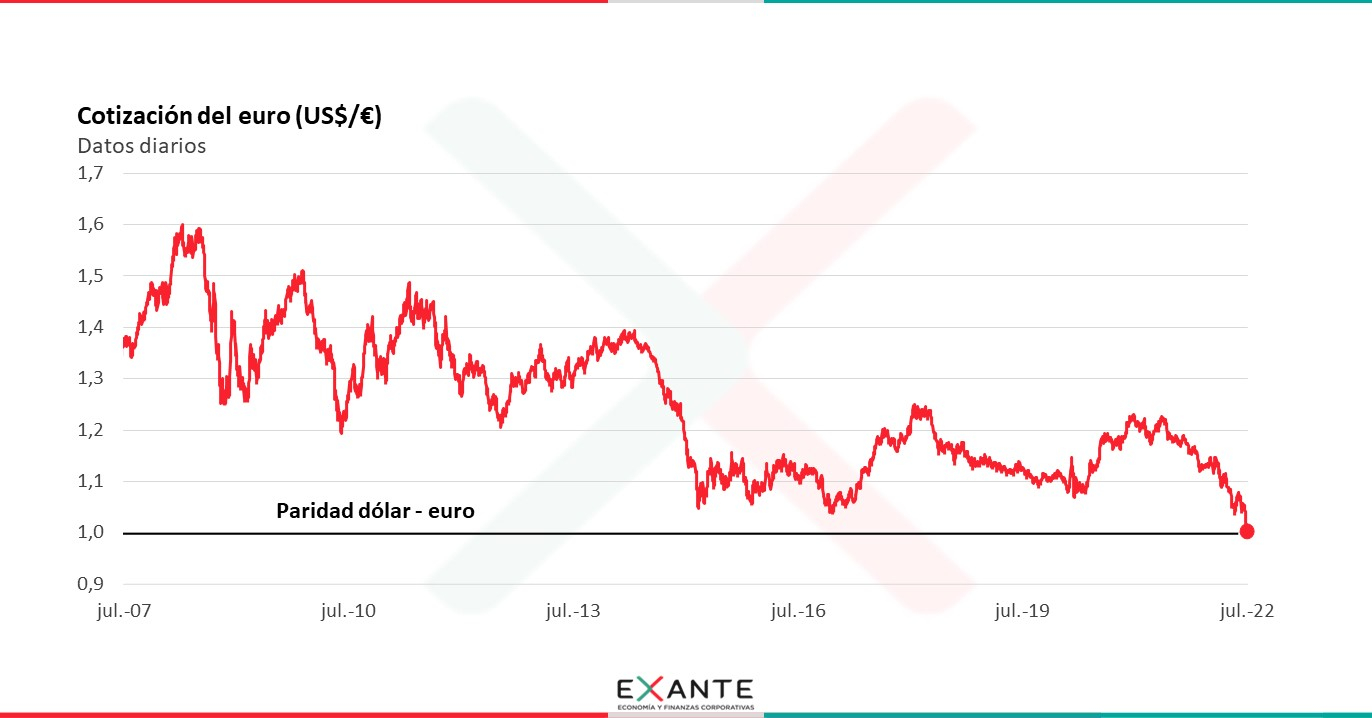

EMILIANO COTELO (EC): La cotización del euro alcanzó en los últimos días la paridad con el dólar. Es decir, la divisa europea y la moneda estadounidense pasaron a valer lo mismo en los mercados financieros.

La cotización del euro venía cayendo desde hace varios meses, pero éste es el nivel más bajo de los últimos 20 años.

¿Cuáles son las causas de esta baja que viene mostrando el euro frente al dólar? ¿Qué cabe esperar que pase en los próximos meses? De eso conversaremos hoy con Mathías Consolandich, de la firma Exante.

ROMINA ANDRIOLI (RA): Empecemos por repasar como ha sido el comportamiento del euro en las últimas semanas y cómo es que llegamos a esta situación de paridad con el dólar.

MATHÍAS CONSOLANDICH (MC): El euro se viene debilitando frente al dólar de forma más o menos sostenida desde principios del año pasado. Esa tendencia se profundizó en las últimas semanas y llevó a la cotización a ubicarse en el nivel más bajo desde el 2002. Tenemos que irnos 20 años atrás para ver a la relación dólar-euro en paridad. Esto es, que en los mercados financieros se intercambia un euro por un dólar.

En lo que va del año el euro acumula un descenso de más de 10% frente al dólar. Esa depreciación es de casi 20% si se compara la cotización actual con el pico anterior, cuando 1 euro valía 1,23 dólares.

Este debilitamiento del euro que venimos comentando recoge algunos factores más globales pero también varios elementos domésticos, más particulares de Europa.

RA: Vayamos primero por esos factores más globales a los que hacías referencia, porque el dólar también se fortaleció frente a varias otras monedas. ¿Cómo compara lo que vimos en Europa con lo que se observó en otros mercados?

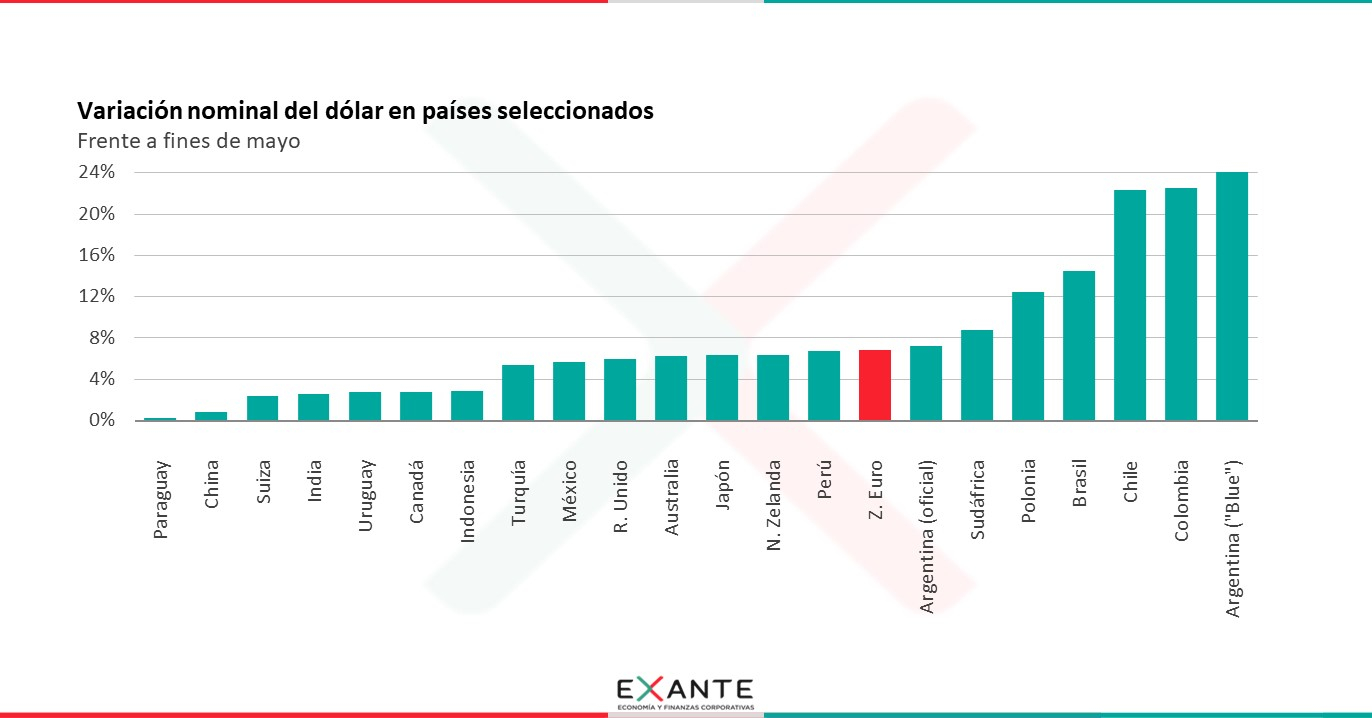

MC: Efectivamente en el último mes y medio el dólar retomó un fortalecimiento muy marcado frente a varias monedas a nivel global.

Para poner algunos ejemplos y siempre comparando contra fines de mayo, el dólar subió cerca de 6% respecto a las monedas de Japón, Australia y Nueva Zelanda. En nuestra región, se vieron aumentos del dólar de entre 15% y 20% frente a las referencias de Brasil, Chile y Colombia. Incluso en Uruguay, el tipo de cambio pasó de $39 quince días atrás a cerrar en casi $42 ayer.

Entonces, en el mundo el dólar está subiendo. Ese fortalecimiento del dólar responde a que los mercados están incorporando un mayor riesgo recesivo sobre el nivel de actividad en las principales economías. La economía mundial está perdiendo dinamismo y los pronósticos de actividad se vienen ajustando sistemáticamente a la baja. A ese deterioro en las perspectivas de crecimiento se le suma que la Reserva Federal aceleró el ritmo de suba de su tasa de interés.

Estos elementos digamos que configuran un escenario de “vuelo a la calidad”, en medio de la alta volatilidad que estamos viendo en los mercados financieros durante los últimos meses. Esto es, los inversores parecen estarse volcando hacia activos que consideran más seguros, el dólar es uno de esos activos.

RA: Queda claro entonces que el debilitamiento que estamos viendo del euro se enmarca en una suba generalizada del dólar en el mundo. Recién comentabas que también había otros factores específicos detrás de la caída del euro frente al dólar. ¿Podemos ver cuáles son?

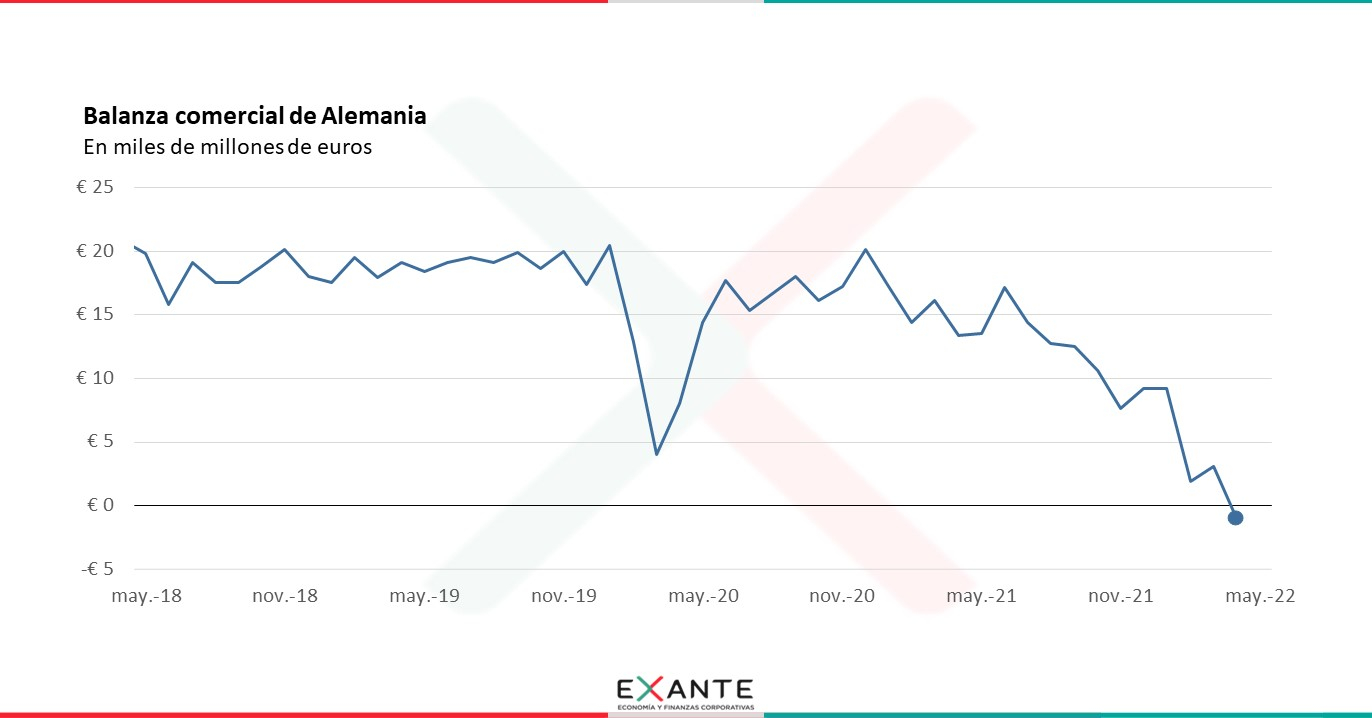

MC: Bueno, primero que la Zona del euro enfrenta un claro “shock negativo” de lo que llamamos los términos de intercambio. Esto quiere decir que los precios de los productos que importa Europa (esencialmente los relacionados a la energía y a los combustibles) se encarecieron mucho y el efecto negativo que eso tiene sobre la balanza comercial no se compensa con la suba que tuvieron algunos precios de los productos que exportan.

Tomemos el caso de Alemania por ejemplo. Alemania tenía a fines de 2020 un superávit comercial en bienes de € 20.100 millones (alrededor de 2% del PIB). Con los datos a mayo de este año, ese superávit desapareció y por primera vez en más de 30 años la balanza comercial fue deficitaria (en € 900 millones).

Cuando empeoran los términos de intercambio de un país, lo natural es ver que su moneda se deprecie, es decir que valga menos frente al dólar. Eso es lo que estamos viendo con el euro. Este tipo de shock que recibió Europa es el contrario al que recibimos nosotros en Uruguay y que comentamos en otras ocasiones en el programa. En Uruguay los precios de lo que exportamos (que son productos agropecuarios como la soja o la carne) subieron más de lo que se encareció lo que importamos (petróleo). Eso en parte justificó la fortaleza que mostraba el peso uruguayo frente al dólar. En el caso del euro ocurre lo contrario.

RA: En estos días se viene comentando bastante la posibilidad de que Rusia cierre definitivamente el suministro de gas hacia Europa durante el próximo invierno. Eso podría agravar esta situación, ¿verdad?

MC: Sin duda que eso podría hacer aún más negativo este shock de “términos de intercambio”, además de complicar el funcionamiento de las cadenas de abastecimiento y de producción. Esa posibilidad también es parte de la razón que está detrás de la debilidad reciente de la moneda europea.

Después tenemos al menos otros dos factores adicionales que me gustaría comentar. Por un lado, que la economía europea se está frenando y las perspectivas de crecimiento son cada vez menores. En este contexto es de esperar que el euro se debilite en términos relativos.

Y el otro factor tiene que ver con la diferencia de velocidades que hay entre el ajuste de la política monetaria en Europa y el ajuste en Estados Unidos.

RA: ¿Podemos explicar un poco más este último punto?

MC: Sí, Europa va a ir más lento que Estados Unidos en subir las tasas de interés y en retirar los estímulos monetarios que había introducido con la crisis del Covid.

Es cierto que la situación inflacionaria no es la misma que en Estados Unidos. En ambos lados estamos con niveles de inflación históricamente altos, pero en Europa esos registros están bastante más afectados por la suba de los precios de la energía. En cambio, en Estados Unidos, el aumento de precios es más generalizada por componentes y recoge presiones de demanda interna. En ese marco, uno podría entender que la respuesta de la política monetaria no tendría por qué ser igual en ambos lugares.

Pero en cualquier caso, el hecho de que la Reserva Federal sea más agresiva en su suba de tasas frente al Banco Central Europeo juega a favor de un dólar más fuerte con relación al euro. Tasas más altas en dólares hacen más atractivo para los inversores colocarse en instrumentos en dólares en lugar de en instrumentos en euros. Esa diferencia de tasas motiva cambios de portafolios a favor del dólar.

RA:Ya para ir cerrando, ¿Qué perspectivas hay para para los próximos meses? ¿Vamos a seguir viendo un euro “barato” con relación al dólar?

MC: Los pronósticos que están circulando de analistas y bancos de inversión manejan valores del euro cercanos a los niveles actuales para fines de este año y apenas un poco mayores para el cierre de 2023.

La realidad es que la evolución de la cotización del euro está sujeta a mucha incertidumbre, porque en el corto plazo está muy afectada por lo que ocurra con la guerra en Ucrania y en particular con lo que termine pasando con los precios de la energía que comentábamos antes. A su vez, la fortaleza del euro había estado en el pasado muy atada al balance superavitario de la cuenta corriente de Alemania. El modelo de crecimiento alemán demostró ser un modelo muy dependiente de la energía barata de Rusia. Ese modelo probablemente tenga que cambiar y las perspectivas del euro más a mediano plazo dependerán en gran parte de esos cambios.